бАНКИ

Альфа-Банк – Прибыль рсбу 8 мес 2021г: 91,742 млрд руб (−30% г/г)

- 24 сентября 2021, 19:51

- |

Общий долг на 31.12.2018г: 2,859.93 трлн руб/ мсфо 2,800.86 трлн руб

Общий долг на 31.12.2019г: 3,221.95 трлн руб/ мсфо 3,218.84 трлн руб

Общий долг на 31.12.2020г: 4,000.27 трлн руб/ мсфо 4,006.16 трлн руб

Общий долг на 30.06.2021г: 4,159.02 трлн руб/ мсфо 4,236.88 трлн руб

Прибыль 6 мес 2018г: 61,355 млрд руб/ Прибыль мсфо 65,618 млрд руб

Прибыль 7 мес 2017г: 61,009 млрд руб

Прибыль 8 мес 2018г: 86,993 млрд руб

Прибыль 2018г: 110,768 млрд руб/ Прибыль мсфо 127,631 млрд руб

Прибыль 6 мес 2019г: 13,707 млрд руб/ Убыток мсфо 12,550 млрд руб

Прибыль 7 мес 2019г: 28,059 млрд руб

Прибыль 8 мес 2019г: 61,528 млрд руб

Прибыль 2019г: 51,053 млрд руб/ Прибыль мсфо 17,783 млрд руб

Прибыль 6 мес 2020г: 57,966 млрд руб/ Прибыль мсфо 91,750 млрд руб

Прибыль 7 мес 2020г: 102,804 млрд руб

Прибыль 8 мес 2020г: 131,061 млрд руб

Прибыль 2020г: 164,234 млрд руб/ Прибыль мсфо 176,325 млрд руб

Прибыль 6 мес 2021г: 70,006 млрд руб/ Прибыль мсфо 73,904 млрд руб

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новый порядок расчета обязательных резервов банков перенесен на 1 апреля 22 г

- 24 сентября 2021, 18:53

- |

Срок вступления в силу Положения Банка России от 11.01.2021 № 753-П «Об обязательных резервах кредитных организаций» перенесен с 1 октября 2021 года на 1 апреля 2022 года.

Также на 1 апреля 2022 года переносятся изменения обязательных резервных требований, связанного с изданием Положения №753-П.Таким образом, до 31 марта 2022 года включительно применяются обязательные резервные требования, установленные Указанием Банка России от 31.05.2019 № 5158-У «Об обязательных резервных требованиях»

cbr.ru/press/pr/?file=24092021_180500PR2021-09-24T17_49_35.htm

Московская биржа в октябре запустит сервис потребительского кредитования

- 24 сентября 2021, 12:51

- |

Можно будет выбирать кредитные предложения разных банков по выгодным ставкам полностью онлайн без визита в офис банка.

На платформе Финуслуги россияне могут выбирать выгодные предложения по вкладам, страхованию и другим финансовым продуктам, открывать их в режиме 24/7 дистанционно, без визита в офис.

Пока сервис работает в тестовом режиме.

www.moex.com/n36469/?nt=0

ВТБ продает гостиницу за ₽762 млн

- 24 сентября 2021, 11:07

- |

Стартовая цена отеля — 762 млн рублей.

Заявки от участников принимаются до 24 декабря.

Подведение итогов запланировано на 27 декабря.

www.interfax.ru/business/793314

Применение ИИ при взысканиях задолженностей принесло Сбербанку в 20 г более ₽2 млрд

- 23 сентября 2021, 16:52

- |

Сейчас у Сбербанка автоматизированы ключевые инструменты во взыскании: исполнительное производство, банкротство, принятие решений.

Мотивы перевода многих процессов по возврату задолженности в цифровую форму основаны на трех принципах – проще, дешевле, безопаснее.

www.sberbank.com/ru/news-and-media/press-releases/article?newsID=d5700004-0468-4a73-9070-f2896109b485&blockID=7®ionID=77&lang=ru&type=NEWS

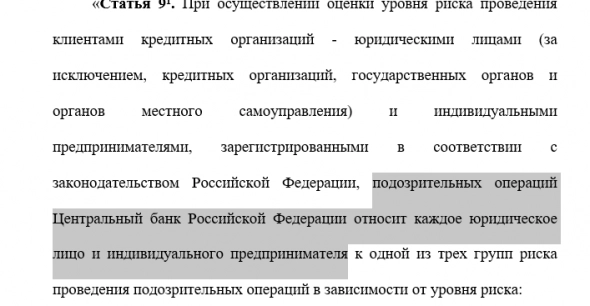

Бэнкинг по-русски: ЦБ взялся за регулирования юриков и ИП

- 23 сентября 2021, 15:43

- |

Добившись «колоссальных результатов» по расчистке банковского сектора (так что регулировать скоро будет некого вообще), ЦБ России взялся за оценку рядовых Юриков и ИП (а в будущем нацелен и на в чем не повинных физов).

теперь обо все по порядку:

(топик формируется — исходник законопроекта тут )

С начала осени у многих клиентов, в особенности в крупных банках, стали возникать проблемы с обслуживанием и проведением отдельных операций из-за попадания их контрагентов и их самих в «неформальный список ЦБ» (организации не числящиеся в 638-п, но к которым имеются вопросы по под/фт или иным критически важным триггерам)

Полагаю ноги растут отсюда:

----

Как пояснили «РГ» в Банке России, модель оценки риска основана на множестве сценариев, в которых используются данные о характере и структуре операций, риск-профиле клиента, аффилированности и связях с ранее выявленными подозрительными клиентами, а также информации Росфинмониторинга и правоохранительных органов. Кроме того, учитываются налоговые и иные риски. Отнесение клиента к желтой и красной зоне не будет автоматическим — выявленные высокие риски в обязательном порядке должны подтверждаться мотивированным суждением аналитиков.

( Читать дальше )

Обзор прессы: ФРС, Магнит, X5 Retail Group, Россети, Газпром, Русал, Налоги - 23/09/21

- 23 сентября 2021, 08:16

- |

ФРС притормозила. Регулятор указал на готовность уже вскоре приступить к сворачиванию скупки активов

ФРС США по итогам сентябрьского заседания приняла решение сохранить ключевую ставку на уровне 0–0,25% годовых. При этом регулятор вплотную приблизился к объявлению о сворачивании программы выкупа активов — в его заявлении указано, что такое решение может стать «оправданным в ближайшее время». Глава ФРС Джером Пауэлл не исключил завершения программы к середине следующего года, что станет шагом к ужесточению политики и может стать проблемой для развивающихся рынков. Резко сдвинулись и ожидания по ставке: теперь половина участников комитета по открытым рынкам ждет ее повышения уже в следующем году.

https://www.kommersant.ru/doc/4997837

Металлурги направили Минфину предложения по новым налогам

Крупнейшие производители стали подготовили предложения к планируемому Минфином вводу акцизов на сталь и изменению расчета

( Читать дальше )

ФРС США ожидаемо сохранила базовую ставку на уровне 0-0,25% годовых

- 22 сентября 2021, 21:13

- |

⚡️ ФРС США ожидаемо сохранила базовую ставку на уровне 0-0,25% годовых

⚡️ ФРС США планирует продолжать выкуп активов от $120 млрд в месяц до существенного прогресса в достижении целей по занятости и инфляции

⚡️ ФРС США ухудшила прогноз роста ВВП США на 2021 г до 5,9% с 7%, на 2022 г – улучшила до 3,8% с 3,3%

⚡️ ФРС США прогнозирует сохранение базовой ставки на уровне 0-0,25% в 2021 году, повышение возможно уже в 2022 году

⚡️ ФРС США ухудшила прогноз по безработице в США на 2021 г до 4,8% с 4,5%, на 2022 г – сохранила на уровне 3,8%

⚡️ ФРС США повысила прогноз по инфляции в США на 2021 г до 4,2% с 3,4%, на 2022 г — до 2,2% c 2,1%

Влияние Evergrande на рынок мусорных облигаций

- 22 сентября 2021, 18:48

- |

Статья перевод с сайта zerohedge.com . В ней рассматривается популярная в последнее время компания Evergrande. Вопреки многим комментариям “второй Lehman”, в материале прослеживается мысль: проблемы есть , но ничего страшного, хотя не отрицается возможность распространения. Может быть это только отражение сентимента ” регуляторы спасут “, и в целом Китай уже начал вливать ликвидность. Посмотрим, поможет ли это. В статье рассматриваются связи Evergrande с другими отраслями рынка и экономики Китай, в первую очередь стоит отметить “сектор инвестиционного уровня”, рост доходностей там укажет на то, что проблема куда более серьёзная.

В преддверии возобновления работы Китая в среду (22/09) после двухдневного праздника, когда акции, торгуемые в Гонконге, упали из-за опасений, что дефолт Evergrande вызовет распространение паники как внутри страны, так и за рубежом, инвесторы внимательно следят за тем, объявит ли Пекин об “успокоении нервов инвесторов” (они также наблюдают за первой политической операцией Народного банка Китая после каникул в стране). Между тем, международные инвесторы так же внимательно следят за развитием событий на рынках облигаций Китая, не только на рынке высокодоходных облигаций, доходность которого выросла до самого высокого уровня за 10 лет, но и в секторе инвестиционного уровня, где находятся банки страны. Хорошая новость заключается в том, что пока китайский рынок IG практически не сдвинулся с места, и, как отмечает Джим Рид из Deutsche Bank, «если китайскому IG все равно, то и всему миру также. Однако, если он начнет расширяться, мы знаем, что влияние будет распространяться.

( Читать дальше )

Бэнкинг по-русски: Четверть потребов в глубокой просрочке

- 22 сентября 2021, 00:40

- |

Каждый четвертый потребительский кредит в России просрочен больше чем на три месяца. Это максимум за шесть лет.

В июне и июле этого года доля поздней просрочки по потребительским кредитам достигла 25% и 24,7% от их общего количества соответственно. В аналогичные периоды пандемийного 2020-го показатель был на уровне 21,1% и 22,5%.

Предыдущий максимум фиксировался в декабре 2015 года — на уровне 23,5%.

В остальных сегментах показатель просрочки низкий, а за последний год еще уменьшился. На начало августа по кредитным картам он составил 7,4%, по автозаймам — 6,5%, по ипотеке — 1,3%.

ЦБ :

sozd.duma.gov.ru/bill/1135194-7#bh_note

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал