анонс

Книга заявок. Второй выпуск облигаций МФК "Займер" (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%)

- 23 июня 2021, 15:10

- |

На 8 июля намечено размещение второго выпуска облигаций крупнейшей микрофинансовой компании России МФК «Займер» (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%). Размещение пройдет по закрытой подписке для квалифицированных инвесторов.

На 8 июля намечено размещение второго выпуска облигаций крупнейшей микрофинансовой компании России МФК «Займер» (ruBB, 500 млн.р., 3 года, YTM 13,5-13,7%). Размещение пройдет по закрытой подписке для квалифицированных инвесторов.Предварительные параметры выпуска приведены в приложении.

Для участия в размещении обязательна подача предварительной заявки организатору размещения ИК «Иволга Капитал».

Контакты клиентского блока ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

( Читать дальше )

- комментировать

- 390

- Комментарии ( 0 )

Девелопер ГК "Страна". Предварительные параметры выпуска облигаций (1 млрд.р., ориентир купона 12%)

- 23 июня 2021, 09:21

- |

Примерно через месяц пройдет размещение дебютных облигаций крупного застройщика ГК «Страна». «Страна» исторически базируется в Тюмени, но на сегодня имеет в т.ч. и введенные в эксплуатацию объекты в Москве, Санкт-Петербургке и Екатеринбурге. Подробности об эмитенте и эмиссии – в течение предстоящего месяца.

Примерно через месяц пройдет размещение дебютных облигаций крупного застройщика ГК «Страна». «Страна» исторически базируется в Тюмени, но на сегодня имеет в т.ч. и введенные в эксплуатацию объекты в Москве, Санкт-Петербургке и Екатеринбурге. Подробности об эмитенте и эмиссии – в течение предстоящего месяца.Первая серия видео-интервью с собственниками и менеджментом Группы здесь:

( Читать дальше )

Строительная группа из Тюмени "Страна Девелопмент" планирует выйти на долговой рынок.

- 17 июня 2021, 19:16

- |

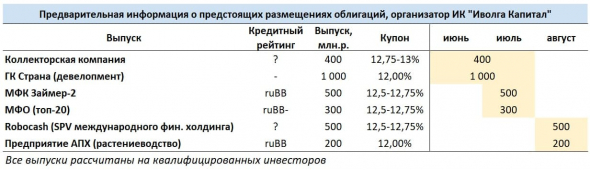

Календарь облигационных размещений от ИК "Иволга Капитал"

- 16 июня 2021, 07:30

- |

Уточняем планы на ближайшие размещения облигаций. Определился ориентир дат ближайшего облигационного размещения — второго выпуска МФК «Займер» (крупнейшая микрофинансовая компания России), которое должно пройти 7-8 июля. Даты остальных размещений на данный момент более-менее четко не запланированы. Все предстоящие размещения будут происходить среди квалифицированных инвесторов.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Предстоящие облигационные размещения от ИК "Иволга Капитал"

- 01 июня 2021, 07:29

- |

Предварительная информация о выпусках облигаций, которые планирует организовывать ИК «Иволга Капитал» в течение июня, июля, августа.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Открыта книга заявок на облигации ООО "Лизинг-Трейд" (ruBB+, YTM 11,5%, дюрация 3,5, 500 млн.р.)

- 21 мая 2021, 11:02

- |

На 25 мая намечено размещение выпуска облигаций ООО «Лизинг-Трейд» (ruBB+, ТОП-50 лизинговых компаний по новому бизнесу).

Размещение по открытой подписке, без ограничения по кругу инвесторов.

Предварительные параметры выпуска облигаций ООО «Лизинг-Трейд»:

- Кредитный рейтинг эмитента: ruBB+ («Эксперт РА»), прогноз стабильный

- Размер выпуска: 500 млн.р.

- Ориентир купона: 11,0% годовых (выплата купона ежемесячно)

- Дюрация: около 3,5 лет

- Организатор: ИК «Иволга Капитал»

- Ориентир даты размещения: 25 мая 2021

Предварительные заявки на участие в размещении Вы можете подать организатору размещения по указанным ниже контактам.

( Читать дальше )

На 20 мая намечено размещение выпуска облигаций ООО "Онлайн Микрофинанс" под поручительство МФК «Мани Мен»

- 12 мая 2021, 11:04

- |

На 20 мая намечено размещение выпуска облигаций ООО «Онлайн Микрофинанс» под поручительство МФК «Мани Мен», одного из лидеров отечественного рынка МФО.

Размещение пройдет по закрытой подписке для квалифицированных инвесторов.

Предварительные параметры выпуска облигаций ООО «Онлайн Микрофинанс»:

• Эмитент: ООО «Онлайн Микрофинанс»

• Поручитель: ООО МФК «Мани Мен»

• Кредитный рейтинг поручителя: BBB- («Эксперт РА»), прогноз стабильный

• Размер выпуска: 500 млн.р.

• Ориентир купона: 12,5% годовых (выплата купона ежемесячно)

• Срок до погашения: 3 года

• Организатор: ИК «Иволга Капитал»

• Ориентир даты размещения: 20 мая 2021

Заявки на участие в размещении будут приниматься только от квалифицированных инвесторов с обязательной предварительной записью у организатора размещения. Для предварительной записи необходимо обратиться по указанным ниже контактам.

( Читать дальше )

5 мая - дата размещения дебютного выпуска облигаций строительной компании «Литана»

- 02 мая 2021, 06:26

- |

Основные параметры выпуска облигаций ООО «Литана»:

• Размер выпуска: 300 млн.р.

• Купон: 13,0% годовых (выплата купона ежеквартально)

• Срок до погашения: 3 года, без амортизации

• Организатор: ИК «Иволга Капитал»

• Дата размещения: 5 мая 2021

Для участия в первичном размещении Вам необходимо подать предварительную заявку организатору размещения (включая наименование брокера, со счета которого будет проводиться покупка, и сумму покупки). По поданным ранее заявкам клиентский блок ИК «Иволга Капитал» обязательно свяжется с покупателями для подтверждения заявок.

Контакты клиентского блока ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— dcm@ivolgacap.com, +7 495 150 08 90

( Читать дальше )

High yield облигации на Международной Банковской Конференции

- 28 апреля 2021, 14:04

- |

30 апреля в Санкт-Петербурге в рамках большой конференции пройдет секция на тему «Инфраструктура рынка high yield облигаций»

💼 Среди приглашенных спикеров мероприятия — представители Московской биржи, МСП Банка, организаторов, рейтинговых агентств и специализированных информационных порталов.

В рамках деловой программы сессии наш коллега Андрей Бобовников расскажет про роль инвесторов-физических лиц в финансировании бизнеса МСП с помощью облигаций.

🧐Кроме этого участники обсудят меры поддержки компаний-представителей малого и среднего предпринимательства, преимущества выпуска облигационных займов перед банковским кредитованием, особенности рейтингования и организации размещений малых эмитентов, роль частных инвесторов и дальнейшее развитие рынка high yield облигаций.

✏️У Вас есть возможность присоединиться к бесплатной онлайн-трансляции

4 марта - предполагаемая дата размещения облигаций МФО "Займер" (закрытая подписка для квал.инвесторов, YTM 13,52%, 300 млн.р., 3 года)

- 19 февраля 2021, 12:03

- |

На 4 марта намечено размещение дебютного выпуска облигаций одной из ведущих микрофинансовых компаний России — ООО МФК «Займер».

Размещение пройдет по закрытой подписке для квалифицированных инвесторов.

Предварительные параметры выпуска облигаций МФО «Займер»:

- Размер выпуска: 300 млн.р.

- Купон/доходность: 12,75%/13,52% годовых (выплата купона ежемесячно)

- Срок до погашения: 3 года, без амортизации

- Организатор: ИК «Иволга Капитал»

- Дата размещения: 4 марта 2021

Заявки на участие в размещении будут приниматься только от квалифицированных инвесторов с обязательной подачей предварительной заявки организатору размещения. Для предварительной записи необходимо обратиться по указанным ниже контактам.

Контакты клиентского блока ИК «Иволга Капитал»:

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал