алгоритм

Не будьте лохами, занимайтесь инвестированием)))

- 15 ноября 2015, 11:34

- |

Торгуй алгоритм! Разоблачение...

У новичков бытует мнение, что нужно придерживаться своего торгового алгоритма, соблюдать правила и вот тогда уж точно будет профит.

Это мнение навязывается всякими околорыночными гурами. Они говорят:

— Вот тут ты не обрезал убыток, а тут не дал прибыли течь…у тебя проблемы с контролем эмоций… (Задним числом я тоже могу быть таким гуру )

На этом построен огромный околорыночный бизнес по обучении психологии, теханализ, самоконтроль и т.д.

Сливающим новичкам кажется, что у них проблема в психологии, что они не могут строго придерживаться правил своей системы и поэтому они сливают. Но так ли это на самом деле? Давайте разберемся.

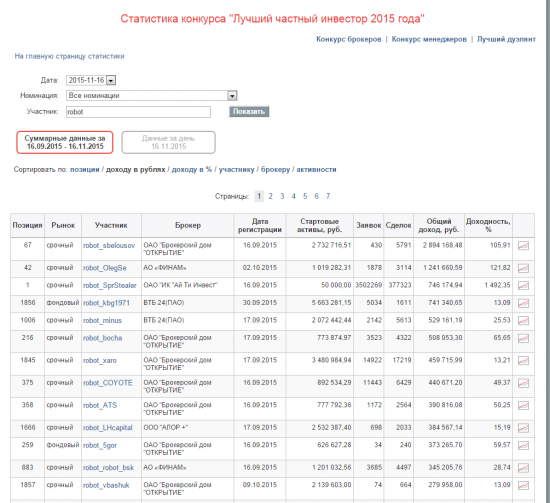

Для анализа возьмем тех, кто всегда придерживается алгоритма – роботов на ЛЧИ 2015!

Итак, всего на ЛЧИ мы видим 679 роботов. Если убрать «Мертвые души роботов» т.е. тех, кто не торговал вообще, то получим:

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 60 )

РАБОТЮЩИЕ СТРАТЕГИИ ТРЕЙДИНГА В 2015 ГОДУ от Александра Герчика!

- 23 октября 2015, 01:48

- |

ГОТОВЫ УЗНАТЬ РАБОТЮЩИЕ СТРАТЕГИИ ТРЕЙДИНГА В 2015 ГОДУ?

Получите доступ к 5-ти насыщенным урокам и узнайте о новых работающих трендах в биржевой торговле от Александра Герчика!

ТОРГОВАТЬ НА БИРЖЕ И УВЕРЕННО ПОЛУЧАТЬ ХОРОШУЮ ПРИБЫЛЬ БЕЗ ПОТЕРЬ, ИСПОЛЬЗУЯ 20-ТИ ЛЕТНИЙ ОПЫТ ПРОФЕССИОНАЛА.

Применяйте новые стратегии и тактики, которые работают и проверены на практике Александром Герчиком.

прошу стучатся в мой скайп: SKYPE: alphaobelisk

или присылайте запрос с текстом «ГОТОВ» на почту: alphaobelisk@gmail.com

Буду рад предоставьть матерьялы.

Желаю всем ЗЕЛЕНЫХ экранов. =)

.

*данный пост не является рекламой он преднозначет исключительно для тех лиц которые интересуются деятельностью А.Герчика и хотят получать полезную информацию от экспертов.

Алгоритмизирую вашу стратегию или научу вас

- 16 октября 2015, 13:08

- |

Всем привет.

Больше 10 лет профессионально занимаюсь программированием.

Предлагаю услуги по алгоритмизации (и формализации если требуется) торговых стратегий в любом терминале или языке программирования.

Возможна также разработка полуавтомата или специфической визуализации рыночных данных.

По завершению работы обеспечиваю техническую поддержку (bugfix, внесение минорных изменений).

Для тех кто боится «спалить грааль» рассматривается вариант разработки каркаса системы и обучению основам программирования на выбранной платформе.

Пишите в личку или на sergey.programmer1@gmail.com

Всем привет! Небольшой опрос для торгующих. Я торгую:

- 15 октября 2015, 11:49

- |

Всем привет! Небольшой опрос для торгующих. Я торгую:

Нужен совет опытных и знающих!

- 29 сентября 2015, 17:04

- |

Уже второй месяц торгую на срочном рынке и держусь выше 0. Некоторые дни бывают минимальный минус, но последующие дни выводят меня на небольшой плюс.

Но постфактум в конце дня вижу, что упустил ряд сделок. Или же не успеваю зайти буквально опоздав на несколько минут. А бывает сомневаюсь зайти или нет и тем самым упускаю сделку. Работаю на 5мин.

Учился сам по книгам и видео и поэтому нескем даже поделиться и у кого попросить совета, то ли я не научился то ли невнимательный(торговля с самого утра). Прошу помощи и совета(есть торговая стратегия и алгоритм написанный который читаю каждое утро и по которой торгую). Может кто прошел через это или просто знает пути преодоления этого.

Ищу программиста под Ninja Trader (C#)

- 18 сентября 2015, 02:49

- |

Система проверена руками и основана на стандартном индикаторе нинзи.

Требование к программисту одно — соблюсти правильный порядок действий в рабочей версии стратегии.

Эта вещь торгуется руками и показывает результат в 75-85% прибыльных сделок. Соотношение стопа и тейка: 1:3 (тейк больше).

Для тролей: нет, это не машки.

Нет, это не грааль которые сделает миллиардером бомжа!

Убытки есть — 4-5 тиков на CME с тейком в 15-20 при соотношении которое я написал выше — считайте сами.

Прогеры, готовые быстро написать и получать бабосы пишите на почту: shynkarenkoyevhen@gmail.com

update: алгоритм не сложный. Отслеживание точки индикатора. Работает на любом инструменте CME — проверено!

Корреляция и структура корреляции

- 08 сентября 2015, 09:03

- |

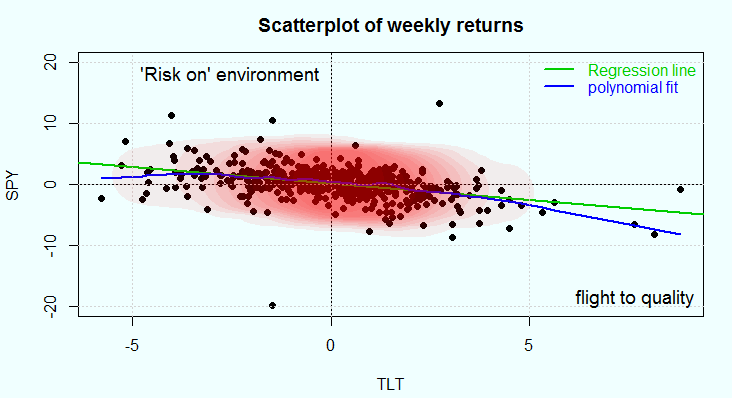

Интересные соображения по поводу вычисления правильной корреляции изложил в своем блоге Eran Raviv. По моему мнению данный подход можно попробовать использовать в статистическом арбитраже и парном трейдинге. Ниже даю полный перевод статьи с кодом на языке R.

В случае постоянной скорости, время и расстояние полностью коррелированы. Дайте мне одну переменную, я дам вам другую. Когда две переменные не имеют ничего общего между собой, мы говорим, что они не коррелированы.

Вы думаете, что это все, что можно сказать, но это не так. Как правило, ситуация более сложная. В большинстве обычных применений используется корреляция Пирсона. Коэффициент корреляции Пирсона отражает линейную зависимость. Поэтому мы говорим, что это параметрический показатель. На самом деле он может возвращать ноль даже если две переменные полностью зависимы ( наглядно показано здесь).

( Читать дальше )

Использование стоплоссов-3

- 25 августа 2015, 08:59

- |

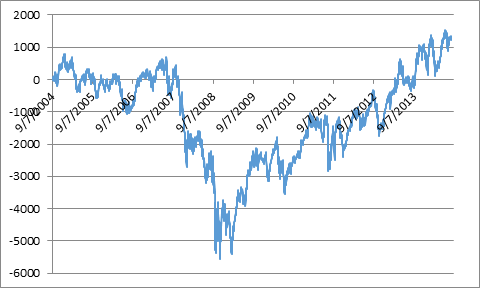

В прошлой части мы проводили симуляцию для одного определенного процесса — геометрического броуновского движения с положительным дрифтом. Можно сделать подобный же анализ для более сложных и более реалистичных наборов данных. Мы можем добавить толстые хвосты распределения, ассиметричность и т.п. Также можно сделать результат одной сделки зависимым от предыдущих. Во всех этих случаях результат будет одним и тем же — стоплоссы снижают средний доход и меняют его распределение на что-то подобное бимодальному. Но что произойдет на реальном рынке, где процесс приращения цен неизвестен и точно не соответствует нормальному? Давайте перенесем теорию в реальную торговлю.

Очевидно, многие инвесторы используют стопы. Некоторые настаивают, что стоплосс абсолютно естественнен и его правильное использование приводит, в общем, к долгосрочной успешной торговле. Не будем принимать это утверждение на веру просто из-за его распространенности и проверим, так это или нет. Учитывая, что большинство тестов показывают — стопы стоят денег, что по этому поводу думают трейдеры?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал