акции

Нет никакого оттока капитала

- 15 июня 2017, 10:35

- |

Рынок падает, это удручает большинство инвесторов, так как мало кто на фонде шортит (и не надо врать — после 16 года у всех по-прежнему осталась ненужная эйфория). Сейчас нет никакого оттока капитала из нашей страны кроме того. что обусловлен негативным движением цен на сырье и металлы. Вот пара графиков. Сначала взглянем на индекс РТС и нефть (или рублевую нефть и ММВБ — это одно и тоже). Видим, что РТС выглядит точно также как сырье. Вся проблема в том, что крепок рубль, а, если быть точным, слаб доллар (бакс с начала года теряет в среднем по отношению к другим валютам около 6-7%).

Или посмотрим на металлургов. Сравним зарубежные компании в рублях и наших многострадальных ММК, Север, Распадскую и тд. Тоже динамика схожая. Чуть хуже ведем себя только в последние пару недель.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Волновой анализ, акции компаний

- 15 июня 2017, 10:24

- |

ВТБ

Цена по акциям ВТБ возобновила движение вниз, и не исключено, что закрепление ниже локального минимума и ниже средней границы нисходящего канала, может привести к усилению динамики в снижении стоимости акций.

Рекомендация: в рамках представленного сценария рекомендуется удерживать ранее открытые продажи акций с целями в районе 0,0630 – 0,0610, и после закрепления ниже локального минимума, можно будет продолжить их наращивание.

( Читать дальше )

Рекомендации по биржевой торговле от Андрея Черных на 15.06.2017

- 15 июня 2017, 08:44

- |

Рекомендации размещаются около 8 утра по Москве, до открытия торговой сессии, ситуация за это время и тем более внутри торговой сессии может изменяться, именно поэтому торгуем по алгоритму, соблюдаем риск менеджмент. Пользователи рекомендаций получают полный доступ — к алгоритму, риск менеджменту и записям вебинаров обратной связи. Постоянное задание: внести в дневник трейдера таблицу по инструментам, с которыми работаете и фиксировать, сколько и по какому инструменту заработали, по итогам года сложится очень интересная картина. Дневники один раз в месяц присылайте в тех. поддержку.

Важно: если вдруг по каким-то причинам вы не увидите рекомендации в личном кабинете, приоритет — рекомендации за предыдущий день и торговля по алгоритму.

( Читать дальше )

Закончились деньги...

- 15 июня 2017, 06:07

- |

Приветствую всех мучеников текущего рынка!

Уже пятый месяц цены на российские акции улучшаются и улучшаются. Скоро на месячную зарплату можно будет купить контрольный пакет какого-нибудь эмитента второго эшелона...

А между тем, деньги, что берег на покупки подешевевших бумаг… кончились! Закупился на все, до копейки, до железки.

Поскольку присутствую на фондовом рынке без всего — без плечей, шортов и стопов, то дальше остается просто наблюдать, как продолжается парад грандиозных скидок:-(

Так сказать, перехожу в режим торговли временем. Сколько стоит нефть, золото, биткоин мне глубоко безразлично… Всё! Как степная полынь сбросил листья, как ящерица — хвост, как государство — медицину и дороги. Поэтому разбудите меня, когда иММВБ вернется к дотрамповскому уровню.

Всем удачи.

Да прибудет профит с умеющими шортить.

Почему в России так много дивидендных охотников? (дополнено)

- 14 июня 2017, 22:03

- |

1. Жить на дивиденды — мечта будущего пенсионера. Дивы капают на счет, а капитал еще и растет для наследников. Мечта, а не жизнь!

2. Реинвестировать дивиденды, увеличивать свою долю доходных активов.

3. Российским рынком управляют спекулянты, которым до фундаментального анализа дела нет. Поэтому хорошая акция может сколь угодно долго болтаться на низах, никем не замеченная (Ашинский метзавод, префы Возрождения). Стоимость акций может не расти очень долго, потому что менеджеры не знают, как увеличить стоимость акций вслед за ростом стоимости бизнеса. Поэтому инвесторам важны дивиденды, потому что стоимость акций может очень долго не расти или падать(префы Возрождения, НКХП).

4. «Ну… В Европе и Америке „все компании платят хорошие дивиденды“, а тут как-то не это… Хочу дивы выше ставки по депозиту, гы-гы!» — логика обывателя.

( Читать дальше )

Отбор акций на Московской Бирже. Правила, к которым я стремлюсь (Пэт Дорси + Арсагера).

- 14 июня 2017, 21:43

- |

1. Мультипликаторы. Тут всё очевидно. Лично я придерживаюсь минимального в отрасли P/E, желательно меньше 8 (100/8 = 12% — это купон ОФЗ, умноженный на 1,5, т.е. с премией за риск) Пример: в отрасли черной металлургии это ЧМК и Ашинский метзавод. Контрпримеры: в отрасли ритейла Магнит, в банковском секторе ВТБ.

2. Компания работает на своих акционеров, т.е. существует конечный выгодоприобретатель роста цен на акции и дивидендов. Компания выкупает и гасит свои акции при необходимости, стремится выплачивать дивиденды. Примеры: АФК Система, Северсталь, Лукойл. Контрпримеры: Газпром, ФСК ЕЭС.

3. Прозрачность компании и предсказуемость дивидендов. Четкая дивполитика, отсутствие сомнительных цифр в отчете, нет противоречий между решениями СД и ГОСА. Примеры: ФосАгро, Энел Россия.

( Читать дальше )

Apple сдает обороты?

- 14 июня 2017, 17:14

- |

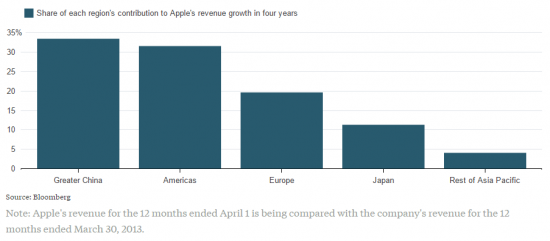

Известно, что рост выручки Apple в последние годы был на треть был вызван увеличением продаж в Китае. Затем уже шли Американский континент и Европа. Соответственно, верно прогнозируя эти составляющие можно было предсказать динамику прибыльности компании.

Источник: Bloomberg

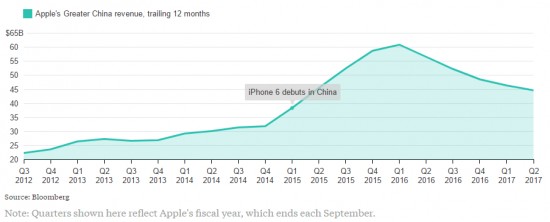

Вся загвоздка в следующем: выручка Apple в Китае снижается квартал за кварталом из-за усиления конкуренции со стороны местных компаний. Особенно это касается смартфонов, где пальму первенства у «Яблочка» перехватывают Xiaomi и Huawei. Наглядно продемонстрировано на втором графике ниже. К слову, китайские конкуренты и впрямь прибавляют изо дня в день, что, конечно, поддавливает на компанию Кука.

( Читать дальше )

Волновой анализ, акции компаний

- 14 июня 2017, 08:03

- |

ВТБ

Цена по акциям ВТБ пытается возобновить движение вниз, но по-прежнему остается в сформировавшемся диапазоне, что в свою очередь продолжает сохранять потенциал для альтернативных вариантов.

Рекомендация: в рамках представленного сценария рекомендуется удерживать ранее открытые продажи акций с целями в районе 0,0630 – 0,0610, и при появлении точки входа можно будет продолжить их наращивание.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал