SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

акции

Рисерч на 03,02,2011

- 03 февраля 2012, 17:36

- |

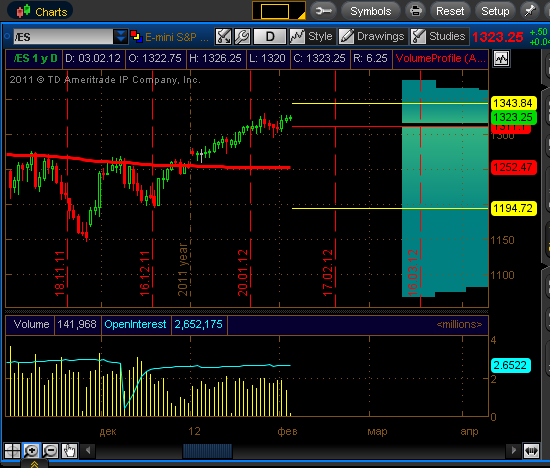

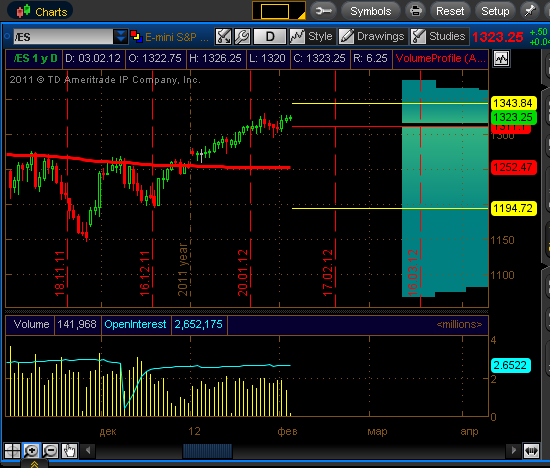

Всем привет. Рынок продолжает консолидироваться возле уровня 1325. При пробое и закреплении рынок будет очень хорошо смотреться на продолжение движения к своим HIGH.

Акции из домашнего листа.

LVLT – бумага сломала даун-тренд, отстоялась. Начинает смотреться на лонг. На ночь оставлять ее довольно опасно, но вот внутри дня ее можно купить, если будет красивый заход по 20.00.

UIS – шортим как только нарисует заход с коротким стопом – интрадей.

AVP – акцию смотрим на лонг, неплохой отстой перед началом нового движения. Смотрим, ищем базу или параболу внутри дня.

Подробнее на нашем сайте www.trendstocks.ru/

Акции из домашнего листа.

LVLT – бумага сломала даун-тренд, отстоялась. Начинает смотреться на лонг. На ночь оставлять ее довольно опасно, но вот внутри дня ее можно купить, если будет красивый заход по 20.00.

UIS – шортим как только нарисует заход с коротким стопом – интрадей.

AVP – акцию смотрим на лонг, неплохой отстой перед началом нового движения. Смотрим, ищем базу или параболу внутри дня.

Подробнее на нашем сайте www.trendstocks.ru/

Ежедневный аналитический обзор фондового рынка США 03.02.12

- 03 февраля 2012, 17:22

- |

Ожидающаяся сегодня макроэкономическая статистика США:

Количество новых рабочих мест, созданных в несельскохозяйственных отраслях экономики за месяц.

( Читать дальше )

Куда мир катится...Некоторым биржевым спекулянтам по итогам операций в 2011 г. предстоит заплатить налог, даже если они оказались в убытке.

- 03 февраля 2012, 14:41

- |

Некоторым биржевым спекулянтам по итогам операций в 2011 г. предстоит заплатить налог, даже если они оказались в убытке. Результаты коротких продаж нельзя сальдировать с другими сделками, считает Минфин

Маргарита Папченкова

Ведомости

03.02.2012,

Отзывы

Финансовые результаты от коротких продаж (продажа позаимствованной акции с последующим откупом) нельзя сальдировать с результатами по стандартным операциям купли-продажи, говорится в письме департамента налоговой и таможенной политики Минфина. Именно этим документом руководствовался брокер — банк «ВТБ 24», рассказал его клиент Сергей Тележкин (ему начислили к удержанию 13% от 5 млн руб., заработанных на коротких продажах, а не от 3 млн руб. — суммарный результат всех операций). «Банк согласен, что экономически сальдирование результатов коротких и стандартных сделок обоснованно, однако нормы налогового законодательства, действовавшие в 2011 г., не дают брокерам — налоговым агентам по НДФЛ такой возможности», — пояснил представитель «ВТБ 24».

Упомянутое письмо было написано Минфином по запросу «ВТБ 24» и не публиковалось. От других брокеров запросов не приходило, вести разъяснительную работу ведомство не обязано, заявил представитель Минфина.

Но около половины брокеров сальдируют результаты от коротких продаж с другими операциями, показал опрос «Ведомостей». Из 10 ведущих брокеров по оборотам на ММВБ в этом признались пятеро. Двое заверили, что не сальдируют сделки. Еще трое отказались обсуждать эту тему даже неофициально.

«Сейчас у нас несколько способов сальдирования, классификация идет по типу инструментов, а не по другим признакам; начиная с 2010 г. с нюансами сальдировать можно финансовый результат даже от разных типов инструментов», — недоумевает менеджер по работе с частными клиентами Deloitte Ольга Филина, ссылаясь на статьи 214.3 и 214.1 НК. «Мы знаем о письме Минфина, но смотрим прежде всего на закон», — говорит финансовый директор «Церих кэпитал менеджмента» Ольга Гонтарь.

Разъяснения Минфина стали обязательными для исполнения налоговым органом только с этого года, замечает Филина. Поэтому биржевые спекулянты, которым брокеры начислили излишний налог, могут потребовать его возврата, самостоятельно заполнив и подав в местную инспекцию ФНС налоговую декларацию. Если налоговая откажет, нужно обращаться в суд, поясняет глава налоговой практики Goltsblat BLP Андрей Шпак.

Но если будет признана правота Минфина, некоторым клиентам брокеров, сальдирующих короткие и стандартные сделки, налог за прошлый год будет доначислен.

Маргарита Папченкова

Ведомости

03.02.2012,

Отзывы

Финансовые результаты от коротких продаж (продажа позаимствованной акции с последующим откупом) нельзя сальдировать с результатами по стандартным операциям купли-продажи, говорится в письме департамента налоговой и таможенной политики Минфина. Именно этим документом руководствовался брокер — банк «ВТБ 24», рассказал его клиент Сергей Тележкин (ему начислили к удержанию 13% от 5 млн руб., заработанных на коротких продажах, а не от 3 млн руб. — суммарный результат всех операций). «Банк согласен, что экономически сальдирование результатов коротких и стандартных сделок обоснованно, однако нормы налогового законодательства, действовавшие в 2011 г., не дают брокерам — налоговым агентам по НДФЛ такой возможности», — пояснил представитель «ВТБ 24».

Упомянутое письмо было написано Минфином по запросу «ВТБ 24» и не публиковалось. От других брокеров запросов не приходило, вести разъяснительную работу ведомство не обязано, заявил представитель Минфина.

Но около половины брокеров сальдируют результаты от коротких продаж с другими операциями, показал опрос «Ведомостей». Из 10 ведущих брокеров по оборотам на ММВБ в этом признались пятеро. Двое заверили, что не сальдируют сделки. Еще трое отказались обсуждать эту тему даже неофициально.

«Сейчас у нас несколько способов сальдирования, классификация идет по типу инструментов, а не по другим признакам; начиная с 2010 г. с нюансами сальдировать можно финансовый результат даже от разных типов инструментов», — недоумевает менеджер по работе с частными клиентами Deloitte Ольга Филина, ссылаясь на статьи 214.3 и 214.1 НК. «Мы знаем о письме Минфина, но смотрим прежде всего на закон», — говорит финансовый директор «Церих кэпитал менеджмента» Ольга Гонтарь.

Разъяснения Минфина стали обязательными для исполнения налоговым органом только с этого года, замечает Филина. Поэтому биржевые спекулянты, которым брокеры начислили излишний налог, могут потребовать его возврата, самостоятельно заполнив и подав в местную инспекцию ФНС налоговую декларацию. Если налоговая откажет, нужно обращаться в суд, поясняет глава налоговой практики Goltsblat BLP Андрей Шпак.

Но если будет признана правота Минфина, некоторым клиентам брокеров, сальдирующих короткие и стандартные сделки, налог за прошлый год будет доначислен.

Риск – реворд. Теория вероятности.

- 02 февраля 2012, 18:22

- |

В этой статье я хочу обратить внимание на значимость вероятности события на фондовом рынке. Как ни странно, мне не никогда не доводилось встречать такого подхода к рискам в учебниках по трейдингу.

Давайте рассмотрим наиболее распространенный подход к выбору сделки с точки зрения риска и потенциальной прибыли. Формула весьма проста и обычно читается так: «Если потенциальная прибыль в 2-4 раза превосходит риск по сделке, то вход в такую сделку оправдан».

Ключевым в этой формуле является соотношение риска и потенциальной прибыли, здесь оно от 2-х до 4-х, возможно, кто-то скажет что это 6 или более. Начинающие трейдеры подходят к этой величине слишком «однобоко», не понимая, что за ней стоит на самом деле. На самом же деле, это тот самый параметр, который напрямую зависит от вероятности события, вероятности движения цены биржевого инструмента в ту или иную сторону.

( Читать дальше )

Ежедневный аналитический обзор фондового рынка США 02.02.12

- 02 февраля 2012, 17:03

- |

Ожидающаяся сегодня макроэкономическая статистика США:

Заявки на пособие по безработице.

Производительность труда.

Итоги Торгов:

DJ вырос на 0,66% до 12716,50.

S&P 500 вырос на 0,89% до 1324,09.

NASDAQ вырос на 1,22% до 2848,27.

Индекс деловой активности в промышленном секторе экономики США (ISM Manufacturing) в январе вырос до 54,1% с 53,1% в декабре. Данные оказались хуже прогнозов аналитиков в 54,5%, однако для трейдеров новость стала позитивной, поскольку индикатор оказался выше 50%. Министерство торговли США сообщило, что расходы на строительство в декабре выросли на 1,5% по сравнению с предыдущим месяцем. Число рабочих мест в частных компаниях США в январе выросло на 170 тысяч по сравнению с декабрем 2011 года, в то время как аналитики прогнозировали рост на 185 тысяч.

( Читать дальше )

Добро пожаловать в реальность

- 02 февраля 2012, 15:21

- |

Ну что, кто соскучился, то добро пожаловать в старые добрые безумные времена, о которых все так долго говорили и считали, что они (времена) уже никогда не настанут.

Как работали крупные институциональные фонды, как это было…

Сбер по 75? Экономика стагнирует, банковский сектор сокращается, неимоверный объем долговой нагрузки, который будет уничтожать финансовую систему изнутри. Существует чрезмерно реалистичные риски погружения экономики в длительную рецессию на фоне отсутствия рычагов воздействия со стороны политиков, рынок капитала парализован, образуются кассовые разрывы и возможно это будет последним шансом продать сейчас.

Сбер по 70? Да вы с ума сошли? Это не для нас.

Сбер по 65? Нет, спасибо

Сбер по 62? Все, мы выходим из игры. Объемы на продажу достигли максимальной величины с первой половины 2009, что подразумевает предельную заинтересованность в продажах. Тренд медвежий, отскоки незначительные, реакция на положительные новости нулевая. Все, что возможно вылет на 65 при рисках спустить к 40. Это конец.

( Читать дальше )

Акции О2ТВ и СТС Медиа, после реорганизации холдинга Газпром-медиа.

- 01 февраля 2012, 19:46

- |

Баллотирующийся на пост президента Владимир Путин в своей очередной предвыборной

http://www.vedomosti.ru/politics/news/1488145/o_nashih_ekonomicheskih_zadachah, опубликованной в «Ведомостях», выразил намерение реорганизовать госкорпорации и естественные монополии, в частности исключив из них медийный бизнес. Однако фактически российские монополии уже не присутствуют в данном сегменте: более 95% акций холдинга Газпром-медиа принадлежит Газпромбанку, лишь 41,725198% которого напрямую владеет Газпром.

Напомню, что Газпром-медиа является одним из крупнейших собственников в российском медиабизнесе: холдинг владеет телеканалами НТВ и ТНТ, радиостанциями Эхо Москвы и Сити-FM, видеосервисом RuTube и многими другими активами.

Таким образом, формально намерение премьера даже нет необходимости осуществлять. Однако можно предположить, что Владимир Путин считает необходимым дальнейшее снижение влияния организаций с государственным участием в капитале медиакомпаний. А это должно оживить обсуждения относительно IPO Газпром-медиа, начавшиеся еще в 2006 году. Кстати, на том, что госкомпаниям необходимо избавляться от непрофильных активов Владимир Путин настаивал и ранее.

Согласно отчетности Газпромбанка за 1-е полугодие 2011-го по МСФО, выручка от медийного бизнеса составила 22,387 млрд рублей против 18,215 млрд за аналогичный период прошлого года. Если прикинуть, сколько может стоить эта компания, можно учесть, что, к примеру, СТС Медиа оценена по EV/sales в 1,93х, а это позволяет примерно оценить Газпром-медиа в 90-100 млрд рублей.

Альтернативой IPO могла бы стать продажа части пакета Газпромбанка крупному стратегическому инвестору, в котором многие аналитики видят банк «Россия». Связанная с ним компания «Лидер» является крупным акционером Газпромбанка, одним из крупнейших владельцев которого является известный бизнесмен Юрий Ковальчук. С другой стороны, банку «Россия» уже подконтролен крупнейший в России продавец рекламы (т.н. сейлз-хаус) Видео Интернешнл. А в Газпром-медиа входит второй крупнейший одноименный сейлз-хаус. Таким образом, покупка структурами банка «Россия» Газпром-медиа может быть не одобрена ФАС, ведь в этом случае под его контролем окажется более 60% продаж ТВ-рекламы в России. При этом по закону «О рекламе» с 2011 года федеральные телеканалы не могут работать с контрагентом, чья доля в сфере продаж телерекламы превышает 35%.

Другим вариантом ликвидации госучастия в электронных СМИ является продажа Газпромом доли в Газпромбанке. Последней сделкой с акциями Газпромбанка была передача 10,2% ВЭБу, при этом вся компания была оценена в $15,4 млрд. Но едва ли на российском рынке найдется покупатель, который мог бы приобрести столь крупный актив.

Впрочем, при любом исходе вряд ли новые собственники будут проводить реструктуризацию бизнеса, который довольно успешно функционирует. К примеру, за первые шесть месяцев прошлого года чистая прибыль, полученная Газпромбанком от медиабизнеса, составила 3,8 млрд рублей, что почти вдвое больше результата аналогичного периода прошлого года. В 2012 году сейлз-хаус Газпром-медиа должен показать существенный рост финансовых показателей за счет двух факторов. Первым из них является продолжающийся рост российского рынка телевизионной рекламы.

( Читать дальше )

http://www.vedomosti.ru/politics/news/1488145/o_nashih_ekonomicheskih_zadachah, опубликованной в «Ведомостях», выразил намерение реорганизовать госкорпорации и естественные монополии, в частности исключив из них медийный бизнес. Однако фактически российские монополии уже не присутствуют в данном сегменте: более 95% акций холдинга Газпром-медиа принадлежит Газпромбанку, лишь 41,725198% которого напрямую владеет Газпром.

Напомню, что Газпром-медиа является одним из крупнейших собственников в российском медиабизнесе: холдинг владеет телеканалами НТВ и ТНТ, радиостанциями Эхо Москвы и Сити-FM, видеосервисом RuTube и многими другими активами.

Таким образом, формально намерение премьера даже нет необходимости осуществлять. Однако можно предположить, что Владимир Путин считает необходимым дальнейшее снижение влияния организаций с государственным участием в капитале медиакомпаний. А это должно оживить обсуждения относительно IPO Газпром-медиа, начавшиеся еще в 2006 году. Кстати, на том, что госкомпаниям необходимо избавляться от непрофильных активов Владимир Путин настаивал и ранее.

Согласно отчетности Газпромбанка за 1-е полугодие 2011-го по МСФО, выручка от медийного бизнеса составила 22,387 млрд рублей против 18,215 млрд за аналогичный период прошлого года. Если прикинуть, сколько может стоить эта компания, можно учесть, что, к примеру, СТС Медиа оценена по EV/sales в 1,93х, а это позволяет примерно оценить Газпром-медиа в 90-100 млрд рублей.

Альтернативой IPO могла бы стать продажа части пакета Газпромбанка крупному стратегическому инвестору, в котором многие аналитики видят банк «Россия». Связанная с ним компания «Лидер» является крупным акционером Газпромбанка, одним из крупнейших владельцев которого является известный бизнесмен Юрий Ковальчук. С другой стороны, банку «Россия» уже подконтролен крупнейший в России продавец рекламы (т.н. сейлз-хаус) Видео Интернешнл. А в Газпром-медиа входит второй крупнейший одноименный сейлз-хаус. Таким образом, покупка структурами банка «Россия» Газпром-медиа может быть не одобрена ФАС, ведь в этом случае под его контролем окажется более 60% продаж ТВ-рекламы в России. При этом по закону «О рекламе» с 2011 года федеральные телеканалы не могут работать с контрагентом, чья доля в сфере продаж телерекламы превышает 35%.

Другим вариантом ликвидации госучастия в электронных СМИ является продажа Газпромом доли в Газпромбанке. Последней сделкой с акциями Газпромбанка была передача 10,2% ВЭБу, при этом вся компания была оценена в $15,4 млрд. Но едва ли на российском рынке найдется покупатель, который мог бы приобрести столь крупный актив.

Впрочем, при любом исходе вряд ли новые собственники будут проводить реструктуризацию бизнеса, который довольно успешно функционирует. К примеру, за первые шесть месяцев прошлого года чистая прибыль, полученная Газпромбанком от медиабизнеса, составила 3,8 млрд рублей, что почти вдвое больше результата аналогичного периода прошлого года. В 2012 году сейлз-хаус Газпром-медиа должен показать существенный рост финансовых показателей за счет двух факторов. Первым из них является продолжающийся рост российского рынка телевизионной рекламы.

( Читать дальше )

Ежедневный аналитический обзор фондового рынка США 01.02.12

- 01 февраля 2012, 17:02

- |

Ожидающаяся сегодня макроэкономическая статистика США:

Продажи автомобилей и грузовиков.

( Читать дальше )

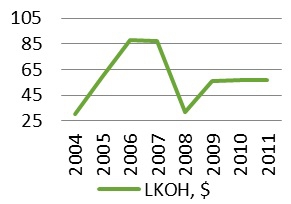

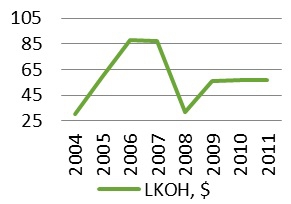

Лукойл: рост за горизонтом

- 01 февраля 2012, 15:23

- |

Этим исследованием Инвесткафе инициирует покрытие ОАО «Лукойл». Модель оценки акций компании говорит о том, что потенциал их роста ограничен и составляет 13% от текущих цен. Рекомендация Инвесткафе по обыкновенным акциям Лукойла — «держать», целевая цена — $66,9.

Присутствие американского партнера ConocoPhillips в акционерном капитале Лукойла долго сдерживало перспективы группы по восполнению ресурсной базы в России. После ухода ConocoPhillips для российской компании упростилась ситуация с доступом к месторождениям внутри страны, однако к этому времени по-настоящему хороших неразработанных месторождений в России уже практически не осталось. В дальнейшем Лукойл рассчитывает значительно пополнить запасы за счет включения доли иракской Западной Курны-2 (Лукойл: 56,25%) и других месторождений как в России, так и за рубежом. Геологические запасы нефти на иракском месторождении оцениваются в 2,05 млрд тонн. Но добыча в Ираке начнется

( Читать дальше )

Присутствие американского партнера ConocoPhillips в акционерном капитале Лукойла долго сдерживало перспективы группы по восполнению ресурсной базы в России. После ухода ConocoPhillips для российской компании упростилась ситуация с доступом к месторождениям внутри страны, однако к этому времени по-настоящему хороших неразработанных месторождений в России уже практически не осталось. В дальнейшем Лукойл рассчитывает значительно пополнить запасы за счет включения доли иракской Западной Курны-2 (Лукойл: 56,25%) и других месторождений как в России, так и за рубежом. Геологические запасы нефти на иракском месторождении оцениваются в 2,05 млрд тонн. Но добыча в Ираке начнется

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал