акции Сша

markets report 23/6/22

- 23 июня 2022, 09:08

- |

Всем четверг!

Торги в Америке вчера закончились небольшим снижением. Глава ФРС Пауэлл выступил перед Сенатом, где вроде не сказал ничего ободряющего, но и никакого нового кошмаринга тоже не прозвучало, что не так сильно огорчило инвесторов. Плюс Пауэл добавил, что в при сильном намерении победить инфляцию они пока стараются избежать рецессии в экономике. Слабее всех пока смотрится энергетический сектор, который сильно проседает вслед за нефтью, а ведь именно этот сектор пока являлся надеждой этого года хоть на какой-то рост. Так же проседают техи, а вот защитные акции типа недвижимости, здравоохранение и коммунальные услуги пока перформят лучше других.

В JP Morgan кстати уже считают что инфляция достигла пика ибо сырьевые цены уже развернулись и пошли вниз, поэтому в банке считают, что во 2й половине года инфляция пойдет наконец вниз, а вся планета заживет в новом светлом будущем.

А вот в Morgan Stanley считают, что даже если Америке удастся избежать рецессии, SnP должен просесть еще процентов на 20, чтоб адекватно учесть масштабы надвигающегося экономического спада. Если рецессия все же случится, то падение будет еще глубже. Аналитики отмечают, что огромная инфляция съест будущую прибыль компаний. И за 1й стадией медвежьего рынка, которая ознаменовалась снижением будущих прогнозов по прибыли, наступит 2я, в которой глобальная прибыль окажется сильно ниже ожиданий. Ну это мы узнаем на следующем сезоне отчетностей, не переключайтесь.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Промежуточный обзор по стратегиям

- 22 июня 2022, 21:25

- |

В качестве предисловия отмечу, что рад своему выбору брокера для ведения стратегий автоследования. За всё время в Финаме ни на моих счетах, ни на подключённых счетах подписчиков на стратегии не было заблокировано из-за санкций никаких акций или иных финансовых инструментов. Этого удалось избежать благодаря моему ответственному подходу к подобным рискам, а также из-за профессионального подхода брокера к списку инструментов и бирж, доступных для сервиса автоследования. Рассчитываю, что и в дальнейшем получится избегать реализации подобных рисков. Постоянно слежу, анализирую и консультируюсь при необходимости с брокером по текущим и потенциальным санкциям.

Стратегия «Суворовская, доллары» показала отрицательную динамику по понятным причинам: резкое укрепление рубля и падение американского рынка акций. Тем не менее, динамика стратегии показала себя существенно лучше индекса S&P 500. На мой взгляд, серьезного кризиса в США получится избежать, поэтому рынок может нащупать дно уже на текущих уровнях. Крепкий рубль, считаю (как и большинство публичных экспертов), временное явление. К концу года мы можем увидеть снова уровни в 75 руб. Только подобное укрепление рубля сможет дать стратегии 40% доходности (в рублях). Ожидаемая дивидендная доходность портфеля акций составляет 8.5% годовых.

( Читать дальше )

Ставка ФРС уже 1,75% / Какие акции Покупаем на падении? / Куда вложить Валюту выгодно?

- 22 июня 2022, 18:44

- |

markets report 22/6/22

- 22 июня 2022, 08:57

- |

Всем среда!

Американские индексы вчера очень неплохо отскочили, правда сейчас уже отыгрывают часть роста на фьючах, да и об устойчивом новом росте пока говорить рано. Сейчас мы наблюдаем технический отскок наверх после сильной недели распродаж. Если он и продолжится, то может прерваться уже в среду, когда глава ФРС будет отчитываться за свои выходки перед банковским комитетом Сената. А пока растут все гиганты, тащя за собой индексы, TSLA подскочила аж на 9%, но пока не похоже, что возьмет стабильный курс на рост. То же самое касается AAPL, которая пробила поддержку в $138 и теперь возвращается к этому уровню уже как к сопротивлению, чтоб потом вероятней пойти дальше вниз.

Cреди аналитиков появились осторожные мнения, что на американском фондовом рынке возможно формируется дно, хотя бы локальное, но для долгосрочных инвесторов текущие уровни уже могут быть привлекательны. Небольшая часть аналитиков считает, что дно будет сформировано уже этим летом.

БОльшая же часть склоняется к тому, что тот же индекс SnP еще обвалится от текущих уровней процентов на 15-20%, ну или сходит к уровню в 3000 пунктов. Я больше соглашусь с ними, как и с одним из основных правил Уолл Стрит – Don’t figth the FED или не играй против ФРС. Политика ФРС то есть американского ЦБ – это один из самых главных факторов, который движет главный фондовый рынок планеты, а он в свою очередь оказывает влияние на все остальные финансовые рынки.

( Читать дальше )

Банк ВТБ и ЦБ верните наши акции!

- 21 июня 2022, 17:11

- |

ВТБ заблокировал наши иностранные акции начиная с 1 марта 2022 года. Сейчас ВТБ на письма отвечает стандартными отписками всем клиентам.

Не мы подарили наши активы — считаем, что ЦБ РФ и ВТБ подарил наши средства Евроклиру и НРД.

Самовольно без предупреждения перевели на неторговые счета без поручений. Это нарушение 39-ФЗ «о рынке ценных бумаг».

Все расчеты с нашими иностранными бумагами проходили через БЭБ. НРД, Евроклир не имели отношения к нашим ценным бумагам!

Вступайте в группу в Телеграм

t.me/vernemsvoe

Вернем свои акции!

Задача ЦБ РФ помогать розничным клиентам, инвесторам в спорах с банками.

ВТБ, СПБ биржа и ЦБ могут организовать выкуп всех этих бумаг с зачислением на наши счета.

Экономисты про это ещё с самого начала писали, где-то в марте, сразу, мелькало. Сейчас та же идея появилась в ЦБ — вроде от Союза промышленников и предпринимателей, создать фонд и производные инструменты на эти заблокированные, и их туда выкупать.

( Читать дальше )

Они перепроданы. Акции с двузначной ожидаемой доходностью

- 21 июня 2022, 15:14

- |

Ставка прибыли (earnings yield)

Эту метрику нечасто можно встретить. Она оценивает отношение чистой прибыли на акцию (EPS, или earnings per share) и цену самой акции. То есть по факту это просто перевернутый мультипликатор P/E (стоимость/прибыль), измеренный в процентах.

Польза от того, чтобы мерить акции по E/P, в том, что инвестору становится понятно, какая средняя годовая доходность заложена в ту или иную бумагу (без учета дивидендов). Иначе говоря, это то, на что в среднем ориентируются инвесторы, покупая данную акцию прямо сегодня.

К примеру, у Ford показатель P/E сейчас составляет около 4 единиц. Это значит, что компания могла бы полностью выкупить все свои акции всего за четыре размера годовой прибыли — по ¼ ежегодно. Ставка прибыли соответственно — 25% годовых.

( Читать дальше )

Недельный обзор рынка акций 20.06.2022 #38

- 20 июня 2022, 18:27

- |

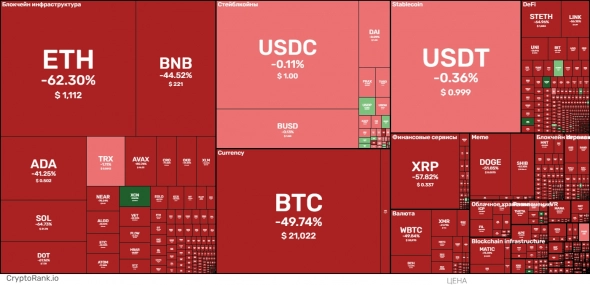

О чем сигнализирует обвал крипты?

- 20 июня 2022, 15:17

- |

Капитализация криптовалют стремительно летит вниз. Фактически это индикатор оттока мирового спекулятивного капитала — люди со всех стран шли в крипту, чтобы делать «иксы», ну или не делать))

По разным данным Фондовый рынок РФ на 30-40% состоял из денег нерезидентов. Несмотря на заморозку этих активов и проблемы с расписками, рынок уже частично восстановился. При этом запасы Фонда национального благосостояния, 1 трлн из которых обещали потратить на его поддержку только растут.

Кстати, МинФин опубликовал результаты размещения средств ФНБ.

По состоянию на 1 июня объем ФНБ составил почти ₽12,5трлн. Месяцем ранее объём средств был равен ₽11 трлн.

Объём ликвидных активов Фонда составил больше ₽9,2 трлн. Месяцем ранее ₽7,8 трлн.

Иначе говоря деньги для экономики есть. Учитывая снижение ключевой ставки и стоимости кредита, в разрезе 3-5 лет мы можем увидеть самый серьезный рост с 2003 года. Важное условие — не накапливать как раньше, а вливать все в развитие промышленности.

( Читать дальше )

Как банк ВТБ забрал акции у российских инвесторов

- 20 июня 2022, 10:58

- |

У граждан России Банк ВТБ и СПб биржа заблокировали иностранные акции.

На сегодняшний день ностранные акции и средства заблокированы уже три месяца, начиная с 1 марта 2022 года.

Нашу ситуацию не замечает и не решает ЦБ РФ, банк ВТБ, СПб биржа. Напряжение только нарастает с каждым днем.

На официальные письма многим гражданам приходят одинаковые отписки...

Вступайте в группу в Телеграм

t.me/vernemsvoe

Вернем свои акции!

Банк оправдывается, что из-за ограничений со стороны банков попавших под санкции США (ВТБ, Открытие),

после перевода ценных бумаг от одного банка к неподсанкционному, отсутствует возможность продавать и свободно распоряжаться своими бумагами иностранных эмитентов (бумаги США).

В данной ситуации с заблокированными акциями тысячи граждан России. Фактически Банки удерживают наши активы.

СПБ и Мосбиржа ограничиваются общими заявлениями и стандартными отписками без конкретики, не дают четких пояснений, ссылаются на проблемы с Национальным Расчётным Депозитарием (НРД) и его счетами в Euroclear.

( Читать дальше )

markets report 20/6/22

- 20 июня 2022, 09:13

- |

Всем понедельник!

Американские акции, отскочив после мощного увеличения ставки в среду, резко пошли дальше вниз уже в четверг, всех напрягает потенциальная рецессия, которая может прийти за ужесточением ДКП от ФРС, так же об этом сигнализирует практически плоская кривая доходностей американских трежерей. Пятницу индексы закрыли разнонаправлено и даже минимально подросли, но этого не хватает чтоб отыграть даже половину падения, а DOW Jones закрылся ниже отметки в 30 000 пунктов 1ые с января 21 года.

Это кстати очередной привет участникам стратегии buy and hold, то есть если купить DOW прошлым январем и досидеть до сегодня то результат 0%, а можно было бы хотя бы на отскоке 3 недели назад забрать +11%. Притом что уже даже моя бабушка понимает, что какая-то нездоровая история разворачивается на американском фондовом рынке и закрыться можно было еще раньше с большим плюсом, ну да ладно, финансовые рынки тем и замечательны, что вариков заработать на них предостаточно почти каждый день.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал