акрон

Растут цены на нефть и газ. Какие акции покупать и как на этом заработать?

- 06 октября 2021, 12:12

- |

Если полтора года назад кто-то думал, что эпоха нефти и газа уходит, то сейчас резко всё изменилось. Фактически из-за экологической повестки в развитых странах и тотального недофинансирования нефтегазовой отрасли цены на нефть выросли до прежних высоких значений, а на газ стали ставить новые рекорды. Многие эксперты предрекают, что высокие цены могут расти дальше, и наступает эра высоких цен на энергоносители.

Что делать? Покупать акции Газпрома и нефтяных компаний? Это нужно было делать год назад, когда цены на газ и нефть упали, что я в принципе и делал. Сейчас их акции стоят опять дорого. Причем в случае Газпрома еще можно понять, что компания является полным бенефициаром высоких цен на газ, и можно видеть еще дальнейший потенциал роста. А нефтяным компаниям после цены в 45 долларов мало что достается – почти всё забирает государство после этой цены.

Кто же является более скрытым бенефициаром высоких цен на энергоносители, цена акций которых еще не отразила повышение цен на нефть и газ?

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Китай может прекратить экспорт фосфорных удобрений

- 05 октября 2021, 10:21

- |

👉 Национальная комиссия по развитию и реформам Китая намерена ограничить экспорт фосфорных удобрений до середины следующего года, что может иметь серьезные последствия для глобального рынка

👉 Например, в прошлом году порядка 65% фосфорных удобрений, использованных в сельском хозяйстве Австралии, было завезено из КНР, поэтому его снижение приведет к росту затрат местных фермеров. Аналогичным образом могут обстоять дела и с Индией, являющейся крупнейшим в мире импортером диаммонийфосфата

👉 В настоящее время фосфорные удобрения продаются по цене 1 тыс. долл. за 1 тонну, намного превышая обычный для данного времени года уровень. По оценкам аналитиков, цены на них останутся высокими до 2022 года, поставив фермеров в затруднительное положение в преддверии предстоящего сезона весенних полевых работ

Как компании зарабатывают деньги. Производство карбамидоаммиачного удобрения (КАС)

- 04 октября 2021, 23:30

- |

Агрегат «Аммиак-4». Фото Акрон

Рассмотрев все продукты компании ФосАгро, приступаем к изучению продуктовой линейки другого производителя удобрений — Акрон. Акрон добывает собственное фосфорное сырьё в Мурманской области и имеет две производственные площадки в Великом Новгороде и Дорогобуже, где производит удобрения на основе аммиака. В продуктовой линейке есть карбамид, аммиачная селитра и комплексные удобрения. NPK удобрения производятся путём обработки апатитового концентрата и калийного сырья азотной кислотой. В этом важное отличие от ФосАгро — компания Акрон не производит удобрения при помощи серной кислоты. Среди удобрений Акрона присутствует продукт, которого нет у ФосАгро — КАС.

КАС — карбамидоаммиачная селитра, азотное удобрение, представляющее собой смесь водных растворов карбамида (NH2)2CO и аммиачной селитры NH4NO3 — одно из важнейших удобрений, производимых компанией Акрон. Это жидкое удобрение, но не такое же, как ЖКУ от ФосАгро — в том случае, это

( Читать дальше )

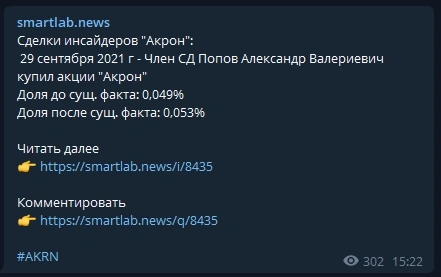

Наш телеграм канал продолжает быстрее всех сообщать о сделках инсайдеров

- 29 сентября 2021, 15:30

- |

Подписывайся и сообщай друзьям: https://t.me/newssmartlab

Когда канал станет платным, все кто успеет подписаться до введения платы продолжат пользоваться им бесплатно пожизненно!

🔥🔥🔥

Усиленные Инвестиции: обзор за 17 - 24 сентября

- 27 сентября 2021, 12:52

- |

Газпром увеличился в цене на 2.9% на фоне ослабления рубля. Потенциал роста и целевая цена снизились на 3% и 1% соответственно. Польская нефтегазовая компания PGNiG, получившая право на участие в сертификации газопровода Северный поток-2, не сможет наложить вето на итоговое решение, что позитивно для Газпрома (Лента)

Газпром нефть выросла на 2.0% на фоне ослабления рубля. Позитивен рост цен на нефть. Потенциал роста изменился незначительно, целевая цена увеличилась на 2%.

Газпром нефть заключила соглашение с Аэрофлотом о сотрудничестве в создании первого в России производства авиационного топлива с минимальным углеродным следом SAF (

( Читать дальше )

Дополнительная рентная нагрузка на отрасль минудобрений составит ₽10 млрд в год

- 23 сентября 2021, 20:13

- |

«Достигли компромисса по распределению дополнительной рентной нагрузки в размере 10 млрд руб. в год на отрасль минудобрений»

Все проекты в отрасли минеральных удобрений имеют длинный инвестиционный цикл, поэтому компании рассчитывают на стабильный налоговый режим в будущем.

fomag.ru/news-streem/nagruzka-na-otrasl-minudobreniy-za-schet-rosta-nalogov-vyrastet-na-10-mlrd-rub-v-god/

Рынок удобрений находится на ранней стадии сырьевого цикла - Атон

- 23 сентября 2021, 19:36

- |

Краткосрочный прогноз (позитивный). Мы позитивно оцениваем ближайшие перспективы цен на удобрения, которые взлетели на фоне ограниченного предложения, высокого спроса и геополитической напряженности. Товарные запасы сейчас ниже нормы, что предполагает сохранение дефицита на мировых рынках. К этому располагают и высокие цены на урожай (кукуруза и соя подорожали на 50% относительно минимумов 2020), и приостановка экспорта из Китая (это означает недопоставку на рынки 2 млн т продукции). Кроме того, резкий рост цен на газ в Европе приводит к росту денежной себестоимости производства аммиака, что толкает вверх цены на азотные удобрения.

Фундаментальный взгляд (позитивный). На наш взгляд, рынок удобрений находится на ранней стадии сырьевого цикла, и мы оптимистично оцениваем устойчивость котировок, особенно с учетом высоких цен на растительное с/х сырье. Решающее значение для динамики рынка фосфатов в 2022 будут иметь объемы и сроки предстоящих закупок этой продукции в Индии – в следующие несколько кварталов стране грозит дефицит удобрений из-за сокращения импорта (вследствие стремительного роста цен на них), а также снижения внутреннего производства. Мы также считаем, что рост себестоимости сырья, включая апатитовый концентрат и аммиак, должны поддержать рынок удобрений.Лобазов Андрей

«Атон»

⚡ Блиц-обзор Акрона, КуйбышевАзота и ФосАгро

- 22 сентября 2021, 16:04

- |

📈 Рост цен на газ добавляет позитива тем, что Европейские производители приостанавливают производство. Но, нужно иметь ввиду, что если цены на удобрения вырастут или на газ упадут — производства возобновятся.

❗ Насколько вырастут цены на удобрения и реагенты — неизвестно. Как долго это продлится — тоже пока непонятно. Но 2п2021 и начало 2022 года будут хорошими для производителей.

Выручка компаний коррелирует с ростом цен в 1П2021:

Акрон: 86 млрд р (+53% г/г)

Куйбышевазот: 38 млрд р (+45% г/г)

ФосАгро: 176 млрд р (+42% г/г)

📊 1. Акрон

— Капитализация 285 млрд р

— Скор. прибыль за 1П2021:

( Читать дальше )

Налоговый маневр в секторе M&M - свет в конце тоннеля - Атон

- 22 сентября 2021, 11:53

- |

Согласно последним представленным оценкам, ожидаемый общий объем налоговых сборов за три года составит 546 млрд руб. (186 млрд руб. в год), что меньше последних звучавших в прессе оценок. Мы полагаем, что правительству, по этой причине, вероятно, придется выбирать между НДПИ/акцизом и прогрессивным подоходным налогом.Лобазов Андрей

( Читать дальше )

Дивидендный портфель, который принес доход 140% за год и 200% за 2 года. Какие акции покупаю дальше?

- 22 сентября 2021, 09:12

- |

Подход к формированию портфеля из дивидендный акций, которые имеют потенциал увеличения дивидендов в будущем, показал отличный результат – 140% за последний год и 200% за 2 года.

В портфель не добавлял компании, которые совсем не платят дивиденды, так как их будущее сложно прогнозировать — даже в случае успеха они могут так и не начать платить дивиденды. А также не добавлял компании, которые платят дивиденды, но потенциал развития бизнеса не внушает уверенности.

В итоге сформировался портфель акций:

ПИК — 23,1%

Самолет — 19,7%

Северсталь — 14,2%

ММК — 10,0%

НЛМК — 6,8%

Сбер — 6,5%

Лукойл — 6,1%

Норникель — 2,9%

Фосагро — 2,6%

Газпром — 1,9%

Алроса — 1,8%

Магнит — 1,4%

МТС — 0,8%

Акрон — 0,8%

Черкизово — 0,5%

Сегежа — 0,3%

Татнефть — 0,2%

ВТБ — 0,1%

АФК Система — 0,1%

ЛСР — 0,1%.

Средняя текущая дивидендная доходность– 10%.

Что в дивидендном портфеле делают Самолет, Сегежа и АФК Система? По Самолету была див. доходность больше 5%, когда я начал покупать акции, сейчас за счет роста меньше, но на горизонте 2-3 лет дивиденды должны догнать стоимость акций и вырасти до 5%. По Сегежа будет дивидендная доходность 5% за 2021 год. АФК Система присутствует по минимуму с потенциалом увеличивать дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал