акрон

Удобрения в США. Остановка, а не коррекция

- 20 января 2022, 16:39

- |

Опять же, подчеркну, что цены в FOB US Gulf как раз коррекцию испытывают, а розница — нет. Есть разумные объяснения почему?

| DRY | ||||

| Date Range | DAP | MAP | POTASH | UREA |

| Jan 11-15 2021 | 486 | 551 | 373 | 373 |

| Feb 8-12 2021 | 588 | 642 | 398 | 453 |

| Mar 8-12 2021 | 615 | 690 | 423 | 483 |

| Apr 5-9 2021 | 618 | 699 | 431 | 504 |

| May 3-7 2021 | 634 | 705 | 436 | |

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Акрон сможет сохранить стабильный уровень дивидендных выплат - Промсвязьбанк

- 20 января 2022, 10:56

- |

Группа Акрон в 2021 году увеличила производство товарной продукции на 6%, до 8,5 млн тонн, сообщила компания. Объем производства минеральных удобрений вырос на 5% и составил 6,8 млн тонн. Выпуск сельскохозяйственной аммиачной селитры снизился на 8%, до 2,2 млн тонн, что было связано с ростом производства аммиачной селитры для промышленности. Выпуск сельскохозяйственного карбамида вырос на 24% и составил 1,5 млн тонн. Производство гранулированного карбамида в 2021 году составило 529 тыс. тонн, вдвое превысив показатель 2020 года. Выпуск карбамидо-аммиачной смеси (КАС) вырос на 24%, до 1,35 млн тонн. Выпуск промышленных продуктов увеличился на 14%, до 1,4 млн тонн. Производство аммиака выросло на 7% и составило 2,9 млн тонн, объем его переработки в конечные продукты увеличился с 96% до 98%. В 2022 году Акрон планирует достичь объема производства в 8,7 млн тонн.

Операционные результаты Акрона оцениваем как сильные. На их фоне и за счет роста цен на минеральную продукцию ждем аналогично сильных финансовых результатов по итогам 2021 г., причем в 4 кв. компания может показать EBITDA больше, чем за весь 2020 г. Все это позволит Акрону сохранить стабильный уровень дивидендных выплат акционерам.Промсвязьбанк

Акрон опубликовал сильные операционные результаты за 2021 год - Атон

- 20 января 2022, 10:39

- |

Совокупный объем производства у Акрона вырос на 6.4% г/г в 2021 году — общий выпуск товарной продукции по группе удобрений достиг 6.8 млн т (+4.9% г/г), а выпуск товарной промышленной продукции составил 1.4 млн т (+13.7% г/г). Результаты Акрона были поддержаны запуском в эксплуатацию нового агрегата карбамида, благодаря которому общий выпуск удобрений достиг 1.6 млн т, а также ростом мощности агрегата аммиака. Акрон ускорил реализацию своих активных инвестиционных проектов, а также планирует повысить мощности аммиака (+375 тыс. т в год) и карбамида (+390 тыс. т в год) в 2023 году. Акрон ожидает, что премия смешанных удобрений к базовым продуктам вернется в норму в ближайшие месяцы.

Акрон опубликовал сильные операционные результаты — общее производство удобрений выросло на 4.9% г/г, что в целом соответствует ожиданиям рынка. Акции Акрона взлетели после объявления решения о выплате более высоких дивидендов в связи со стремительно растущими ценами на газ. Мы сохраняем рейтинг НЕЙТРАЛЬНО по Акрону, ожидая нормализации стоимости удобрений и газа к концу 2022 года.Атон

Производство у Акрона в 21 г выросло на 6%

- 19 января 2022, 12:23

- |

Объем производства минеральных удобрений Группы «Акрон» за 2021 год увеличился на 5% и составил 6 765 тыс. т.

Выпуск промышленных продуктов увеличился на 14%, до 1 415 тыс. т.

Производство аммиака на площадках Группы за 2021 год увеличилось на 7% и составило 2 909 тыс. т, а объем его переработки в конечные продукты вырос до 98% с 96%.

Объем производства сельскохозяйственной аммиачной селитры Группы «Акрон» за 2021 год снизился на 8%, до 2 241 тыс. т.

Поставленный план перевыполнен.

В 2021 году завершена реализация проекта «Карбамид №6+», в результате чего выработка карбамида составила рекордные 1,6 млн т.

В 2022 году планируется завершить строительство производства кальциевой селитры мощностью 100 тыс. т в год.

На площадке в Дорогобуже планируется произвести техперевооружение агрегата аммиака и завершить строительство нового агрегата азотной кислоты.

В 2022 году объем производства Группы достигнет 8,7 млн т товарной продукции

Объем производства Группы «Акрон» в 2021 году вырос на 6% (acron.ru)

📰"Акрон" Проведение заседания совета директоров и его повестка дня

- 19 января 2022, 10:03

- |

о существенном факте о проведении заседания совета директоров эмитента и его повестке дня

Инсайдерская информация

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество «Акрон»

1....

( Читать дальше )

Ремарки про удобрения

- 17 января 2022, 23:31

- |

Это конечно правда, но только её часть.

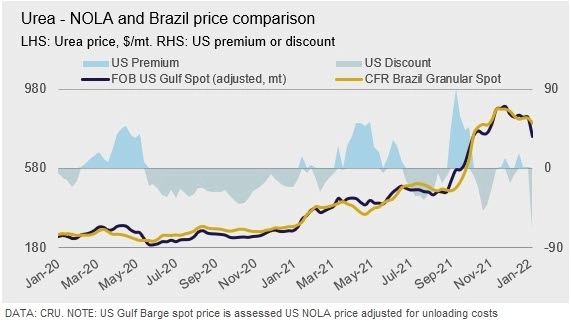

1) Пока осязаемая коррекция коснулась только Штатов, в «соседней» Бразилии ей пока не пахнет. Да и для отечественных химиков поставки в Латинскую Америку существенно выше нежели в Штаты/Канаду.

2) Смотрим далее.

( Читать дальше )

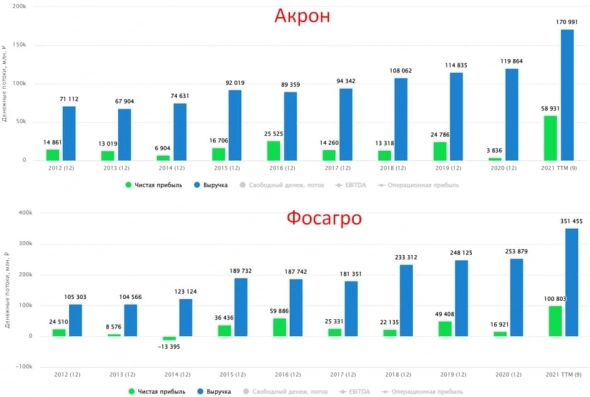

ПАО Акрон, анализ и сравнение с Фосагро

- 17 января 2022, 20:32

- |

ПАО Акрон — один из ведущих вертикально интегрированных производителей минеральных удобрений в России и мире. Продукция компании соответствует международным стандартам качества и изготавливается на базе экологически чистого сырья. Группа «Акрон» входит в ТОП-10 компаний в мире по производству удобрений.

📊Структура выручки по видам продукции:

✔️ азотные удобрения — 48%;

✔️ сложные удобрения — 36%;

✔️ продукция неорг. химии — 6%;

✔️ апатитовый концентрат — 3%;

✔️ прочее — 7%.

В отличие от Фосагро, где присутствует значительная часть фосфоросодержащих удобрений, Акрон генерирует около 50% выручки от реализации азотных удобрений. Основным сырьем для их производства является природный газ, поэтому, Акрон является главным бенефициаром высоких цен на газ в ЕС и в Азии.

🌎Рынки сбыта продукции:

✔️ Латинская Америка — 32%;

✔️Россия — 20%;

✔️Европа — 13%;

✔️США и Канада — 11%;

✔️ Азия (Китай — 7%, Таиланд — 4%, другие страны Азии — 7%);

✔️Прочие страны — 6%.

( Читать дальше )

📉 Цены на удобрения в США начали падать

- 17 января 2022, 08:51

- |

👉 Давление на фермеров, связанное с ростом цен на удобрения в 2021 году, ослабевает. Американский индекс удобрений Green Markets упал на 5,2% на прошлой неделе после удвоения за прошлый год

👉 Снижение цен на удобрения может замедлить инфляцию в штатах. Однако расходы сельских хозяйств включат и другие ресурсы, такие как топливо, растущее под гнётом сильного спроса.

Сколько заработает Акрон в 2022-м году? Первые прикидки

- 14 января 2022, 16:52

- |

Котировки акций Акрона существенно выросли за последние полгода. Компания оказалась в благоприятной для себя конъюнктуре, когда во всем мире наблюдался рост цен на удобрения, а себестоимость их производства на территории РФ осталась примерно на том же уровне.

Как следствие, в действие вступил операционный рычаг компании, который, на наш взгляд, позволит ей по итогам 2021 года заработать порядка 75 млрд рублей. Собственно, это уже не новость для рынка, для него важны дальнейшие перспективы компании и их соотношение с текущей оценкой.

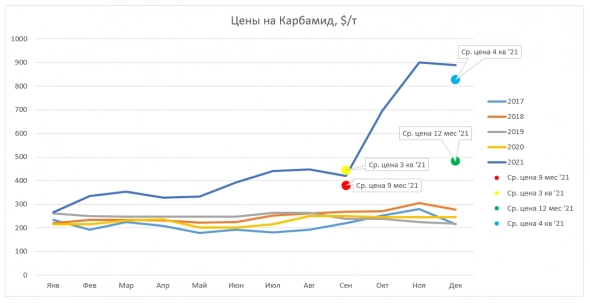

Для начала взглянем на график цен на карбамид, который в целом можно считать бенчмарком для остальной продукции, реализуемой компанией (в большей степени для аммиачной селитры и карбамидо-аммиачной смеси, в меньшей — для азофоски/NPK).

По средним ценам реализации может быть некоторое расхождение, поскольку Акрон еще не выпускал отчет по результатам года. Иными словами, средние цены реализации за 9 мес. и 3 кв 2021 года рассчитаны исходя из данных, представленных в пресс-релизе компании. Более свежие средние цены — исходя из данных

( Читать дальше )

Перспективы акций российских производителей удобрений в 22 г

- 14 января 2022, 08:42

- |

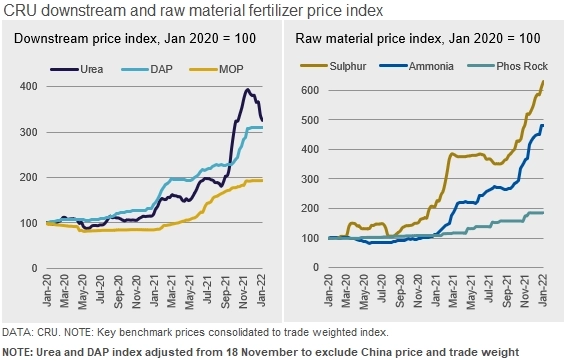

К началу 2022 г. для российских производителей удобрений сложились довольно благоприятные рыночные условия — рост цен на газ в Европе и Азии, а также введение Китаем в середине 2021 г. ограничений экспорта на ряд удобрений

При снятии ограничений на экспорт из Китая глобальные цены могут скорректироваться с текущих высоких уровней, но могут остаться на комфортных уровнях.

Также цены на азотные удобрения могут снизиться из-за ввода новых производственных мощностей

Временные ограничения на экспорт азотных удобрений не окажут значительного негативного влияния на производителей удобрений.

Резкий рост процентных ставок вместе с возможным откатом цен на продукцию аграриев может несколько ослабить финансовую устойчивость производителей сельхозпродукции ко второй половине 2022 г, тогда рост спроса на удобрения может временно затормозиться

Обострилась конкуренция на мировом рынке удобрений

У российских производителей удобрений отличные перспективы: даже при коррекции цен на удобрения с текущих высоких уровней средняя цена за 2022 г. будет на 30–50% выше, чем в 2021 г.

«ВТБ капитал» в 2022 г прогнозирует рост EBITDA «Фосагро» на 30% и «Акрона» на 80%. Драйверы роста — более высокая средняя цена продукции и расширение мощностей. Но ожидаемые финансовые результаты «Акрона» и «Фосагро» уже отражены в ценах акций компаний.

«Финам»считает акции российских компаний привлекательными для инвестиций в долгосрочном плане, поскольку спрос на удобрения со стороны мирового аграрного сектора имеет долгосрочную тенденцию к росту.

Наиболее интересная акция в секторе — «Фосагро» — мнение «БКС мир инвестиций»

Стоит ли покупать акции российских производителей удобрений в 2022 году — Ведомости (vedomosti.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал