SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ЯНдекс

Бумаги Яндекса могут сегодня обновить исторический максимум

- 15 февраля 2018, 12:37

- |

В минувшую среду основные российские фондовые индексы МосБиржи (+0,33%) и РТС (+1,46%) завершили торги с неравномерным повышением по отношению к уровням предыдущего закрытия. Сильный прирост долларового индекса РТС был обусловлен масштабным внутридневным укреплением рубля по отношению к доллару США. Рублевый индекс МосБиржи, несмотря на незначительное итоговое отклонение, также двигался в достаточно широком внутридневном диапазоне. В целом же он провел минувший день в состоянии консолидации.

ИК «Норд-Капитал»

Стоит отметить довольно масштабное повышение бумаг Yandex clA (YNDX RM, +3,04%). Вчерашние покупки в них были связаны с ожиданиями назначенной на сегодня публикации квартального и годового финансового отчета эмитента по US GAAP. Указанные бумаги вплотную приблизились к прочному уровню сопротивления, расположенному в районе 2200-2230 руб. Не исключено, что уже сегодня они сумеют преодолеть указанный диапазон и таким образом обновят свой исторический максимум. В случае реализации подобного сценария сформируется технический сигнал для продолжения покупок в рамках стратегии повышательной игры «на пробой».Манжос Виталий

ИК «Норд-Капитал»

- комментировать

- ★1

- Комментарии ( 0 )

Целевая цена по бумагам Яндекса повышена до $43,3

- 14 февраля 2018, 22:09

- |

Сегодня индекс Мосбиржи вырос на 0,3% до 2258 пунктов.

«Долларовый» РТС из-за укрепления рубля прибавил 1,5% до 1245 пунктов. Внешний фон позитивен: к вечеру S&P 500 вырос на 0,36%, а общеевропейский STOXX 600 – на 1,11%.

Сегодня вышел блок важной макростатистики по США. В США инфляция за январь составила 2,1% (г/г), а базовая инфляция достигла 1,8% (г/г) – в обоих случаях индикаторы выросли гораздо больше ожиданий. Поскольку ФРС таргетирует инфляцию 2%, рост показателя является – хороший аргумент в пользу ужесточения монетарной политики. Тем не менее, распродажи американских акций не произошло, как, впрочем, и рисковых активов по всему миру. Ранее часть руководителей ФРС заявляла о готовности допустить инфляцию выше целевого уровня. К тому же, в условиях ускорения роста мировой экономики для распродаж самого по себе повышения ставки ФРС все-таки недостаточно. Предварительный ВВП еврозоны за 4 квартал вырос на 2,7% (г/г) в соответствии с ожиданиями.

«Открытие Брокер»

«Долларовый» РТС из-за укрепления рубля прибавил 1,5% до 1245 пунктов. Внешний фон позитивен: к вечеру S&P 500 вырос на 0,36%, а общеевропейский STOXX 600 – на 1,11%.

Сегодня вышел блок важной макростатистики по США. В США инфляция за январь составила 2,1% (г/г), а базовая инфляция достигла 1,8% (г/г) – в обоих случаях индикаторы выросли гораздо больше ожиданий. Поскольку ФРС таргетирует инфляцию 2%, рост показателя является – хороший аргумент в пользу ужесточения монетарной политики. Тем не менее, распродажи американских акций не произошло, как, впрочем, и рисковых активов по всему миру. Ранее часть руководителей ФРС заявляла о готовности допустить инфляцию выше целевого уровня. К тому же, в условиях ускорения роста мировой экономики для распродаж самого по себе повышения ставки ФРС все-таки недостаточно. Предварительный ВВП еврозоны за 4 квартал вырос на 2,7% (г/г) в соответствии с ожиданиями.

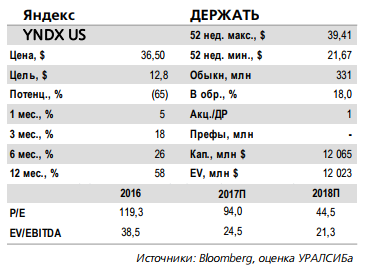

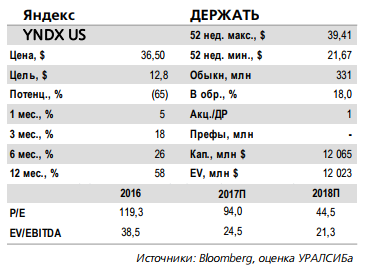

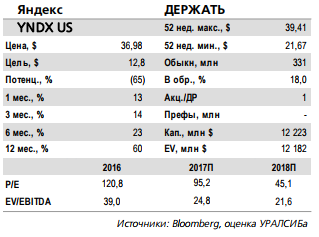

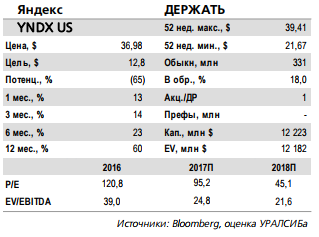

Среди российских бумаг в лидерах роста Polymetal (+3,1%), «Яндекс» (+3,1%) и ГМК «Норильский никель» (+2,3%). «Яндекс» отчитается за 4 квартал этой ночью: мы ожидаем публикацию очень сильной отчетности поисковика и в преддверии релиза повысили целевую цену по бумагам на 41% до $43,3. В аутсайдерах были акции «Аэрофлота» (-1,9%), «Уралкалия» (-1,3%) и «Северстали» (-1,2%).Нигматуллин Тимур

«Открытие Брокер»

На отчетность Яндекса ожидается положительная реакция рынка

- 14 февраля 2018, 19:33

- |

Завтра, 15 февраля, будет представлена отчетность «Яндекса» за 4К и полный 2017 год по US GAAP.

Мы ожидаем рост выручки компании по итогам года до 93,7 млрд руб. (+23,4% г/г). Рекламная выручка, по нашим прогнозам, вырастет на 21,2% г/г до 88 млрд руб. благодаря росту рекламного рынка более чем на 7% г/г и росту доли в нем интернет-рекламы с 37,8% до 41,2%.Затраты на интернет-рекламу в конце 2017 года превысили затраты на ТВ-рекламу, а объем рынка интернет-рекламы составил не менее 160 млрд руб. при доле «Яндекса» в 52-53%. Также продолжает расти доля «Яндекса» среди российских поисковых сервисов в целом и, в частности, на устройствах Android. Общая доля «Яндекса» в российском поиске выросла в течение 2017 года до 56,7% на 2,1 пп, на платформе Android до 45,64% на 8,8 пп.

Мы ожидаем прирост нерекламной выручки компании по итогам года более чем на 70% г/г до 5,7 млрд руб. главным образом за счет значительного роста выручки от Яндекс.Такси.ИК «Велес Капитал»

Мы прогнозируем рост скорректированной EBITDA компании на 3,1% г/г до 26,9 млрд руб. при рентабельности в 28,7% против 34,4% годом ранее. Рентабельность интернет-компании остается на хорошем уровне за счет высокой рентабельности рекламного бизнеса. Тем не менее рост скорректированной EBITDA будет замедлен отрицательной скорректированной EBITDA, полученной от Яндекс.Такси вследствие значительных затрат SG&A.

Мы полагаем, что скорректированная чистая прибыль в 2017 году снизится до уровня в 11,9 млрд руб. (-17% г/г), а рентабельность по чистой прибыли составит 12,6% против 18,6 % в 2016 году, также оставаясь на высоком уровне. Особенно интересны будут комментарии менеджмента компании по поводу роста операционных показателей Яндекс.Такси и дальнейших затрат на сервис, которые должны быть даны на конференц-звонке.

Мы ожидаем положительной реакции рынка на отчетность компании, несмотря на значительный рост котировок в последние месяцы.

Годовой убыток Uber составил $4,46 млрд

- 14 февраля 2018, 17:19

- |

15:42 14 Февраля 2018 года

МОСКВА, 14 фев — ПРАЙМ. Uber Technologies Inc. в прошлом году продолжила наращивать объем перевозок и выручку, хотя и столкнулась с рядом проблем. Среди них был скандал по поводу сексуальных домогательств, уход гендиректора, давно работавшего в компании, и громкий иск, поданный ее конкурентом в области самоуправляемых машин, сообщает Dow Jones.

Согласно подробному финансовому отчету, с которым во вторник ознакомилась The Wall Street Journal, выручка компании, базирующейся в Сан-Франциско, в 4-м квартале выросла к трем предыдущим месяцам на 12% до 2,26 млрд долларов. Убыток сократился до 1,1 млрд долларов.

Непубличная компания не обязана публиковать свои финансовые результаты, и она также не предоставила показатели за предыдущий год. При этом результаты за все четыре квартала года Uber предоставила. Как показал отчет, в каждый квартал по сравнению с предыдущим ее продажи росли минимум на 10%.

( Читать дальше )

Яндекс отчитается в четверг, 15 февраля и проведет телеконференцию

- 13 февраля 2018, 13:18

- |

В четверг, 15 февраля, Яндекс опубликует финансовую отчетность за 4 кв. 2017 г. по US GAAP.

( Читать дальше )

Мы ожидаем, что темпы роста выручки останутся впечатляющими, но EBITDA увеличится лишь умеренно. В частности, мы прогнозируем, что консолидированная выручка возрастет на 22% (здесь и далее – год к году) до 26,9 млрд руб. (461 млн долл.), а скорректированная EBITDA вырастет лишь на 4% до 7,0 млрд руб. (119 млн долл.). Это будет означать снижение рентабельности по EBITDA на 4,5 п.п. до 25,8%. Чистая прибыль Яндекса, по нашим оценкам, вырастет на 81% до 2,2 млрд руб. (38 млн долл.).

Выручка Яндекса в сегменте «Поиск и портал» в 4 кв. 2017 г., по нашим прогнозам, увеличится на 20% до 24,1 млрд руб. (413 млн долл.), доходы сегмента «Электронная коммерция» сократятся на 8% до 1,3 млрд руб. (22 млн долл.), а выручка сегмента «Такси» вырастет на 86% до 1,4 млрд руб. (24 млн долл.). Мы также ожидаем, что себестоимость возрастет на 23% до 6,9 млрд руб. (118 млн долл.), а расходы на разработку – на 21% до 5,2 млрд руб. (89 млн долл.), или 19,3% от выручки (минус 0,2 п.п.). Общие и административные расходы компании, по нашему прогнозу, увеличатся на 32% до 8,5 млрд руб. (145 млн долл.).

( Читать дальше )

Яндекс - Oppenheimer Funds купил 1,8% акций компании в конце 2017 года

- 13 февраля 2018, 13:11

- |

Oppenheimer Funds Inc. в 4 квартале 2017 года снова купил акции Яндекса, приобретя 5,11 миллиона бумаг класса «А».

Данное количество соответствует примерно 1,8% обращающихся акций компании. Стоимость этой доли составляет $167,376 миллиона.

Инвестиционный фонд в конце 2015 года вышел из капитала Яндекса, при этом еще в начале февраля 2015 года фонд Oppenheimer владел 36,4 миллиона акций класса «А» компании (11,48% капитала и 4,2% голосов).

Финверсия

Яндекс забирает рынок такси

- 13 февраля 2018, 08:21

- |

Свердловская область и компания «Яндекс.Такси» подписали соглашение о взаимодействии в сфере перевозок легковым такси. Документом предусматривается, что доступ к сервису «Яндекс.Такси» получат только владельцы автомобилей, имеющие разрешение на осуществление таксомоторных перевозок.

Теперь, если у водителя нет разрешения на перевозку пассажиров, выданного областным министерством, он не получает доступ к заказам. Вопрос ехать или шашечки в скором времени будет решен в пользу шашечек. Это просто суровая правда жизни. Можно поехать — но без гарантий, или с шашечкой, страховкой на 2 млн рублей и понятными правилами игры.

www.oblgazeta.ru/economics/37054/

Теперь, если у водителя нет разрешения на перевозку пассажиров, выданного областным министерством, он не получает доступ к заказам. Вопрос ехать или шашечки в скором времени будет решен в пользу шашечек. Это просто суровая правда жизни. Можно поехать — но без гарантий, или с шашечкой, страховкой на 2 млн рублей и понятными правилами игры.

www.oblgazeta.ru/economics/37054/

Сделка с Uber - позитивное событие для Яндекса

- 08 февраля 2018, 15:13

- |

«Яндекс» и Uber сегодня объявили о закрытии сделки по объединению бизнесов онлайн-заказа поездок в России и соседних странах в составе новой компании. Об этом сообщила российская IT-компания.

Сделка была закрыта на объявленных заранее условиях с соблюдением установленных сроков. В соответствии с прогнозом компании мы ожидаем, что более подробная информация об операционной стороне вопроса будет представлена 15 февраля на телефонной конференции, посвященной результатам за 4К17.Sberbank CIB

Повторим, что сделка является позитивным событием как для «Яндекса» в целом, так и для его бизнеса такси в частности. С учетом условий сделки бизнес Яндекс.Такси был оценен в $2,1 млрд., или около $6,5 на акцию «Яндекса». Коэффициент «стоимость предприятия/EBITDA 2018» у «Яндекса» равен 15,7 с учетом всех бизнесов, а без учета такси — 11,4.

Успешное завершение сделки Яндекс.Такси и Uber - не простая формальность

- 08 февраля 2018, 14:39

- |

В минувшую среду основные российские фондовые индексы МосБиржи (+0.73%) и РТС (+0.80%) завершили торги с умеренным повышением по отношению к уровням предыдущего закрытия. Объективным стимулом для позитивного старта локальных торгов стало сильное закрытие рынка акций в США накануне и утреннее улучшение настроений на нефтяном рынке. Индексы МосБиржи и РТС открылись с сильным разрывом вверх и практически сразу перешли в состояние безыдейной консолидации, которая затянулась до конца торгового дня.

ИК «Норд-Капитал»

Заметным событием во втором эшелоне стало опережающее повышение бумаг Yandex. Интерес к ним подогрело сообщение о том, что «Яндекс» и Uber закрыли сделку по объединению бизнесов онлайн-заказа поездок в России и соседних странах в составе новой единой компании. Не секрет, что деятельность компании Uber сопровождается большим количеством претензий со стороны антимонопольных и иных регулирующих органов по всему миру. Поэтому успешное завершение указанной сделки представляется действительно значимым событием, а не простой формальностью.Манжос Виталий

Под влиянием указанной новости акции «Яндекса» сумели нивелировать достаточно глубокую просадку, состоявшуюся в ходе предыдущих торгов. Таким образом, эти бумаги восстановились в среднюю часть своего трехнедельного диапазона, ограниченного отметками 2050-2230 руб. Поэтому среднесрочная техническая картина в них выглядит нейтральной.

ИК «Норд-Капитал»

Завершение сделки по объединению Яндекс.Такси с Uber было ожидаемо рынком

- 08 февраля 2018, 14:04

- |

Компания объявила о закрытии сделки с Uber по объединению бизнесов онлайн-заказа такси

Яндекс получил 59% в объединенной компании... Вчера Яндекс объявил о закрытии сделки с Uber по объединению бизнеса онлайн-заказа такси в России, Азербайджане, Армении, Беларуси, Грузии и Казахстане. В рамках сделки Яндекс и Uber дополнительно инвестировали 100 млн долл. и 225 млн долл. денежных средств в объединенную компанию, получив в ней соответственно 59,3% и 36,9%. Еще 3,8% акций находится у сотрудников компании. В итоге с учетом дополнительных инвестиций объединенная компания была оценена на уровне не ниже 3,8 млрд долл., и сейчас на балансе у нее находится около 400 млн долл. наличных средств.

…которая закрепит лидерство на быстрорастущем рынке. Сделка по объединению бизнеса Яндекс.Такси и Uber в России и ряде других стран была заключена в июле прошлого года. В результате Яндекс.Такси закрепит свой статус ведущего игрока на быстрорастущем рынке онлайн-заказа такси в России и сможет использовать технологическую экспертизу Uber, лидера этого рынка в глобальном масштабе. Пользователям останутся доступны оба сервиса Яндекс.Такси и Uber. Таксопарки и водители, в свою очередь, перейдут на единую технологическую платформу, использующую экспертизу Яндекса в области картографии и навигации. В 3 кв. 2017 г. выручка Яндекс.Такси выросла на 96% год к году до 1,2 млрд руб., а число поездок – на 360%. Убыток по скорректированной EBITDA при этом составил 3,2 млрд руб.

( Читать дальше )

Яндекс получил 59% в объединенной компании... Вчера Яндекс объявил о закрытии сделки с Uber по объединению бизнеса онлайн-заказа такси в России, Азербайджане, Армении, Беларуси, Грузии и Казахстане. В рамках сделки Яндекс и Uber дополнительно инвестировали 100 млн долл. и 225 млн долл. денежных средств в объединенную компанию, получив в ней соответственно 59,3% и 36,9%. Еще 3,8% акций находится у сотрудников компании. В итоге с учетом дополнительных инвестиций объединенная компания была оценена на уровне не ниже 3,8 млрд долл., и сейчас на балансе у нее находится около 400 млн долл. наличных средств.

…которая закрепит лидерство на быстрорастущем рынке. Сделка по объединению бизнеса Яндекс.Такси и Uber в России и ряде других стран была заключена в июле прошлого года. В результате Яндекс.Такси закрепит свой статус ведущего игрока на быстрорастущем рынке онлайн-заказа такси в России и сможет использовать технологическую экспертизу Uber, лидера этого рынка в глобальном масштабе. Пользователям останутся доступны оба сервиса Яндекс.Такси и Uber. Таксопарки и водители, в свою очередь, перейдут на единую технологическую платформу, использующую экспертизу Яндекса в области картографии и навигации. В 3 кв. 2017 г. выручка Яндекс.Такси выросла на 96% год к году до 1,2 млрд руб., а число поездок – на 360%. Убыток по скорректированной EBITDA при этом составил 3,2 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал