Эллиотт

Индекс ММВБ: подведение итогов

- 12 октября 2023, 01:25

- |

#ММВБ

Таймфрейм: 4H

Год назад я написал здесь t.me/waves89/4339, чтобы «те, кто считает, что «рашке конец» или «сейчас не лучшее время для инвестиций»… Тем могу пожелать только удачи, поговорим на этот счет с вами через год….можете поставить себе уведомление на 11 октября 2023 года и написать «спасибо» в комментариях :o)». Кто меня тогда послушал, тот удвоил свои инвестиции в среднем. Ну а те, кто подвергся либеральной пропаганде, сейчас опять кусают локти и сидят в коричневых штанишках – ну как там ваша релокация в Армению и Израиль? Предлагаю рассмотреть более безопасные страны: Южная Корея, Тайвань, Пакистан…

Возвращаясь к индексу, я считаю его рост в рублях может быть практически исчерпан, а вот риски нахождения в российских акциях очень возросли. На горизонте года могут быть реализованы разные чёрные лебеди для фонды РФ, вплоть до национализации активов в самом экстремальном варианте. Поэтому я бы на вашем месте перекладывался потихоньково в долговые инструменты (банковский вклад, ближние ОФЗ и возможно дальние ВДО), потому как рубль будет по моему плану укрепляться, и кроме его укрепления вы будете получать стабильно купон.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Индекс МосБиржи: пора валить!

- 12 сентября 2023, 00:53

- |

#ММВБ

Таймфрейм: 4H

А вы всё ещё торгуете против толпы вместе с Сашей Грей? Тогда мы идём к вам объяснять, что толпа не всегда не права! Для 44%+14%=58% было очевидно ровно год назад, что ничего не решено и всё затянется на годы: t.me/waves89/4276. Эллиоттчик в этот момент рекомендовал лонги по российским акциям и выход из зарубежной валюты с прицелом на обновление хаёв: t.me/waves89/4277.

Результаты вы видите на графике – индекс ММВБ весь год только рос всё это время. И вырос практически в два раза. Но есть нюанс. Такая доходность была обеспечена во многом за счёт девальвации рубля, поэтому в среднем за этот год инвестиции позволили компенсировать её и перебить инфляцию, но не сильно. Скоро ситуация начнёт меняться.

Рубль будет укрепляться осенью и зимой, поэтому начнет расти индекс РТС, а индекс ММВБ тогда будет стоять в широком боковике или немного падать. Поэтому если вас интересуют доходы в рублях, то сейчас время продолжить выходить из инвестиций в акции в пользу например облигаций или даже банковских вкладов.

( Читать дальше )

Биткоин, РТС, Сбербанк, Газ, Форекс, Металлы. Прогноз на 28.08 - 01.09

- 26 августа 2023, 18:08

- |

Таймкоды:

00:00 – Вступление, 01:18 — Биткоин, 02:58 — Эфир, 04:03- Сбербанк, 08:15 — ММВБ, 12:00 — РТС, 16:19 — Нефть Brent, WTI, 18:15 — Газ, 23:29 — Крона, 24:19 — Индекс доллара, 25:06 — Евро, 28:47 — Австралийский доллар, 29:34 — Новозеландский доллар, 30:08 — Фунт, 30:31 — Йена, 31:57 — Франк, 32:51- Золото, 34:30 — Серебро, 36:08 — S&P 500, 37:23- Tesla

Следить за моими прогнозами можно в телеграмм:

Телеграмм канал

👆 А теперь о нефти.

- 25 августа 2023, 16:10

- |

Продолжу свою мысль с прошлого поста. Часть денег всегда находится по разным направлениям, а значит не работает…Или?

Или приходится работать во всех направлениях, где я занимаюсь поиском тех самых скучных моделей.

Вот пример с нефтью марки Brent. Очень сильно формация похожа на большинство бумаг рынка РФ. Потенциальная волна 4 с перспективой обновления максимума.

🔹 Здесь построены косые вилы, которые мы используем на акциях.

🔹 Сформирована тройка, которая может говорить о завершенной модели коррекции

🔹 Используются вилы и начальная сигнальная линия, в частности, которая является целью роста при входе в сделку.

Как вы можете заметить, ничего особенного или нового я не добавил. А на минутку это совершенно другой рынок, другие новости и триггеры.

Теперь понятнее, что рынки и активы в бОльшей степени одинаковые?

Южный Капитал |Telegram | Youtube |Instagram

Разволновка ММВБ. Консенсус прогноз ТРЕХ титанов фибо-анализа!

- 24 августа 2023, 13:16

- |

Легендарные люди!

Подписан и слежу за ними!

Ошибаются очень редко! Но метко! ))

Встречаем!

1) Иван t.me/Fiboinvest

разволновка от 27.07.2023 t.me/Fiboinvest/1506

да не все так гладко, на в целом верно. Особено прогнозы Ивана впечатляют по НЛМК и прочим металлургам

2) Дмитрий Абраменко, «Южный Капитал» t.me/abramenkotrade

( Читать дальше )

Рос. рынок, Крипта, Форекс, Нефть, Газ, S&P 500. Прогноз на 21 - 25 августа

- 19 августа 2023, 17:54

- |

Таймкоды:

00:00 – Вступление, 01:44 – Биткоин, 05:19 – Эфир, 06:11 – ММВБ, 10:15 – Сбербанк, 13:25 – РТС, 15:00 — Нефть Brent, WTI, 16:50 – Газ, 19:28 – Рубль, 20:17 – Крона, 21:02 – Евро, 23:47 — Индекс доллара, 24:25 — Австралийский доллар, 25:18 — Новозеландский доллар, 26:48 – Фунт, 27:47 – Йена, 28:58 – Франк, 29:49 – Золото, 31:11 – Серебро, 33:07 — S&P 500, 34:52 — Tesla

Следить за моими прогнозами можно в телеграмм:

Телеграмм канал

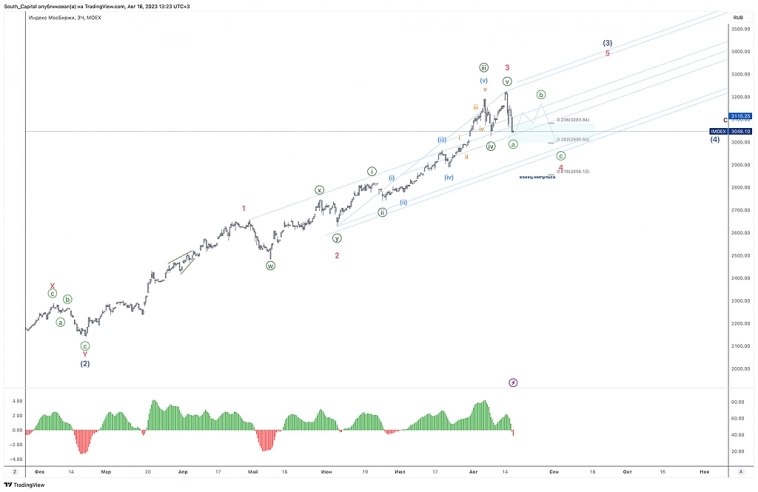

🇷🇺 Индекс ММВБ. Коррекция затянется.

- 16 августа 2023, 14:30

- |

Итак, пора работать. По снижения российского рынка есть ряд закономерностей, от которых далее и будем отталкиваться.

🔹 Снижения идут тройками. Тройки всегда носят коррекционный сценарий, не разворотный. Поэтому немного успокаиваемся.

🔹Длительность коррекции вызывает вопросы. Соотнеся амплитуду текущей коррекции и прошлой (май-июнь), мы должны увидеть какое-никакое чередование. Пока его нет — амплитуда снижения совсем маленькая, а длительность не сопоставима с весной.

Получаем вот такую картинку

то есть хотя мы и ожидаем всего лишь коррекцию, она может весьма вымотать в процессе ее развития.

На что делать акцент в период коррекции:

👉 На точечные сделки, которые сохранили свой потенциал. К сожалению, сейчас их совсем немного;

👉 На краткосрочные сделки с фьючами, где стоит сместиться на 15-30 минутный таймфрейм, т.е. практически внутредневную торговлю.

Но самое главное, стоит внимательно пересмотреть свои портфели, в которых еще остаются открытые лонговые позиции — часть из них могут существенно снизиться в период коррекции и лишь немногие достойны той самой «передержки», как многие любят.

( Читать дальше )

Шорт Евро и Газа, Коррекция по ММВБ. Прогноз на 14 - 18 августа

- 12 августа 2023, 20:05

- |

Таймкоды:

00:00 – Вступление, 01:12 – Биткоин, 05:24 – Эфир, 07:35 – Сбербанк, 08:40 – ММВБ, 10:08 – РТС,

12:16 — Нефть Brent, WTI, 14:16- Газ, 18:37 – Крона, 20:26 – Евро, 25:34 — Индекс доллара, 27:31 — Австралийский доллар, 29:08 — Новозеландский доллар, 31:56 – Фунт, 35:57 – Йена, 38:04 – Юань, 39:11 – Франк, 40:47 – Золото, 43:20 – Серебро, 44:58 — S&P 500, 45:24 – Tesla, 46:51- HPQ

Следить за моими прогнозами можно в телеграмм:

Телеграмм канал

Индекс МосБиржи: защита от девальвации, и не только

- 11 августа 2023, 14:45

- |

#ММВБ

Таймфрейм: 1H

Вы видите, что последние дни я начал крыть позиции в российском нефтегазе, которая была набрана в октябре прошлого года: t.me/waves89/4339. За это время индекс вырос на 80%, а сырьевые компании ещё больше, что позволило не только спасти капитал от обвала рубля, но и заработать в валюте.

Сейчас тема с экспортерами практически отыграна – надо искать другие идеи для приложения рублей. Для меня пока в большей степени это облигации. В российских акциях портфель планирую и дальше сокращать. Но интересные идеи продолжу искать чисто спекулятивно.

Ревальвация рубля в область 70-и способна убить образовавшийся в валюте доход по акциям, но не по облигациям…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал