Экономический кризис

Кризис. Как это было в 2008 (часть 2)

- 06 октября 2019, 10:07

- |

Всем привет!

Продолжаем идти по стопам кризиса 2008 года. Напомню, что изначальный топик с первой частью можно найти тут(https://smart-lab.ru/blog/564505.php)

Краткая суть: Много кто не был на рынке в 2007-2008 годах, в том числе и я. Поэтому решил организовать «симулятор» тех лет через новостной фон и график СП500. Выглядит это так:

Первая часть была о событиях сентябрь 2007-февраль 2008. В этой части события за весну 2008 года. В этот период в США продолжается уже длительное время ипотечный кризис, а у нас индекс РТС достигает своего максимума.

Кому интересна данная тема, не забывайте сохранять в избранное или в подписки на смарт-лабе или ютубе чтобы не потерять. События за лето 2008 года выложу через неделю.

Под видео в описании и в закрепленном комментарии есть временная разметка, так как понимаю, что трудно посмотреть сразу много, поэтому всегда можно вернутся на тот день где закончили.

- комментировать

- 5.3К | ★45

- Комментарии ( 41 )

В этот раз, похоже, кризис будет в том, что не будет кризиса

- 05 июня 2019, 13:14

- |

Курс по макроэкономике. Всё про ВВП, инфляцию и экономические циклы.

- 14 февраля 2019, 12:03

- |

Хотелось мне найти какую-то простую литературу про всё это, даже думал какой-нибудь учебник для ВУЗов прочитать, но наткнулся на видео-курс по макроэкономике от Олега Замулина (PhD Мичиганского университета, профессор, декан факультета экономических наук НИУ ВШЭ) и возрадовался. Всё очень хорошо объяснено, достаточно просто, интересно, но и с прицелом не на домохозяек, а на студентов и прочих заинтересованных. Курс бесплатный.

Вот описание курса на coursera:

( Читать дальше )

5 деловых события Москвы вечером 19 января

- 18 января 2019, 19:02

- |

5 деловых события Москвы вечером 19 января

Канал https://t.me/SmartEventMos — Деловые события Москвы. Подпишись — будь в курсе.

19.01.2019 16:00 «Сторителлинг: как говорить, чтобы быть услышанным» https://goo.gl/2BgtjGБесплатно

19 января 17:00 —20:00 Нормирование фондовых рынков как основа прогнозирования https://www.facebook.com/events/351571612340789/ 1500 руб

19.01.2019 18:00 Конференция по инвестированию и финграмотности http://investorentier.ru/conference/ 500 руб

( Читать дальше )

Экономический кризис уже стучится в дверь

- 29 декабря 2018, 14:24

- |

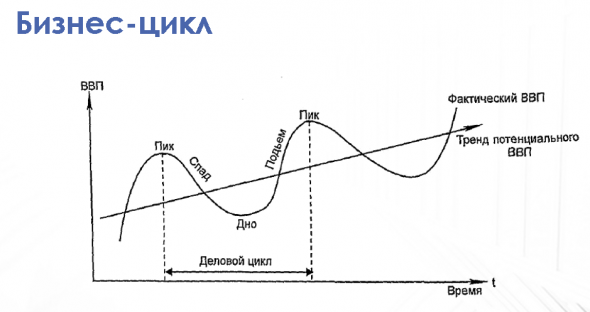

Мировая экономика в долгосрочной перспективе, как правило, демонстрирует рост. Происходит это как за счет инноваций, так и оптимизации различного рода процессов. При этом в более среднесрочной перспективе в бизнес цикле за периодами роста практически всегда следуют периоды спада. И сейчас, на мой взгляд, мы постепенно вступаем в эту негативную фазу.

Сейчас объясню почему…..

Инвесторы уже постепенно начинают закладывать негативные моменты в цены финансовых активов – 2018 год ознаменовался началом падения на финансовых рынках. При этом связано это было, как раз с ожиданием начала экономического кризиса, как на фоне ужесточения денежно-кредитной политики, так и с первыми признаками замедления темпов роста мировой экономики.

В частности, ФРС повысила ставки по федеральным фондам до 2.5%, а ЕЦБ объявил о завершении программы по выкупу активов. Т.е. по сути дешевых денег в мире становится все меньше, а значит и расходы компаний будут расти, что не может быть позитивным моментом. Ниже график, где обозначен исторический рост ставок в США и различного рода кризисы.

( Читать дальше )

Туркменесуэла

- 28 октября 2018, 19:08

- |

https://news.mail.ru/politics/35193529/?frommail=1

Уже две страны в находятся в полной жопе (Венесуэла, Туркменистан).

Это еще мирового кризиса нет, а представьте что будет если 2008 год повторится. Посыпится не только Туркменистан, а и Таджикистан, Узбекистан и т.д. Там тоже все держится на честном слове.

Рад что у нас с продовольствием все хорошо. В магните упаковка гречки 800гр. по 19р.! Таких дешевых цен на гречку я не припомню.

В США — технологии, в Китае — производство, в России — жратва). Так что еда у нас всегда будет и мы не будем комбикорм жрать.

Решил проверить информацию в ютубе, нашел для вас несколько интересных роликов по теме:

Евро дешевеет из-за Италии

- 25 октября 2018, 10:26

- |

Курс европейской валюты обновил двухмесячный минимум.

Курс евро на Московской бирже 24 октября в первые с начала августа опустился ниже уровня 74 руб. Двухмесячного минимума достиг евро и на мировом валютном рынке. Инвесторы по всему миру избавляются от европейской валюты на фоне отказа Еврокомиссии принять проект бюджета Италии, а также ухудшения деловой активности в европейском регионе. В ближайшее время ослабление европейской валюты может продолжиться, если только по итогам заседания европейского ЦБ не будут сделаны вербальные интервенции.

Участники рынка не исключают дальнейшего снижения европейской валюты, как в мире так и в России. На фоне сохраняющегося негатива вокруг Италии и слабой статистики по зоне евро на этой неделе ослабление европейской валюты неизбежно. Серьезный уровень сопротивления находиться на уровне 1,1219.

( Читать дальше )

На Америку надвигается величайший кризис в истории… Отношение долг/ВВП – тому доказательство

- 19 июня 2018, 14:33

- |

Chris Hamilton:

Америка находится в разгаре величайшего кризиса за все 242 года своего существования. Я говорю об этом, исходя из соотношения федерального долга США к ВВП (валовый внутренний продукт) страны. В истории США каждый раз, когда начиналась война, или, когда в стране начинался кризис, следовал период дефицитных бюджетных расходов (красные полосы на графике ниже), которые помогали преодолевать эти проблемы. Когда же “проблемы” оказывались решенными, наступали периоды бюджетного аскетизма. Так было до настоящего времени. Без сомнений, текущий финансовый кризис закончился к 2013 году (исходя из цифр занятости, стоимости активов и т. д.), но федеральные расходы по-прежнему значительно превышают налоговые поступления … в результате чего соотношение долга к ВВП постоянно увеличивается. Мы уже давно миновали тот момент, когда нам нужно было приступить к восстановлению бюджетного баланса страны и предпринять меры, направленные на укрепление доверия к национальной валюте. Однако все прогнозы от Бюджетного управления Конгресса и от нынешней администрации дают понять, что отношение долг/ВВП будет продолжать расти. Если бы американская экономика была столь же сильна, как нам рассказывают, то тогда мы наблюдали бы, как на фоне роста ставок происходило бы уменьшение дефицита федерального бюджета. Однако мы видим, что рост процентных ставок сопровождается увеличением дефицитных расходов.

( Читать дальше )

Андрей Мовчан - В режиме нестрогой изоляции

- 02 июня 2018, 14:41

- |

Оригинал Спасибо ivan1009_ivan за наводку

В России к 2018 году де-факто сложилась условно феодальная система, зиждущаяся на добыче углеводородов, — подобно тому, как феодальные системы позднего средневековья зиждились на аграрной экономике.

Эта система обладает значительным запасом прочности: высокие цены на нефть защищают ее от внутренних возмущений, а наличие ядерного оружия сдерживает внешнее давление. Судя по всему, эта система способна сохранять стабильность даже в условиях провала внешней политики и попадания в ситуацию внешнеполитической изоляции.

За последние десять лет в международных отношениях мы потеряли все, что с трудом создавали в постсоветской России. Страна, перед которой в период поздних 1990-х и ранних нулевых открывался практически неограниченный спектр возможностей для сотрудничества и взаимодействия с экономически более развитыми странами, своими нынешними действиями планомерно отталкивает потенциальных партнеров. Сейчас любое сотрудничество с Россией становится предметом напряженного обсуждения (и чаще всего — осуждения) в международных кругах. Неважно, кто изначально был «прав», чья позиция была «честнее» с точки зрения каких бы то ни было стандартов или убеждений. Допустим даже, что Америка и другие развитые страны кругом неправы. Так или иначе, российская внешняя политика должна была бы строиться на примате выгоды для России и постоянном стремлении к взаимовыгодному сотрудничеству. Надо было понять, как работать с американцами и европейцами, чтобы добиваться того, что нужно нашей стране. В реальности же в результате неумелых действий влияние России в процессах международного сотрудничества упало до беспрецедентно низкого уровня, наша страна стала объектом жестких ограничений, тормозящих ее технологическое и экономическое развитие.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал