SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ЭКОНОМИКА

Билл Гросс: инвестиционный обзор, январь 2013

- 03 января 2013, 17:59

- |

Источник: http://www.pimco.com/EN/Insights/Pages/Money-for-Nothin-Writing-Checks-for-Free.aspx

Король облигаций Билл Гросс выпустил свой очередной ежемесянчый рисерч, который назвал «деньги нахаляву или выписывание бесплатных чеков»:)

Я не буду пересказывать все, тем более всего я не понял, я приведу основные идеи из того, что понял.

ФРС сейчас печатает 1 $трлн в год, а это значит, что они финансируют 80% дефицита бюджета бесплатно. Почему? Потому что они выкупают облигации, которые выпускает минфин, зарабатывают %, а заработанные проценты возвращают обратно в минфин:) Доход по кредитам, которые ФРС приобрела на рынке ($2,5 трлн) составляет $100 млрд в год. Это та сумма, на которую QE снижает дефицит бюджета. Халява!

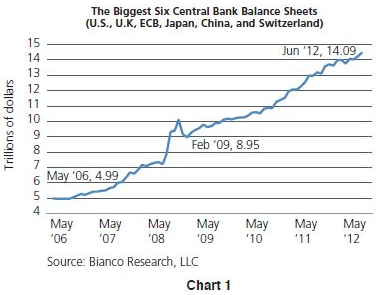

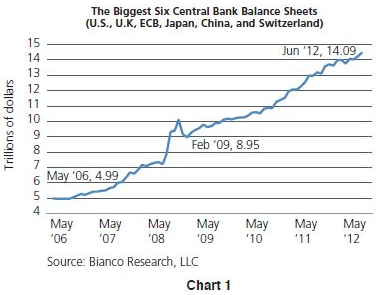

Центральные банки напечатали $6 трлн за последние годы:

Схемы эксстремального государственного финансирования заканчиваются плохо, как закончился пузырь компании южных морей. Изобретателю бесплатного финансирования Джону Ло конечно и не могло прийти в голову, что Бернанке будет разбрасывать деньги с какого-то вертолета 300 лет спустя, но суть схемы остается той же: «деньги нахаляву».

Будущие последствия от напечатанных $6 трлн выльются в ту или иную форму инфляции и девальвации валют друг относительно друга, или относительно сырья (золото, нефть). Возможно, не в 2013, но в течение ближайших лет, что ударит по долгосрочным долговым бумагам.

Политика нулевых ставок приводит к искажению цен на рынке. Неограниченное выписывание беслпатных чеков угрожает будущей стабильности. QE разрушает устоявшуюся бизнес модель, когда риск вознаграждается хорошей прибылью. Компании не хотят принимать инвестиционные решения, потому что рентабельность инвестиций снижается — им проще вкладываться в «бумаги», чем в создание благосостояния, в реальную экономику.

Бесплатных чеков, не бывает, короче.

За все придется платить.

Ваш Билл Гросс, уважаемый смартлабик:)

Король облигаций Билл Гросс выпустил свой очередной ежемесянчый рисерч, который назвал «деньги нахаляву или выписывание бесплатных чеков»:)

Я не буду пересказывать все, тем более всего я не понял, я приведу основные идеи из того, что понял.

ФРС сейчас печатает 1 $трлн в год, а это значит, что они финансируют 80% дефицита бюджета бесплатно. Почему? Потому что они выкупают облигации, которые выпускает минфин, зарабатывают %, а заработанные проценты возвращают обратно в минфин:) Доход по кредитам, которые ФРС приобрела на рынке ($2,5 трлн) составляет $100 млрд в год. Это та сумма, на которую QE снижает дефицит бюджета. Халява!

Центральные банки напечатали $6 трлн за последние годы:

Схемы эксстремального государственного финансирования заканчиваются плохо, как закончился пузырь компании южных морей. Изобретателю бесплатного финансирования Джону Ло конечно и не могло прийти в голову, что Бернанке будет разбрасывать деньги с какого-то вертолета 300 лет спустя, но суть схемы остается той же: «деньги нахаляву».

Будущие последствия от напечатанных $6 трлн выльются в ту или иную форму инфляции и девальвации валют друг относительно друга, или относительно сырья (золото, нефть). Возможно, не в 2013, но в течение ближайших лет, что ударит по долгосрочным долговым бумагам.

Политика нулевых ставок приводит к искажению цен на рынке. Неограниченное выписывание беслпатных чеков угрожает будущей стабильности. QE разрушает устоявшуюся бизнес модель, когда риск вознаграждается хорошей прибылью. Компании не хотят принимать инвестиционные решения, потому что рентабельность инвестиций снижается — им проще вкладываться в «бумаги», чем в создание благосостояния, в реальную экономику.

Бесплатных чеков, не бывает, короче.

За все придется платить.

Ваш Билл Гросс, уважаемый смартлабик:)

- комментировать

- ★12

- Комментарии ( 17 )

Еще два слова о фискальном обрыве

- 03 января 2013, 13:41

- |

Перепост: http://true-flipper.livejournal.com/409047.html

Забавно конечно что рынки на столько позитивно отреагировали на «решение», т.к. никакого решения по сути пока нет. Да, худшего варианта не произошло, но я думаю мало кто на него реально рассчитывал, понятно было что будет какой то фикс. Что реально произошло? Подняли налоги и сократили вычеты на 1% процент ВВП, что должно в итоге снизить прибыли компаний значительно, 7-10% при прочих равных примерно. Позитивно для рынка акций что незначительно выросли налоги на дивиденды и прирост капитала, всего до 20% с 15, но большинство комментаторов тут имхо забывают, что с этого года там будет еще налог на финансирование Obamacare, т.е реально вместо 15 будет 24. Бюджетные расходы — с одной стороны позитивно что их почти не снизили, секвестр отложен. Но проблема теперь в том, что момент еще больше повысить налоги упущен, дальше республиканцы будут требовать снижения расходов. США уже достигли предела долга и у республиканцев будут все карты на руках через 2 месяца, когда будет обсуждаться его поднятие. Кстати имхо следует ожидать дальнейших снижений различными агенствами рейтинга суверенного США. По сравнению с тем, что считал CBO до этих соглашений (базовый сценарий был, что Бушевские снижения налогов истекут, а теперь они стали Обамовскими), долг в течение 10 лет повысится на 4 триллиона долларов. Ну и еще раз политики США продемонстрировали кто рулит реально страной — финансирование пентагона не было сниженно пока вообще, плюс продлили различные корпоративные налоговые льготы на сумму около 300 миллиардов долларов(примерно, точную цифру сейчас не скажу). Что касается налогов на корпорации — с одной стороны они там очень высокие, с другой стороны их из крупных компаний никто почти не платит. Там надо реформу делать — снижать ставку и резать льготы при этом. Серьезная дискуссия на тему поправить бюджет должна так или иначе включать вопрос налогообложения корпораций, который сейчас не обсуждается вообще.

Забавно конечно что рынки на столько позитивно отреагировали на «решение», т.к. никакого решения по сути пока нет. Да, худшего варианта не произошло, но я думаю мало кто на него реально рассчитывал, понятно было что будет какой то фикс. Что реально произошло? Подняли налоги и сократили вычеты на 1% процент ВВП, что должно в итоге снизить прибыли компаний значительно, 7-10% при прочих равных примерно. Позитивно для рынка акций что незначительно выросли налоги на дивиденды и прирост капитала, всего до 20% с 15, но большинство комментаторов тут имхо забывают, что с этого года там будет еще налог на финансирование Obamacare, т.е реально вместо 15 будет 24. Бюджетные расходы — с одной стороны позитивно что их почти не снизили, секвестр отложен. Но проблема теперь в том, что момент еще больше повысить налоги упущен, дальше республиканцы будут требовать снижения расходов. США уже достигли предела долга и у республиканцев будут все карты на руках через 2 месяца, когда будет обсуждаться его поднятие. Кстати имхо следует ожидать дальнейших снижений различными агенствами рейтинга суверенного США. По сравнению с тем, что считал CBO до этих соглашений (базовый сценарий был, что Бушевские снижения налогов истекут, а теперь они стали Обамовскими), долг в течение 10 лет повысится на 4 триллиона долларов. Ну и еще раз политики США продемонстрировали кто рулит реально страной — финансирование пентагона не было сниженно пока вообще, плюс продлили различные корпоративные налоговые льготы на сумму около 300 миллиардов долларов(примерно, точную цифру сейчас не скажу). Что касается налогов на корпорации — с одной стороны они там очень высокие, с другой стороны их из крупных компаний никто почти не платит. Там надо реформу делать — снижать ставку и резать льготы при этом. Серьезная дискуссия на тему поправить бюджет должна так или иначе включать вопрос налогообложения корпораций, который сейчас не обсуждается вообще.

Фискальный обрыв. Финал!? Реакция.

- 03 января 2013, 03:17

- |

- Республиканцы и демократы заключили сделку поздно вечером 1 января.

- Суть сделки — отказ от сокращения госрасходов и повышение налогов на американцев с доходом свыше $400,000 в год, повышение налога на дивиденды и прирост капитала на домохозяйства с доходом выше $450 тыс. Влияние этих мер на ВВП невелико и может составить 0,2пп.

- Почему рынки растут? Инвесторы боялись, что незаключение сделки нанесет большой удар по экономике. Сделка не была в цене на 100% (хотя по ощущениям, все понимали, что сделка будет).

- По итогам сделки основная проблема — огромный дефицит бюджета, осталась нерешенной. Китай предупреждает: как бы фискальный обрыв не превратился в фискальную бездну (сообщение Xinhua).

- Бюджетный комитет (СBO): принятые меры увеличат бюджетный дефицит на $4 трлн в течение 10 лет относительно того, что было бы, если «фискальный обрыв» вступил в силу.

- Следующая дата — начало февраля, — Конгресс будет принимать решение о повышении лимита госдолга (с $16,4 трлн).

- Далее, 1 марта — секвестр бюджета (по сути его отложили на 2 месяца).

- Если до конца марта США не предложат план по сокращению дефицита бюджета на 2,5 трлн в течение 10 лет, рейтинговые агенства могут снизить кредитный рейтинг.

- В этом году также будет повышен налог на зарплату (отмена прежней льготы по Social Security payroll tax) — ставка вырастет с 4,2% до 6,2%. Это означает рост налога на $1000 для тех, кто зарабатывает $50,000/год. Это может вычесть из ВВП США 0,6пп.

- Moody's после FISCAL CLIFF DEAL: необходимо предпринять больше мер в среднесрочной перспективе, чтобы сохранить рейтинг Aaa.

- МВФ после сделки: США необходимо предпринять новые меры по бюджету, нельзя медлить с повышением лимита заимствований.

Последний обзор рынков на Биржевом Канале в 2012 году

- 28 декабря 2012, 17:38

- |

Биржевой канал от 28.12.2012

В эфире: Владимир Волков

В эфире: Владимир Волков

Обзор валютного рынка на Биржевом Канале - 28.12.2012

- 28 декабря 2012, 14:47

- |

Биржевой канал от 28.12.2012

В эфире: Иван Заражевский, Александр Лобов

В эфире: Иван Заражевский, Александр Лобов

Утренняя планерка на Биржевом Канале - 28.12.2012

- 28 декабря 2012, 13:11

- |

Биржевой канал от 28.12.2012

В эфире: Марина Седова, Владимир Волков

В эфире: Марина Седова, Владимир Волков

Вечерний обзор рынков на Биржевом Канале - 27.12.2012

- 27 декабря 2012, 20:05

- |

Биржевой канал от 27.12.2012

В эфире: Владимир Волков

В эфире: Владимир Волков

Дневной обзор рынков на Биржевом Канале - 27.12.2012

- 27 декабря 2012, 17:13

- |

Биржевой канал от 27.12.2012

В эфире: Владимир Волков

В эфире: Владимир Волков

Несколько слов о текущем моменте и 2013 годе

- 27 декабря 2012, 16:50

- |

Несколько слов о текущем моменте и 2013 годе

Общаясь в течение последнего месяца с управляющими разных фондов, был несколько удивлен: практически никто не говорит о fiscal cliff – для многих это не превалирующая тема рассуждений. Но, приближаясь к концу года, все задумываются о новых идеях инвестирования, поиске альфы. И здесь, практически все задаются примерно одними и теми же вопросами: что будет в Китае, Японии, с облигациями. Почему на клиф не обращают внимания?

Перед глазами у многих стоит текущий опыт Британии, которая уже относительно давно (с момента прихода Камерона) проводит fiscal austerity program (сокращение дефицита бюджета). Британская экономика уже два года находится в стагнации. Вопрос заключается в том, что будет с американской экономикой, если она пойдет по британскому варианту.

Я более оптимистичен в отношении штатов и вот почему:

— во-первых, американские потребители, составляющие 70% экономики чувствуют себя относительно неплохо: норма сбережений упала, коррелируя с динамикой рынка труда, что по-видимому, потребители получили некоторую уверенность. Это в общем-то подтвердили и выборы США, где население, проголосовав за Обаму, фактически голосовала за сохранение статус-кво, не желая каких-то особых перемен в политике. Текущие тренды в retail sales и предполагают, что потребление могло бы увеличиться в следующем году примерно на 4% ( г/г). Если это произойдет, то это само по себе даст рост ВВП на уровне 2,8%.

( Читать дальше )

Общаясь в течение последнего месяца с управляющими разных фондов, был несколько удивлен: практически никто не говорит о fiscal cliff – для многих это не превалирующая тема рассуждений. Но, приближаясь к концу года, все задумываются о новых идеях инвестирования, поиске альфы. И здесь, практически все задаются примерно одними и теми же вопросами: что будет в Китае, Японии, с облигациями. Почему на клиф не обращают внимания?

Перед глазами у многих стоит текущий опыт Британии, которая уже относительно давно (с момента прихода Камерона) проводит fiscal austerity program (сокращение дефицита бюджета). Британская экономика уже два года находится в стагнации. Вопрос заключается в том, что будет с американской экономикой, если она пойдет по британскому варианту.

Я более оптимистичен в отношении штатов и вот почему:

— во-первых, американские потребители, составляющие 70% экономики чувствуют себя относительно неплохо: норма сбережений упала, коррелируя с динамикой рынка труда, что по-видимому, потребители получили некоторую уверенность. Это в общем-то подтвердили и выборы США, где население, проголосовав за Обаму, фактически голосовала за сохранение статус-кво, не желая каких-то особых перемен в политике. Текущие тренды в retail sales и предполагают, что потребление могло бы увеличиться в следующем году примерно на 4% ( г/г). Если это произойдет, то это само по себе даст рост ВВП на уровне 2,8%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал