SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ЭКОНОМИКА

Обзор валютного рынка на Биржевом Канале - 14.01.2013

- 14 января 2013, 15:12

- |

Биржевой канал от 14.01.2013

В эфире: Иван Заражевский, Александр Лобов

В эфире: Иван Заражевский, Александр Лобов

- комментировать

- Комментарии ( 3 )

Трейдерский АРТ-ТелеграфЪ - 14.01.2013

- 14 января 2013, 13:02

- |

Биржевой канал от 14.01.2013

В эфире: Владимир Волков

В эфире: Владимир Волков

Текущая фаза делового цикла

- 14 января 2013, 10:29

- |

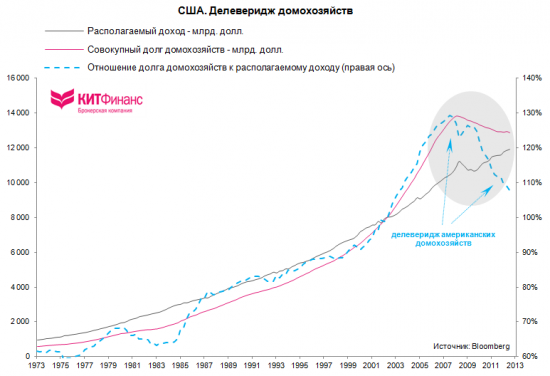

Если обратиться к канонам фундаментального анализа, то текущая ситуация в США больше всего напоминает раннюю стадию растущей фазы экономического цикла (business cycle).

Вот ее характеристики:

Защитные от инфляции активы — худщий актив (золото и сырье).

Таким образом, по классике жанра, прежде чем рынок снова капитально обрушится, он должен порасти еще годик-полтора, надуть пузырик, разогнать инфляцию.

Есть одно маленькое но: все вышеописанное актуально только в том случае, если сейчас нет делевириджа (процесс который может занимать десятилетие и более).

Так, например, во время Великой Депрессии было 6 больших ралли от +21% до +48%, которые были связаны с большими дозами стимулирования экономики со стороны правительства США.

=>вопрос:

делевиридж в США закончился?

Дмитрий Шагардин, спасибо за картинку

Вот ее характеристики:

- ставки низкие

- растет спрос на товары, спрос на которые чувствителен к ставке (дома+авто)

- розничные продажи растут

- товарные запасы сокращаются, происходит процесс их возобновления

- средняя продолжительность раб недели растет и занятость растет

- экономический рост должен быть сильным

- инфляция низкая

- до повышения ставок еще далеко.

Защитные от инфляции активы — худщий актив (золото и сырье).

Таким образом, по классике жанра, прежде чем рынок снова капитально обрушится, он должен порасти еще годик-полтора, надуть пузырик, разогнать инфляцию.

Есть одно маленькое но: все вышеописанное актуально только в том случае, если сейчас нет делевириджа (процесс который может занимать десятилетие и более).

Так, например, во время Великой Депрессии было 6 больших ралли от +21% до +48%, которые были связаны с большими дозами стимулирования экономики со стороны правительства США.

=>вопрос:

делевиридж в США закончился?

Дмитрий Шагардин, спасибо за картинку

О текущем моменте -2

- 13 января 2013, 20:04

- |

Последняя статистика EPFR принесла интересные данные — чистый приток средств в глобальные фонды акций за последнюю неделю составил 22,2 млрд долларов, что является вторым показателем за всю историю наблюдений с 1996 года, причем 7,4 миллиарда получили фонды emerging markets. Thomson Reuters’ Lipper, которая тоже ведет учет подобного рода данных зафиксировала приток в американские фонды акций и ETF, приток в размере 18,3 млрд долларов, что является тоже в свою очередь 4 случаем с таким значительным объемом за всю историю наблюдений с 1992 года.

Формальным основанием для подобного рода действий инвесторов послужила сделка по fiscal cliff в США. Многие ее тут критикуют, называя половинчатой, говоря также, что увеличение налогов наоборот негативно отразиться на экономике и тд. В действительности сама по себе fiscal cliff — это больше мейнстримовская тема в СМИ. Инвесторы смотрят не на фискальный обрыв, а на перспективы роста (об этом здесь http://smart-lab.ru/blog/mytrading/95240.php).

По самой сделке можно констатитровать, что эффективно сработали вашингтонские лоббисты, особенно Джон Брю и Трент Лотт, которые были наняты такими корпорациями как Ситигрупп, Дженерал Электрик. Для них до последнего момента Обама хотел закрыть лазейку " active financing exception", которая помогает им избегать почти всех U.S. corporate income tax. Не получилось — они снова будут размещать свои прибыли в своих оффшорных дочках. Более того, они были даже несколько расширены, например, производитель ликеров Diageo получила дополнительные налоговые льготы для своих пуэрто-риканских мощностей по производству ромов. Голдман Сакс и Морган Стэнли также получили преимущества (т.н. tax credit extensions), благодаря лоббированию их интересов еще одной компанией - K Street firm Capitol Tax Partners, главную роль в которой играет однокурсник Обамы по Йелю.

В целом же, что касается частных лиц, то налоги были незначительно повышены для той категории, которая больше сберегает, чем потребляет, что на динамику ВВП негативно практически не скажется. Остается лишь решить вопрос сокращения расходов, что по сути сводится к тому на сколько будет сокращен бюджет Пентагона. Так что пока у американцев все идет гладко.

Многие с нетерпением ждали 8 января — как закроется рынок? Дело в том, что если S&P по итогам первых пяти торговых дней нового года закрывается положительно, то с вероятностью 85% (данные с 1950 года) рынок не только закрывает текущий год положительно, но и в среднем вырастает в этот год на 14%.

( Читать дальше )

Формальным основанием для подобного рода действий инвесторов послужила сделка по fiscal cliff в США. Многие ее тут критикуют, называя половинчатой, говоря также, что увеличение налогов наоборот негативно отразиться на экономике и тд. В действительности сама по себе fiscal cliff — это больше мейнстримовская тема в СМИ. Инвесторы смотрят не на фискальный обрыв, а на перспективы роста (об этом здесь http://smart-lab.ru/blog/mytrading/95240.php).

По самой сделке можно констатитровать, что эффективно сработали вашингтонские лоббисты, особенно Джон Брю и Трент Лотт, которые были наняты такими корпорациями как Ситигрупп, Дженерал Электрик. Для них до последнего момента Обама хотел закрыть лазейку " active financing exception", которая помогает им избегать почти всех U.S. corporate income tax. Не получилось — они снова будут размещать свои прибыли в своих оффшорных дочках. Более того, они были даже несколько расширены, например, производитель ликеров Diageo получила дополнительные налоговые льготы для своих пуэрто-риканских мощностей по производству ромов. Голдман Сакс и Морган Стэнли также получили преимущества (т.н. tax credit extensions), благодаря лоббированию их интересов еще одной компанией - K Street firm Capitol Tax Partners, главную роль в которой играет однокурсник Обамы по Йелю.

В целом же, что касается частных лиц, то налоги были незначительно повышены для той категории, которая больше сберегает, чем потребляет, что на динамику ВВП негативно практически не скажется. Остается лишь решить вопрос сокращения расходов, что по сути сводится к тому на сколько будет сокращен бюджет Пентагона. Так что пока у американцев все идет гладко.

Многие с нетерпением ждали 8 января — как закроется рынок? Дело в том, что если S&P по итогам первых пяти торговых дней нового года закрывается положительно, то с вероятностью 85% (данные с 1950 года) рынок не только закрывает текущий год положительно, но и в среднем вырастает в этот год на 14%.

( Читать дальше )

Рассуждения о процентной ставке США. Продолжение

- 13 января 2013, 00:17

- |

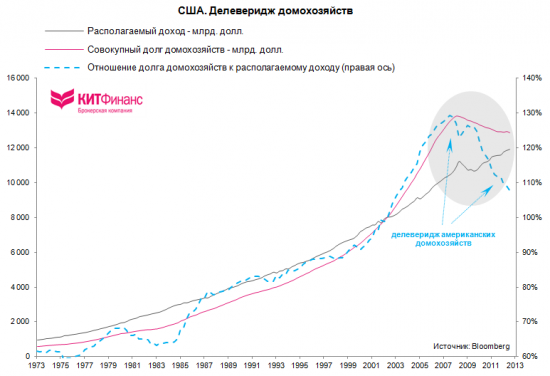

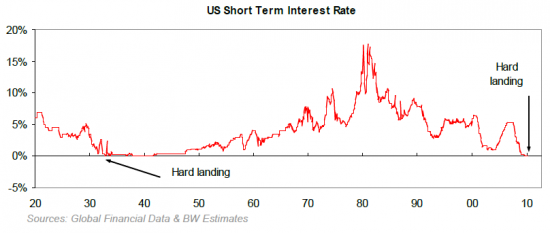

Не так давно, вот здесь, я пришел к выводу, что процентные ставки в США могут оставаться крайне низкими еще очень долго. Эта мысль пришла со стороны рассуждений по бюджету США.

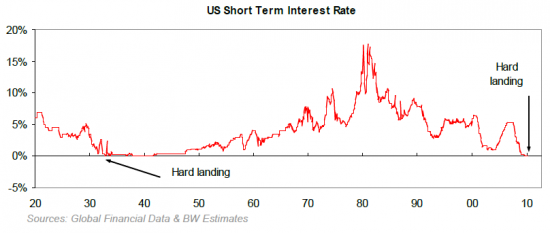

Если посмотреть на историческую монетарную политику США, то прецедент уже был:

После Великой Депрессии ставка в США оставалась около 0 больше 10 лет. Однако тогда было одно существенное отличие — и его хорошо видно из графика. Во время великой депрессии ФРС слишком поздно отреагировала, и, вероятно, допустила ошибку, начав повышать процентные ставки слишком рано. Возможно поэтому, впоследствии ставки пришлось держать на столь низком уровне.

В любом случае, корни проблем в 30-е и сейчас одни и те же.

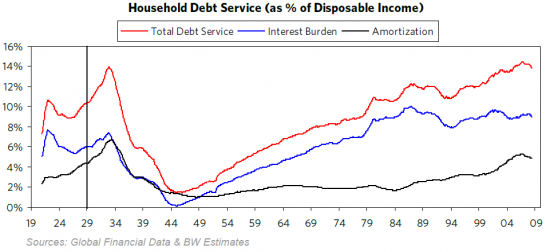

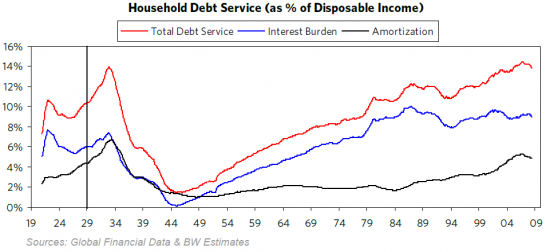

Это слишком большое количество кредитов, и начало длительного цикла делевериджинга. На схожесть текущей ситуации, и той, что была в 30-е, указывает один график:

Это т.н. Household Debt Service Ratio (отношение платы домохозйствами по долгам к их доходу)

То есть критический уровень где-то примерно был достигнут к 2008 году, и с большой долей вероятности можно утверждать, что начался длительный и болезенный процесс делевериджа частного сектора.

( Читать дальше )

Если посмотреть на историческую монетарную политику США, то прецедент уже был:

После Великой Депрессии ставка в США оставалась около 0 больше 10 лет. Однако тогда было одно существенное отличие — и его хорошо видно из графика. Во время великой депрессии ФРС слишком поздно отреагировала, и, вероятно, допустила ошибку, начав повышать процентные ставки слишком рано. Возможно поэтому, впоследствии ставки пришлось держать на столь низком уровне.

В любом случае, корни проблем в 30-е и сейчас одни и те же.

Это слишком большое количество кредитов, и начало длительного цикла делевериджинга. На схожесть текущей ситуации, и той, что была в 30-е, указывает один график:

Это т.н. Household Debt Service Ratio (отношение платы домохозйствами по долгам к их доходу)

То есть критический уровень где-то примерно был достигнут к 2008 году, и с большой долей вероятности можно утверждать, что начался длительный и болезенный процесс делевериджа частного сектора.

( Читать дальше )

Налоги в США

- 12 января 2013, 22:09

- |

Все мы помним, что вся недавняя истерика, связанная с фискальным обрывом, была из-за налогов на богатых американцев. Очень не хотели республиканцы повышения налогов.

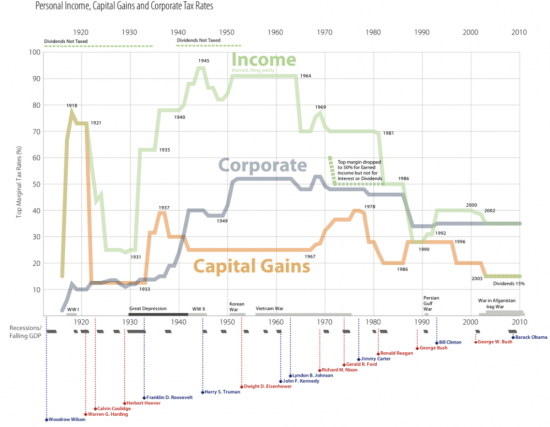

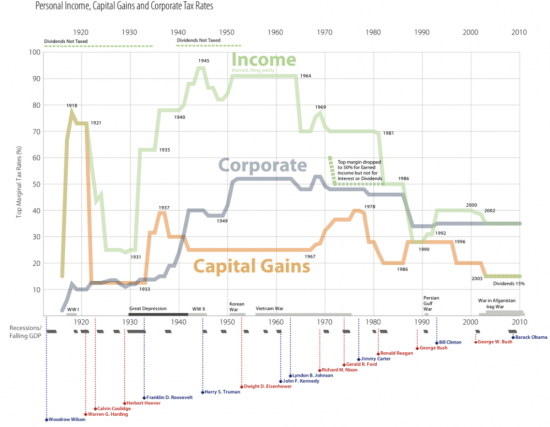

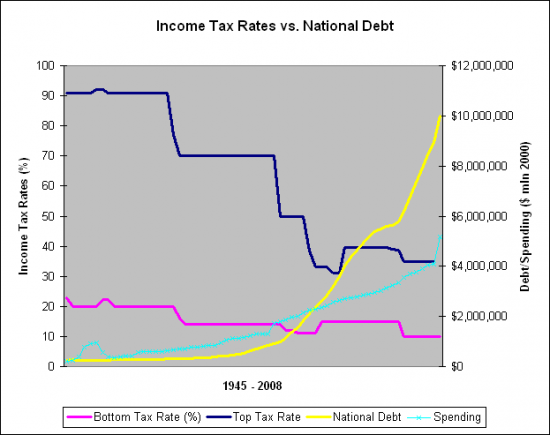

Представляю вашему вниманию забавную картинку:

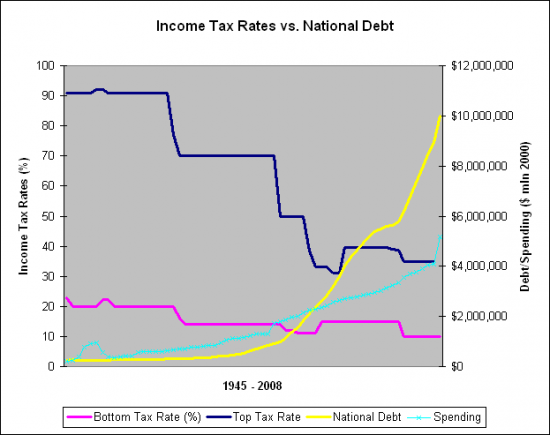

Какие выводы напрашиваются?

Отсюда какой вывод?

Представляю вашему вниманию забавную картинку:

Какие выводы напрашиваются?

- Налог на давиденды на рекордном минимальном уровне

- корпоративные налоги на исторически минимальном уровне

- Налог на доходы богатых — самый минимальный со времени, которое предшествовало наступлению Великой Депрессии

- А налог на богатых в США доходил свыше 90% после окончания второй мировой войны!!!!

- Доходы бюджета легко поднять, — но в современном мире из этого почему-то вырастает гигантская проблема

Отсюда какой вывод?

- Правильно! Налоги ниже, расходы выше. А заплатит кто-нибудь потом. Лучше жить здесь и сейчас, чем постоянно заглядывать в туманную даль будущего. Прям по Карнеги:)

Вечерний обзор рынков на Биржевом Канале - 11.01.2013

- 11 января 2013, 19:33

- |

Биржевой канал от 11.01.2013

В эфире: Владимир Волков

В эфире: Владимир Волков

Дневной обзор рынков на Биржевом Канале - 11.01.2013

- 11 января 2013, 17:13

- |

Биржевой канал от 11.01.2013

В эфире: Владимир Волков

В эфире: Владимир Волков

Обзор валютного рынка на Биржевом Канале - 11.01.2013

- 11 января 2013, 14:29

- |

Биржевой канал от 11.01.2013

В эфире: Иван Заражевский, Александр Лобов

В эфире: Иван Заражевский, Александр Лобов

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал