ЦБ РФ

🔥ЦБ РФ обращает внимание на инсайдерскую торговлю

- 23 октября 2024, 22:19

- |

Центробанк России обратил внимание на рост проблем с инсайдерской торговлей и рассматривает новые меры для усиления контроля.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

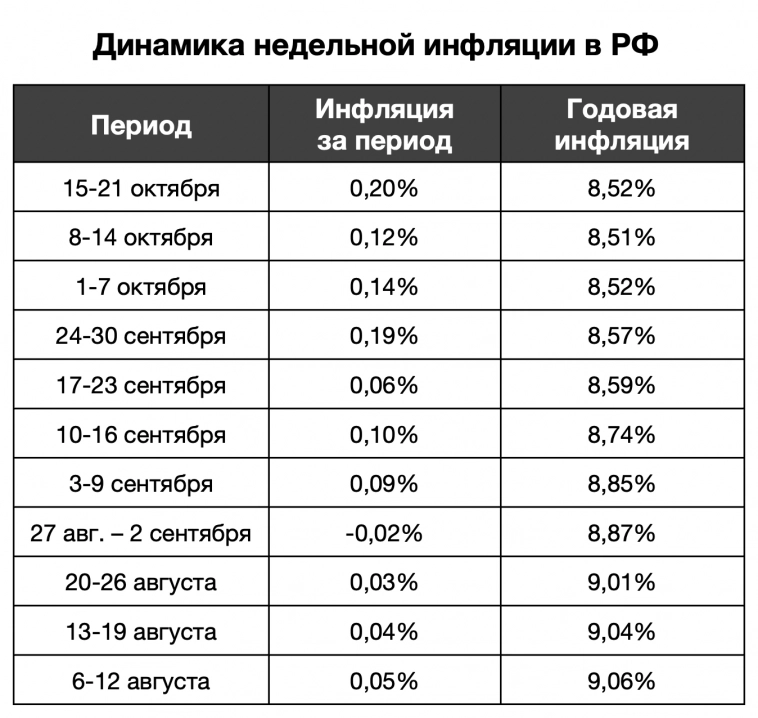

Недельные данные по инфляции испугали рынок, почему?

- 23 октября 2024, 20:46

- |

Последние данные по недельной инфляции перед ставкой ЦБ не самые лучшие, инфляция за неделю с 15 по 21 октября составила 0,2%. Это на уровне прошлого года, при этом многовато в пересчете на год.

Посмотрим на решение ЦБ в пятницу (20% или 21%), и как на него отреагирует рынок.

Для меня важна потенциальная долгосрочная ставка (думаю, средняя ставка будет меньше 10% в ближайшие 5-7 лет), а не моментум. Наш рынок никак нельзя назвать дорогим. Если будут распродажи акций — буду активно покупать еще.

P.S. Левый столбец оптимизма не внушает, в правом же можно увидеть немного позитива.

Поставьте лайк, если полезно! И подпишитесь на канал, чтобы экономить время на анализ фондового рынка.

Инфляция и ключевая ставка - Я не понимаю.

- 23 октября 2024, 20:08

- |

Многое не понимаю в этой жизни, а с этой инфляцией и ключевой ставкой, вообще запутался.

Пример из личной жизни, который меня, на прямую коснется.

У нас в городе Зеленогорске ( Красноярский рай), есть два автоперевозчика муниципальный и коммерческий. Речь пойдет о муниципальном предприятии (УМ АТП г. Зеленогорска). У них на балансе гаражи ( перешли по наследству от СССР бесплатно), недавно, опять же даром, заменили весь автопарк, по губернаторской программе, (типа социально ориентированное предприятие). И вот с 1 ноября повышают цены на проезд на 26% ( типа мы социально ориентированные, а цены коммерческие). Аргументация: " Мы хотим жить по кайфу!"

Вопрос:

Получили все в «нахаляву», кредитов нет, цену подняли на 26% и причем тут высокая ставка от ЦБ .

Еще слышал, от экономистов если производительность труда не растет, а зарплата увеличивается — это плохо.

Будьте здоровы и ходите чаще пешком.

Решение по ставке. Наш план действий

- 23 октября 2024, 19:15

- |

Нашу стратегию и точки входа срочно смотри в ТГ канале!

Как и полагали в воскресном обзоре, IMOEX продолжил отскакивать от ЕМА 10 в сторону нисходящего тренда. С точки зрения макрособытий это тоже логично: возможное повышение ставки ЦБ порождает тревожность и закрытие позиций.

Мы действуем от обратного: чем хуже — тем лучше. Пройдемся по вероятным решениям, кроме понижения.

😊Ставка 19%. Если ЦБ оставит текущую ставку то на рынок хлынет эйфория. Но с текущими показателями инфляции, позитив всего скорее будет временным. Так что наша задача фиксировать легкую прибыль.

🙁Ставка 20%. Ожидаемо в рынке. ЦБ все делает плавно не угнетая и без того текущую ситуацию в экономике. Рынок почти не сдвинется с места, если только ЦБ не будет жестить на пресс-конференции.

😱Ставка 21%+. Продолжение нисходящего тренда по IMOEX. Увидим усиление распродаж по всему рынку, даже по сильным компаниям. «В лодке» останутся только самые устойчивые инвесторы.

Задача инвестора: иметь стратегию, при которой любой расклад будет иметь позитивный аспект. Иметь позиции для фиксирования прибыли и кэш для покупки сильных бумаг на просадке. А что мы будем покупать сами на распродаже смотри в ТГ канале!

( Читать дальше )

ставка цб

- 23 октября 2024, 15:55

- |

а вот если серьезно, последствия долгой жесткой ДКП ведь крайне разрушимые для экономики, сейчас ведь на грани выживания остаются не только мелкий и средний бизнес, а даже крупный бизнес уже сильно кричат от боли(Чемезов недавно высказался, Дерипаске давно кричит, экономист депутат ГОСдумы Делягин все на пальцах объясняет).

Интересно получается, цб говорит что инфляцию хочет таким образом контролировать, но ведь цены на товары всегда учитывают и расходы на реализацию этого товара, т.е., учитывает и расходы на долговые обязательства. Те кто здесь когда либо брали кредиты на бизнес, меня прекрасно понимают. Так что резкое повышение расходов на выполнения долговых обязательств обязательно приведет к росту цен, т.е., к инфляции. а люди на кредиты не покупают продукты, они на зарплату живут и поэтому они меньше не станут покупать, и поэтому цены естественно вырастут.

вот вопрос возникает: вот эти 20% цб куда берут и куда кладут, зачем им эти деньги(которых сами и печатают) и главное кто и откуда должен платить эти 20%?? я думаю конечно народ заплатят, но просто непонимаю задумку цб…

( Читать дальше )

Что делать со ставкой? Совет для ЦБ.

- 23 октября 2024, 15:08

- |

❓❗Что делать со ставкой в текущей ситуации? Критиков ЦБ много, а что бы сделали вы на их месте? Пишите тут t.me/SolomonTrade/2293.А я там же озвучу свой вариант, чтобы делал на месте Набиуллиной.

Ожидания по ключевой ставке ЦБ РФ

- 23 октября 2024, 14:53

- |

Уважаемые инвесторы!

В пятницу пройдет заседание Банка России, на котором будет обсуждаться ключевая процентная ставка.

*Пост не является инвестиционной рекомендацией*

Акции снова падают из-за ожидания роста процентных ставок. И это возможности ❗️

- 23 октября 2024, 14:50

- |

Удивительно работает наша психология. Когда рынок растет, покупать акции хочется, мозг экстраполирует недавнее прошлое и кажется, что рост будет вечным. Когда цены на акции становятся ниже, мозг считает, что вечным будет падение, покупать не хочется ничего. Наоборот, рядовой инвестор хочет избавиться от этих неприятных ощущений и продать акции.

С ценами на обычные товары работает, наоборот. Выше цены, ниже спрос, ниже цены – спрос выше. Вряд ли, если бы цена квартир / машин / одежды от брендов снижалась, мы бы бежали их продавать, наоборот, спрос бы на них рос.

При этом, на фондовом рынке даже за собой замечаю, что начинаю больше придираться к компаниям, занижать их возможности в моделях, смотреть более пессимистично (это не по отношению к Северстали, там я реалист, но в целом такое есть).

При этом, сейчас мои модели громко мне говорят, наш рынок дешевый, есть достаточно качественных компаний по хорошей цене, время покупать акции. Порой преодолевая себя и свои сомнения, я покупаю наши акции на падающем рынке. И в последние 2 месяца активно завожу новые деньги на фондовый рынок.

( Читать дальше )

ЦБ может повысить ставку до 20%. Что делать инвесторам

- 23 октября 2024, 14:43

- |

• Вероятно, ЦБ снова повысит ставку в октябре до 20%.

• На заседании ЦБ в декабре риски повышения остаются.

• Избирательный подход в акциях, фокусируемся на облигациях с длинным сроком, консервативных ПИФах и стратегиях.

Ключевая ставка может вырасти до 20%

Банк России в пятницу проведет предпоследнее заседание в 2024 г., на котором, как предполагает консенсус-прогноз, повысит ключевую ставку на 100 б. п., до 20% годовых.

Банку России будет сложно проигнорировать статистику по инфляционным ожиданиям и инфляции. Ожидаем постепенного снижения ставки с середины следующего года. Прогноз средней ставки на 2025 г. — 18,6%. Консенсус прогноз —18%.

В полной мере нельзя исключать рисков еще одного повышения в декабре.

Как инвестировать в таких условиях?

Акции: инвесторы заняли выжидательную позицию

Индекс МосБиржи после сентябрьского отскока в октябре не смог продолжить подъем. На рынке сохраняется существенный дисконт к историческим значениям по мультипликатору P/E (соотношение капитализации компании и ее прибыли), который держится в районе 4х, против средних 6х. Мы предполагаем, что Индекс МосБиржи останется в диапазоне 2500–2900 в ноябре. Лучше рынка могут держаться акции:

( Читать дальше )

Что делать?

- 23 октября 2024, 13:14

- |

Эксперт собрал мнения о росте корпоративного кредита. Мой тезис, что сейчас именно он «оплачивает банкет для сберегателей». В США в 1980х общий кредит реагировал на инфляцию только в рецессию, а темпы роста кредита бизнесу даже увеличились в эпизоде максимального повышения ставки до 19% в 1981-82 гг.

Бороться специально с корпоративным кредитованием не нужно. Фактически оно сейчас компенсирует повышенные процентные доходы владельцев депозитов. Мы же не хотим, чтобы деньги с депозитов начали тратить в реальной экономике. Важно, чтобы сберегательное поведение сохранялось, а инвестиционные кредиты бизнеса удовлетворяли повышенный спрос от роста доходов населения.

Рост доходов – следствие роста зарплат. При инфляции ~4% в 2017-20гг. зарплаты росли около 9% ежегодно. В 2021-24гг. средний рост номинальных зарплат превысил 14%. В 2024 по прогнозу Минэка ожидается рекорд с 00х – 18%. В 2025 – 13%, в 2026 – 10%. В этих условиях достичь цели по инфляции в 4% будет сложно, но это не повод усиливать инфляционное давление через ставку и рост издержек у тех, кто может переложить их в цены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал