Химия и Нефтехимия

Лучшие акции компаний по секторам

- 21 декабря 2024, 11:25

- |

Несмотря на сильное снижение индекса Мосбиржи в этом году, а также всех отраслевых индексов, были и такие акции компаний, которые не только не упали, но и дали отличный плюс (вплоть до 162%).

Аналитики Алфа-Инвестиций посчитали, какие бумаги были лидерами в каждом секторе.

IT-сектор (-15%)

Лидер — Хэдхантер (+34% с учётом дивидендов)

Финансы (-17%)

Лидер — ЭсЭфАй (+162%)

Химия и нефтехимия (-20%)

Лидер — Акрон (-7% с учётом дивидендов)

Потребительский сектор (-22%)

Лидер — Лента (+58%)

Нефть и газ (-25%)

Лидер — Сургутнефтегаз-п (+20% с учётом дивидендов)

Электроэнергетика (-26%)

Лидер — Россети Волга (+17% с учётом дивидендов)

Транспорт (-26%)

Лидер — Аэрофлот (+34%)

Металлы и добыча (-31%)

Лидер — Полюс (+39% с учётом дивидендов)

Телекоммуникации (-32%)

Лидер — Ростелеком (-17% с учётом дивидендов)

Строительные компании (-50%)

Лидер — ЛСР (+18% с учётом дивидендов)

Получилось интересно и довольно непредсказуемо.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

👨🔬Химия IPO: Сибур готовится к выходу на биржу

- 05 декабря 2024, 13:42

- |

Один из крупнейших в мире нефтегазохимических холдингов скоро планирует размещение

❓Что случилось?

Как пишет РБК, Сибур может в ближайшие месяцы выйти на IPO

Издание отмечает, что инвесторам будет предложено около 2% акций, компания может быть оценена более чем в ₽3 трлн. В сделке будут cash-out и cash-in компоненты. Организаторами размещения выступят крупнейшие финансовые институты.

В то же время Ъ сообщает, что IPO компании пройдет на Восточной бирже — это бывшая биржа «Санкт-Петербург», которую СМИ связывают с СПБ Биржей. Как пишет издание, Сибур в рамках размещения планирует привлечь несколько десятков миллиардов рублей. Основными покупателями бумаг станут якорные инвесторы (те, кто первыми обязались внести значительную сумму и привлечь других инвесторов).

В самом Сибуре отказались от комментариев.

🤓Немного истории

Впервые Сибур заговорил об IPO в 2007 году

В 2013 году акционеры компании подтверждали ее техническую готовность к размещению бумаг, а в 2018 году холдинг заявлял, что IPO пройдет после запуска нефтехимического комбината «ЗапСибНефтехим» в Тюменской области.

( Читать дальше )

ПоХимичем

- 11 августа 2024, 14:53

- |

Периодически обращаю внимание на отраслевые индексы. В частности, слежу за металлами и добычей, так как иногда компании данного сектора показывают опережающую динамику.

Однако, интересная ситуация формируется в секторе химии и нефтехимии.

С начала года данный сектор показывает худшую динамику среди отраслевых индексов (-15,5%).

На графике сравнительной динамики с начала года видно, что последнее движение к новым минимумам и дальнейшее восстановление, привело отраслевой индекс выше уровня предыдущего минимума в отличие от индекса МосБиржи. При этом последний импульс падения был также меньше, чем у рынка.

На графике относительной динамики видно, что сектор выходит из зоны стабилизации, обновляет локальные максимумы, преодолевает 50 дневную скользящую среднюю. Это может говорить о том, что компании, входящие в отраслевой индекс, могут чувствовать себя лучше индекса МосБиржи.

( Читать дальше )

PTT Global Chemical Public Co.Ltd. - Убыток 2022г: 7,636 млрд бат. Дивы 0,25 бат. Отсечка 28 февраля 2023г

- 16 февраля 2023, 17:25

- |

PTT Global Chemical Public Company Limited

As of 5 September 2022 – 4,508,849,117 ordinary shares, par value at Baht 10 per share

www.pttgcgroup.com/en/investor-relations/shareholder-information/shareholder-structure

Капитализация на 16.02.2023 г: ฿223,188 млрд = $6,502 млрд

Общий долг на 31.12.2019г: ฿158,919 млрд

Общий долг на 31.12.2020г: ฿200,389 млрд

Общий долг на 31.12.2021г: ฿419,878 млрд

Общий долг на 31.12.2022г: ฿421,138 млрд

Выручка 2018г: ฿518,655 млрд

Выручка 2019г: ฿412,810 млрд

Выручка 9 мес 2020г: ฿240,920 млрд

Выручка 2020г: ฿329,291 млрд

Выручка 9 мес 2021г: ฿328,492 млрд

Выручка 2021г: ฿468,953 млрд

Выручка 1 кв 2022г: ฿176,767 млрд

Выручка 6 мес 2022г: ฿374,370 млрд

Выручка 9 мес 2022г: ฿557,511 млрд

Выручка 2022г: ฿683,954 млрд

Прибыль 2018г: ฿40,271 млрд = +$1,239 млрд

Прибыль 2019г: ฿12,349 млрд = +$413,93 млн

Убыток 9 мес 2020г: ฿6,069 млрд

Прибыль 2020г: ฿651,88 млн = +$21,93 млн

Прибыль 9 мес 2021г: ฿42,242 млрд

Прибыль 2021г: ฿45,550 млрд = +$1,327 млрд

Прибыль 1 кв 2022г: ฿4,681 млрд

( Читать дальше )

ФАС начинает новую дискуссию о старте торгов продукцией нефтехимии

- 14 февраля 2023, 13:26

- |

Подробнее – в материале «Ъ»

✅Индекс химии и нефте-химии.

- 16 января 2023, 11:31

- |

Это второй сектор который меня интересует. Цели на скрине, но стоит заметить что больше половины веса имеет #phor. О нем как раз недавно писал: t.me/TerritoryofTrading/5598

( Читать дальше )

Фосагро в динамике

- 15 сентября 2017, 00:44

- |

В ближайшее время сделаю обзор по Уралкалию и сводные данные по сектору химии в целом.

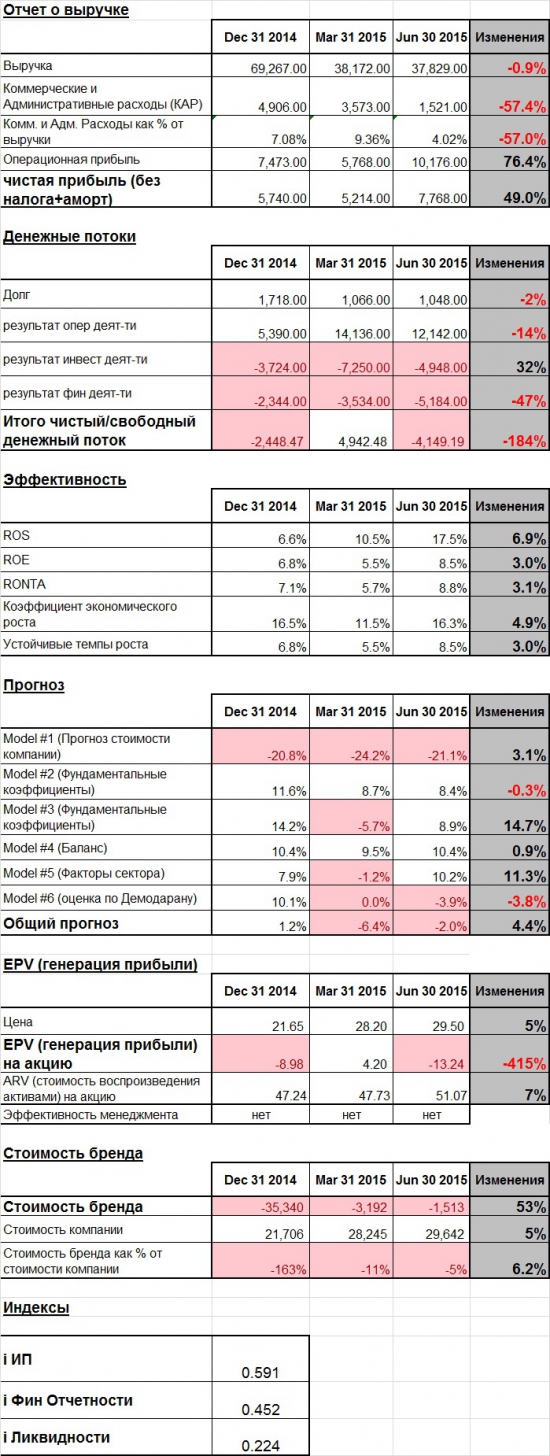

Текущее состояние NKNC (Нижнекамскнефтехим)

- 27 декабря 2015, 13:38

- |

РЕЗЮМЕ: компания «на любителя»

ЭФФЕКТИВНОСТЬ — положительно

ПРОГНОЗ — нейтрально

EPV (генерация прибыли) – отрицательно

СТОИМОСТЬ БРЕНДА — умеренно отрицательно

ИНДЕСКЫ – лучше рынка

валюта баланса — млн. руб.

( Читать дальше )

Еще один сектор готов к продолжению роста

- 24 января 2013, 12:44

- |

Отраслевой индекс ММВБ Химия и Нефтехимия (MICEX CHM) в январе немного отставал от своих коллег- отраслевых индексов. Но и он смог показать на своем графике позитивную картину. На недельном и дневном таймфреймах образовался сужающийся треугольник на вершине долгого четырехлетнего восходящего тренда. В случае пробоя треугольника вверх рост продолжится.

Отраслевой индекс ММВБ Химия и Нефтехимия (MICEX CHM) в январе немного отставал от своих коллег- отраслевых индексов. Но и он смог показать на своем графике позитивную картину. На недельном и дневном таймфреймах образовался сужающийся треугольник на вершине долгого четырехлетнего восходящего тренда. В случае пробоя треугольника вверх рост продолжится.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал