Хедж-фонд

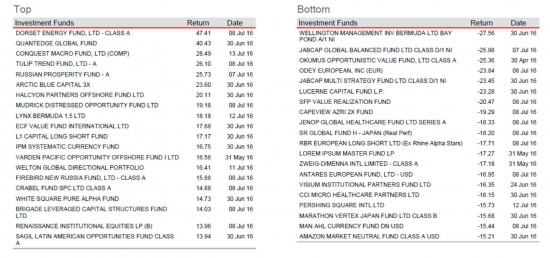

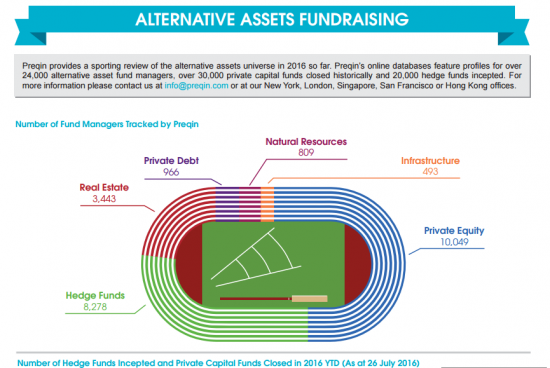

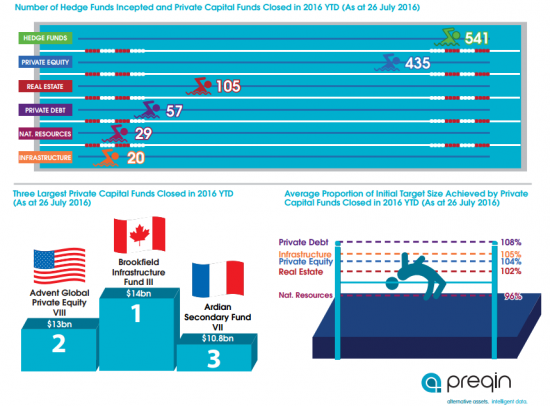

(Инфографика) Лидеры покинувшие рынок - 2016 на первом месте Хедж-Фонды (и.Preqin)

- 09 августа 2016, 13:59

- |

О компании:

Preqin является ведущим источником отрасли альтернативных активов данных и разведки. Наши продукты и услуги используются больше чем 40,000 профессионалов, расположенных в более чем 90 странах для диапазона операций включая отношения с инвесторами, сбор средств и маркетинг и анализ рынка.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Хедж-фонды сделали рекордное число ставок на падение нефти

- 08 августа 2016, 11:40

- |

Хедж-фонды увеличили объем ставок на снижение цены нефти WTI до рекордного с 2006 года уровня после того, как цены упали до трехмесячного минимума, пишет Bloomberg со ссылкой на данные Комиссии по торговле товарными фьючерсами.

По данным комиссии, за неделю, завершившуюся 2 августа, хедж-фонды нарастили короткие позиции во фьючерсах и опционах на нефть WTI до 218,623 тыс. Это рекордный показатель в истории сбора этих данных, которая началась в 2006 году.

Нефть начала дешеветь во второй половине июля. На закрытии торгов 1 августа нефть WTI, по сравнению с июльским пиком, была на 22% дешевле, демонстрируя возвращение рынка нефти в «медвежий» цикл. За неделю, закончившуюся 2 августа, баррель WTI подешевел на 7,9%, до $39,51.

По данным Управления энергетической информации США, по состоянию на 29 июля запасы сырой нефти в США выросли до 522,5 млн баррелей. Это самый высокий сезонный уровень за последние десятилетия, отмечает Bloomberg. Импорт вырос на 8,74 млн баррелей в сутки — до максимума с октября 2012 года.

Подробнее на РБК:

www.rbc.ru/economics/08/08/2016/57a82df39a7947dadc3f45dd?from=newsfeed

Роман Вишневский на Mediametrics рассказывает про наш фонд Kvadrat Black

- 02 августа 2016, 15:15

- |

По вопросам инвестиций пишите мне tm@kvadratfund.com

Хедж-фонды потеряли веру в дальнейший рост нефти

- 25 июня 2016, 00:18

- |

Ралли нефти столкнулось со значительным сопротивлением на уровне $50 за баррель, а хедж-фонды закрыли длинные позиции по нефти на 63 млн баррелей.

В целом это означает сокращение длинных позиций на 10%, но фонды также начали накапливать короткие позиции, то есть они делают ставку на падение цен. В течение недели, закончившейся 14 июня, хедж-фонды по контрактам на WTI на NYMEX нарастили объем коротких позиций на 19 млн баррелей.

Их ожидания, судя по происходящему, оправдались. На фоне референдума в Великобритании стоимость Brent упала ниже $49.

Кроме того, основной рост с $40 до $50 был обеспечен пожарами в Канаде, которые сократили объем мировых поставок на 1,5 млн баррелей в сутки.

Международное энергетическое агентство (МЭА) считает, что к середине июля Канада вернется к прежним объемам поставок, что значительно увеличит давление на цены.

В настоящий момент это самый крупный фундаментальный фактор на рынке нефти. Другие проблемы с поставками потребует больше времени для решения, но они уже учтены в ценах. Недельное сокращение длинных позиций было максимальным с июля 2014 г.

( Читать дальше )

Книга "Денег больше, чем у Бога"

- 07 июня 2016, 16:12

- |

Братиш, книга реально крутая. Оценка 5 из 5. Причем, в начале я думал, что опять вода, но потом поймал себя на мысли, что читаю взахлёб не следя за страницами.

Книга рассказывает про титанов хеджевой индустрии: Стейнхардта, Робертсона, Сороса и Дракенмиллера, про LTCM, Пола Тюдор Джонса и других, а также рассматривает хедж-фонды как явление в целом. Польза таких книг в том, что они повышают твои стандарты. Смарт-лаб, вот на кого нужно опираться и про кого читать, а не на каких-то частных горе-гуру!

Книга рассказывает про титанов хеджевой индустрии: Стейнхардта, Робертсона, Сороса и Дракенмиллера, про LTCM, Пола Тюдор Джонса и других, а также рассматривает хедж-фонды как явление в целом. Польза таких книг в том, что они повышают твои стандарты. Смарт-лаб, вот на кого нужно опираться и про кого читать, а не на каких-то частных горе-гуру!

А теперь, некоторые интересные мысли и факты из книги:

- Многие крутые звезды открывали свои хедж-фонды примерно в 28-30 лет (например, Пол Тюдор Джонс, Дракенмилллер)

- Сорос во многом обязан своим успехом Дракенмиллеру. Именно Дракенмиллер, а не Сорос, возможно, самый крутой управляющий в истории. Сорос, конечно, тоже крут — это история нереальных взлетов и падений. Но Дракенмиллер показывал впечатляющие результаты очень стабильно.

- Как Сорос и Дракенмиллер уронили фунт стерлингов? Они тупо посчитали, сколько есть резервов у Банка Англии, вместе с другими ребятками собрали сумму раза в два больше. Конечно, предварительно они провели тщательный макроэкономический анализ. В книге вся сделка и метания сотрудников Банка Англии очень подробно описаны.

- В азиатский кризис многие хедж-фонды подобным образом уничтожали валюты развивающихся стран. Но были многие хедж-фонды, которые ставили и на рост экономик. К примеру, Сорос вложил очень много в индонезийскую рупию, потеряв на этой сделке 800 млн. долларов. Около миллиарда Сорос потерял в России, вложившись в Связь-инвест (надо сказать, натура у Сороса была двойственная: с одной стороны, он был спекулянтом-хищником, с другой стороны — философом-филантропом, который хотел поднимать с колен страны...) Другой хедж-фонд позже купил в Индонезии банк, и это стало началом притока мощных иностранных инвестиций. Это благотворно повиляло на страну с населением… 240 млн человек. Были еще и другие, очень моральные чуваки, управляющие благотворительными фондами, которые инвестировали только в «правильные проекты».

( Читать дальше )

Откровенный разговор с алгоритмическим трейдером

- 31 мая 2016, 20:52

- |

Откровенный разговор с алгоритмическим трейдером

Предлагаю вашему вниманию перевод статьи с сайта (http://www.quantinsti.com/blog/candid-discussion-algorithmic-trader/)

Роль алгоритма в жизни человека слишком существенна, чтобы ее игнорировать. От простой процедуры использования кофе-машины до музыкальной системы в вашем автомобиле, от лифтов до поисковых систем, таких, как Google — все это управляется набором логических инструкций — Алгоритмов, которые позволяют нам удовлетворять наши конкретные потребности.

С появлением Интернета, потенциал алгоритмов показал себя в своей истинной мощи. Определение трендов, выявление предпочтений с помощью соцсетей и ориентирование соответствующих групп на специализированные услуги — все это стало возможным с помощью современных сложнейших алгоритмов.

( Читать дальше )

Что такое ХЕДЖ-ФОНД?

- 08 мая 2016, 19:21

- |

www.youtube.com/watch?v=WJxmzv5Zslc

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал