Фрс

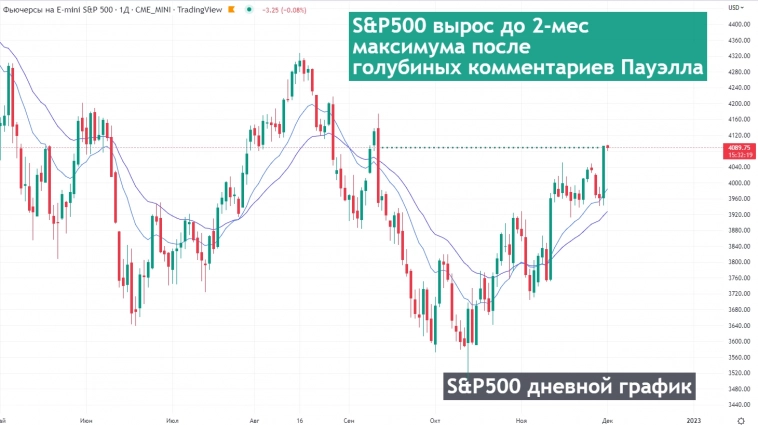

📈S&P500 вчера закрылся ростом на 3,3% на максимуме с 13 сентября после голубиных комментариев главы ФРС Пауэлла

- 01 декабря 2022, 09:32

- |

Фондовые индексы выросли на 3-4%

Вчера вечером глава ФРС Джером Пауэлл послал сигнал, что темп повышения ставок будет замедлен.

— «Время для сокращения темпов повышения ставок может наступить уже в декабре;

— пиковый уровень ставки по федеральным фондам, вероятно, окажется «несколько выше» сентябрьских прогнозов;

— потребуется «какое-то время» проводить ограничительную политику».

- комментировать

- Комментарии ( 0 )

Пауэлл послал сигнал о снижении темпов повышения ставки

- 01 декабря 2022, 09:06

- |

Вчера Пауэлл послал сигнал, что темп повышения ставок будет замедлен. В принципе, ничего нового, т.к. рынок уже закладывался на 0.50% в декабре. Более того, имелись и ястребиные комментарии. Но на этом S&P мощно вырос.

Мне показалось, что нужно вынести следующие уроки из ситуации:

1. Когда глава ФРС хочет послать какой-либо сигнал, он обычно пытается сбалансировать сигнал уравновешивающими комментариями, чтобы сигнал не был для рынка слишком явным, т.к. это может привести к нежелательным движениям и ошибочным ожиданиям, с которыми потом придётся бороться (а может быть, и для того, чтобы главу ФРС потом не обвиняли в ошибке).

2. Чтобы глава ФРС ни говорил, рынок устроен так, что всё равно двинется в сторону наименьшего сопротивления. Что бы ни было, рынок как бы сам рассмотрит в сообщении то, что он хочет увидеть.

Наши телеграм-каналы:

( Читать дальше )

Почему рынки рванули вверх. Выступление Пауэлла 30 11 2022г.

- 01 декабря 2022, 03:20

- |

30 ноября 2022г.

— «Время для сокращения темпов повышения ставок может наступить уже в декабре;

— пиковый уровень ставки по федеральным фондам, вероятно, окажется «несколько выше» сентябрьских прогнозов;

— потребуется «какое-то время» проводить ограничительную политику».

Это соответствовало ожиданиям рынка.

Видимо, на декабрьском заседании ФРС ставка вырастет на 0.25% или на 0.50%.

Пауэлл не жестил,

поэтому рост рынков.

С уважением,

Олег.

Что сегодня сказал глава ФРС Пауэлл

- 30 ноября 2022, 22:19

- |

Пиковая ставка будет «несколько выше», чем предполагалось в сентябре

Вновь заявляет, что стоимость заимствований будет ограничивать «некоторое время»

Председатель Джером Пауэлл дал понять, что Федеральная резервная система замедлит темпы повышения процентных ставок в следующем месяце, подчеркнув при этом, что стоимость заимствований должна будет продолжать расти и некоторое время оставаться ограничительной, чтобы превзойти инфляцию.

Его комментарии в речи в среду в Brookings Institution в Вашингтоне, вероятно, укрепляют ожидания того, что ФРС повысит процентные ставки на 50 базисных пунктов, когда они соберутся 13-14 декабря, после четырех последовательных движений на 75 базисных пунктов.

«Время для сдерживания темпов повышения ставок может наступить уже на декабрьском заседании», — сказал Пауэлл в тексте своего выступления. «Учитывая наш прогресс в ужесточении политики, время такого смягчения имеет гораздо меньшее значение, чем вопросы о том, насколько еще нам нужно будет повышать ставки, чтобы контролировать инфляцию, и как долго будет необходимо удерживать политику на ограничительном уровне. ».

Доходность чувствительных к политике двухлетних казначейских облигаций снизилась на фоне комментариев Пауэлла, а индекс S&P 500 отыграл потери и торгуется с повышением. Доллар упал в цене по отношению к основным конкурентам на валютных рынках.

Действия ФРС — самые агрессивные с 1980-х годов — подняли целевой диапазон базовой ставки до 3,75–4% с почти нуля в марте. Пауэлл сказал, что ставки, вероятно, достигнут «несколько более высокого» уровня, чем официальные лица предполагали в сентябре, когда медианный прогноз составлял 4,6% в следующем году. Эти прогнозы будут обновлены на декабрьской встрече.

ФРС агрессивно борется с инфляцией

Инвесторы ожидают, что ФРС приостановит повышение ставок во втором квартале, как только ставки достигнут примерно 5%, согласно ценам на фьючерсные контракты.

Пауэлл сказал, что центральный банк прогнозирует 12-месячную инфляцию на основе своего предпочтительного показателя, индекса цен расходов на личное потребление на уровне 6% до октября и базовой ставки 5%. Это примерно соответствует оценкам частных экономистов перед официальными данными, которые должны быть опубликованы в четверг.

По его словам, недостаточно веских доказательств того, что инфляция скоро замедлится.

«Потребуется значительно больше доказательств, чтобы убедиться, что инфляция действительно снижается», — сказал он. «Правда в том, что дальнейший путь инфляции остается крайне неопределенным».

Он добавил, что «несмотря на ужесточение политики и замедление роста за последний год, мы не видим явного прогресса в замедлении инфляции».

Компоненты инфляции

Председатель ФРС прошелся по компонентам инфляции в подготовленной речи. Он отметил, что цены на товары снизились, но добавил, что «слишком рано объявлять инфляцию товаров побежденной». Пауэлл сказал, что темпы инфляции по аренде новых домов снижаются.

Затем Пауэлл начал обсуждение стоимости услуг, сосредоточив внимание на дефиците предложения на рынке труда, при этом разрыв в участии в рабочей силе, по его мнению, в основном объясняется выходом на пенсию в эпоху пандемии.

«Эти избыточные пенсионные отчисления теперь могут составлять более 2 миллионов из 3 1/2 миллионов нехватки рабочей силы», — сказал он.

Он сказал, что рынок труда демонстрирует лишь «предварительные признаки» того, что он назвал «перебалансировкой», в то время как заработная плата «намного выше» уровней, соответствующих 2-процентной инфляции с течением времени.

Замечания Пауэлла прозвучали, когда ФРС готовится вступить в период отключения перед заседанием в конце недели.

Несмотря на более высокую стоимость заимствований, экономика США продолжает расти на фоне устойчивого спроса и стабильного найма. По словам политиков, эта устойчивость, в то время как инфляция остается выше целевого уровня ФРС в 2%, указывает на необходимость постоянного повышения ставок.

Ежемесячный отчет о занятости в пятницу, вероятно, покажет увеличение числа рабочих мест на 200 000 в течение ноября, что, по мнению экономистов, опрошенных Bloomberg, будет самым медленным почти за два года.

Еще одним признаком охлаждения рынка труда являются данные, опубликованные в среду, которые показали, что количество вакансий в США сократилось в октябре, в то время как уровень увольнений, показатель числа добровольно уволившихся с работы как доля от общей занятости, также снизился.

Насколько высоко может подняться ФРС, прежде чем это вызовет значительный скачок уровня дефолта в США? Поделитесь своими взглядами здесь .

Несколько других чиновников ФРС заявили, что они готовы замедлить темпы повышения ставок, предполагая при этом, что ставки достигнут пика на более высоком уровне, чем ожидалось ранее, как сказал сам Пауэлл 2 ноября после последнего заседания центрального банка по вопросам политики.

www.bloomberg.com/news/articles/2022-11-30/powell-signals-downshift-likely-next-month-more-hikes-to-come?srnd=premium

Следующий долгосрочный медвежий рынок возможно начался.

- 30 ноября 2022, 18:35

- |

Статья перевод с сайта realinvestmentadvice.com. Небольшой комментарий в котором рассматриваются циклические процессы в экономике и связь их с рынками. На долгосрочных графиках хорошо видно, что будущее падение будет намного сильнее предыдущих. На одном из них ( где total debt as % of GDP ) заметно «уничтожение долга» во время кризиса, это соответствовало периодам дефляции или инфляции около нуля .

Более подробно:

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

После 12 лет бычьего рынка, подпитываемого ликвидностью, спровоцированного ФРС, готовы ли рынки начать еще один «долговременный» медвежий рынок? В интервью с Financial Times, Это предложил Боаз Вайнштейн, основатель Saba Capital Management.

Нет никаких причин, по которым этот трудный экономический период продлится всего два-три квартала, и нет причин думать, что нас ждет мягкая посадка или неглубокая рецессия».

( Читать дальше )

Мнение на декабрь по SPX без учета проблем CRYPTO

- 30 ноября 2022, 16:11

- |

🔺«Эти ставки останутся — продолжат расти — и они будут оставаться высокими некоторое время, пока мы не увидим, что инфляция приблизится к нашему целевому показателю. Нам еще многое предстоит сделать. Это не закончится на одной или двух следующих встречах, так что всем следует просто сделать глубокий вдох и успокоиться. У нас есть куда пойти. Это примерно то, что произошло с нами в 2021 году. Мы думали, что он вот-вот упадет, он начал падать, а потом он взорвался, и мы застыли врасплох, и нам пришлось очень быстро развернуться. Так что всем следует просто сделать глубокий вдох и успокоиться. Нам еще многое предстоит сделать». — Глава Федеральной резервной системы Кристофер Уоллер 21 ноября.

Если ставки будут высокими, (это ответ на комментарий ФРС) то это подтверждаем мои ожидания того, что я вчера высказал в видео по золоту, инверсия кривой будет глубже чем мы свами ожидаем. Они будут держать рынок, пока инфляция не придет к целевому уровню в 2%, что в итоге: экономика получит дефляционный хвост. (поведение типично каждой рецессии).

( Читать дальше )

Сегодня в программе

- 30 ноября 2022, 15:00

- |

ОПЕК+вне ОПЕК проведет заседание 4 декабря в виртуальном режиме, заседание комитета JTC отменено, согласно инсайдам, подтвержденном действиями ОПЕК+, добыча нефти останется неизменной.

Китай точечно смягчает правила карантина после массовых протестов, но рынки скептически относятся к локальным мерам, ибо правительство Китая пока не готово отказаться от политики нулевого Ковид в целом, а экономические отчеты Китая говорят об ускорении темпов замедления экономики.

Сегодня внимание участников рынка будет сфокусировано на экономических отчетах США и выступлении главы ФРС Пауэлла в 21.30мск.

В большом блоке данных США сегодня первостепенное значение будут иметь отчеты ADP в 16.15мск и вакансии JOLTs в 18.00мск.

Отчет ADP после изменения методологии более четко предсказывает официальные данные, в связи с чем реакция рынка может быть сильной при значительном отклонении от прогноза, следует ожидать прямую корреляцию с действиями ФРС, т.е. слабый ADP приведет к росту аппетита к риску на фоне падения доллара, сильный отчет к уходу от риска на фоне роста доллара.

( Читать дальше )

Bank of America прогнозирует волатильное начало 2023 года перед формированием пика ралли доллара

- 30 ноября 2022, 11:05

- |

Поскольку мировая экономика готовится к замедлению в 2023 году, Bank of America прогнозирует снижение инфляции в следующем году, что приведет к падению доходности облигаций, ослаблению доллара и «приличным» показателям развивающихся рынков, поскольку центральные банки начинают ослаблять темпы повышение ставок. Однако лучшие рекомендации на 2023 год также включают продажи ралли доходностей 10-летних облигаций США около 3,65% в течение 4 квартала 2022 г.

Стратеги во главе с Дэвидом Хаунером ожидают «нестабильного» первого квартала перед формированием пика ставок и ралли доллара США.

«Мы считаем сценарий стагфляции самым большим риском как с точки зрения вероятности, так и проблем, которые она создает для нашего базового прогноза, в частности, ожиданий более низкой доходности облигаций и более слабого доллара к концу 2023 года», — написали стратеги банка.

Ожидая прекращение ралли доллара, эксперты Bank of America предполагают, что слабость валюты США проявится наиболее заметно по отношению к австралийскому доллару, а также по отношению к иене. Также банк рекомендует продавать китайский юань против мексиканского песо, открывать короткие позиции в китайской валюте против корейской воны и тайского бата.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал