SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Фрс

ФРБ, Плоссер: существует риск разрастания инфляции

- 13 февраля 2013, 09:51

- |

Глава Федерального резервного банка Филадельфии Чарльз Плоссер сказал, что мягкая денежно-кредитная политика ФРС может вызвать разрастание инфляции. «Руководство ФРС рискует отклониться от долгосрочных инфляционных ожиданий», — говорится в замечаниях Плоссера, подготовленных для выступления в Стэнфорде, штат Калифорния. – «ФРС должна определить ключевые экономические переменные, на которых будут основываться наши политические решения».

В декабре Центральный банк принял решение привязать ключевую процентную ставку к определенным экономические показатели, взяв на себя обязательство удерживать основную процентную ставку на уровне, близком к нулю до тех пор, пока уровень безработицы не опустится ниже 6,5 процента, а прогнозируемый уровень инфляции не превысит 2,5 процента. Долгосрочная цель ФРС по инфляции находится на отметке 2 процента.

Сократив ключевую процентную политику практически до нуля в декабре 2008 года, ФРС использовал беспрецедентный инструмент для обеспечения экономического роста и создания новых рабочих мест. Перед своим декабрьским решением Федеральный комитет по открытым рынкам сообщил, что собирается удерживать ставки около нуля, по крайней мере, до середины 2015 года.

( Читать дальше )

В декабре Центральный банк принял решение привязать ключевую процентную ставку к определенным экономические показатели, взяв на себя обязательство удерживать основную процентную ставку на уровне, близком к нулю до тех пор, пока уровень безработицы не опустится ниже 6,5 процента, а прогнозируемый уровень инфляции не превысит 2,5 процента. Долгосрочная цель ФРС по инфляции находится на отметке 2 процента.

Сократив ключевую процентную политику практически до нуля в декабре 2008 года, ФРС использовал беспрецедентный инструмент для обеспечения экономического роста и создания новых рабочих мест. Перед своим декабрьским решением Федеральный комитет по открытым рынкам сообщил, что собирается удерживать ставки около нуля, по крайней мере, до середины 2015 года.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

ФРС может сохранить ультрамягкую ДКП и после 2015 г. (ГазпромБанк)

- 12 февраля 2013, 11:28

- |

Политика ФРС останется ультрамягкой в течение длительного времени и не будет автоматически изменена в случае достижения «пороговых» значений по безработице или инфляции – таков рефрен состоявшегося накануне выступления замглавы ведомства Дж. Йеллен. Аккомпанировали этой мысли убежденность Йеллен в примате повышения занятости на фоне низкой инфляции и опасения за состояние экономики в результате мартовского секвестра бюджета.

«Порог», но не «триггер»

Вероятная преемница Б. Бернанке на посту главы ФРС (срок истекает в январе 2014 г.), Дж. Йеллен, напомнила «забывчивым» рынкам то, что было указано еще в декабрьском пресс-релизе FOMC. Целевые показатели безработицы (6,5%) и ожидания инфляции на горизонте 2-х лет (2,5%) – это лишь ориентиры, по достижении которых ФРС готова будет рассмотреть вопрос изменения ДКП. По факту рынку намекнули, что политика близких к нулю ставок может быть продолжена и после 2015 г. (напомним, по прогнозам ФРС, «пороговое» значение по безработице будет достигнуто лишь в 4К15, в январе 2013 г. – 7,9%).

Упор, делаемый нами на «порог» по безработице, в данном случае не случаен. По словам Йеллен, низкая текущая и ожидаемая инфляция делает именно занятость главным сосредоточением усилий регулятора.

В отношении предстоящего секвестра бюджета (автоматическое сокращение госрасходов может начаться 1 марта) Йеллен была неоригинальна, отметив потенциально негативный эффект на экономику, которая и без того демонстрирует низкие темпы роста и работает в условиях неполной занятости (подробнее о негативном эффекте секвестра см. наш ежедневный обзор от 8 февраля).

Реакция рынка Treasuries на выступление замглавы ФРС оказалась сдержанной. Доходность UST10 лишь ненадолго «припала» на 1 б.п. до 1,94%, завершив день в плюсе на 1 б.п. – 1,96%.

«Порог», но не «триггер»

Вероятная преемница Б. Бернанке на посту главы ФРС (срок истекает в январе 2014 г.), Дж. Йеллен, напомнила «забывчивым» рынкам то, что было указано еще в декабрьском пресс-релизе FOMC. Целевые показатели безработицы (6,5%) и ожидания инфляции на горизонте 2-х лет (2,5%) – это лишь ориентиры, по достижении которых ФРС готова будет рассмотреть вопрос изменения ДКП. По факту рынку намекнули, что политика близких к нулю ставок может быть продолжена и после 2015 г. (напомним, по прогнозам ФРС, «пороговое» значение по безработице будет достигнуто лишь в 4К15, в январе 2013 г. – 7,9%).

Упор, делаемый нами на «порог» по безработице, в данном случае не случаен. По словам Йеллен, низкая текущая и ожидаемая инфляция делает именно занятость главным сосредоточением усилий регулятора.

В отношении предстоящего секвестра бюджета (автоматическое сокращение госрасходов может начаться 1 марта) Йеллен была неоригинальна, отметив потенциально негативный эффект на экономику, которая и без того демонстрирует низкие темпы роста и работает в условиях неполной занятости (подробнее о негативном эффекте секвестра см. наш ежедневный обзор от 8 февраля).

Реакция рынка Treasuries на выступление замглавы ФРС оказалась сдержанной. Доходность UST10 лишь ненадолго «припала» на 1 б.п. до 1,94%, завершив день в плюсе на 1 б.п. – 1,96%.

Не нравятся высокие цены на нефть? Вините ФРС США, а не ОПЕК

- 11 февраля 2013, 11:18

- |

- Разместил(а) AForex Markets, Февраль 11, 2013

- Просмотр блога

По мнению Стивена Шорка, редактора The Schork Report (популярный регулярный экономический отчет по рынку энергоресурсов и деривативных инструментов), именно Федрезерв США и его монетарные политики, не ОПЕК (т.е. фактор предложения), виновны в высоких ценах на нефть – по материалам AForex.

По мнению Стивена Шорка, редактора The Schork Report (популярный регулярный экономический отчет по рынку энергоресурсов и деривативных инструментов), именно Федрезерв США и его монетарные политики, не ОПЕК (т.е. фактор предложения), виновны в высоких ценах на нефть – по материалам AForex. По словам Шорка, между ценами на нефть и стоимостью доллара присутствует тесная связь – потому, что нефтяные цены деноминированы в долларах. Через удешевление стоимости доллара против ключевых валют автоматом срабатывает механизм, который толкает цены на нефть вверх. И нефть, торгуемая в долларах, становится дешевле в других мировых валютах.

Шорок говорит, что в текущем году сезонное снижение объемов нефтепереработки имело более масштабный характер, чем в аналогичные периоды прошлых лет. Идет процесс постепенного сокращения использования заводских мощностей. По словам Шорока, текущая американская экономика работает, увы, не в пользу нефтепереработчиков.

Шорок полагает, что цены на нефть в текущем году будут торговаться на уровне $85-$95 за баррель. В пятницу на нью-йоркской бирже цена на сырую нефть с доставкой в марте закрылась на отметке $95.72 за баррель.

Рынок суверенного долга на текущей неделе

- 11 февраля 2013, 11:02

- |

Швейцария проводит единственное в году погашение бондов (следующее погашение — только в январе 2014), а также стандартный ежемесячный бондовый аукцион. Китай отдыхает всю неделю. У Японии — понедельник выходной, в течение недели – два аукциона и крупные оплаты/выплаты. США размещают длинные бумаги на 72 млрд, с оплатой в конце недели. Следует отметить, что США увеличили объем размещаемых биллей. Если ранее еженедельные размещения трех-, шестимесячных и четырехнедельных биллей составляли 32, 28 и 30 млрд соответственно, то сейчас – 35, 30 и 45 млрд. Вливания в рынок со стороны ФРС, оплачивающей выкупленные MBS, намечены на 12 и 14 февраля. ЕЦБ, наоборот, 13 февраля проведет изъятие с рынка 5 млрд в рамках досрочного погашения трехлетнего LTRO-1. Кроме того, в Еврозоне ожидается масса событий (размещений, погашений) на национальных рынках госдолга.

Все подробности по ликвидности и рынку госдолга на www.debtcalendar.net

Для получения полного доступа ко всем материалам сайта необходима регистрация.

Все подробности по ликвидности и рынку госдолга на www.debtcalendar.net

Для получения полного доступа ко всем материалам сайта необходима регистрация.

Небольшой анализ на ночь

- 06 февраля 2013, 23:31

- |

Сегодня продают:

Бразилия, Мексика, Германия (все по -1%), Франция (-1,4%)

Сегодня покупают:

Хохлы (+8,5%), Греция (+2,3%), Латвия +1%.

Причины негативной динамики РФР — пока чисто технические/психологические.

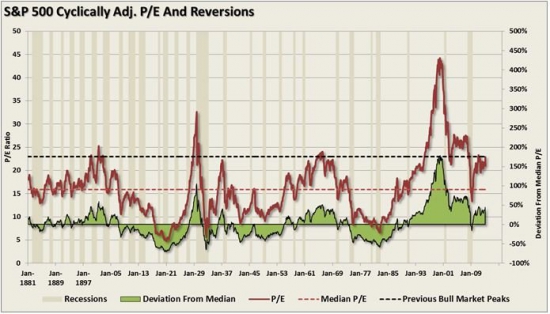

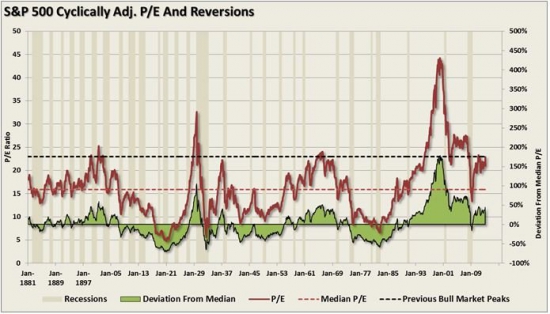

Добавим любопытный чарт:

Вывод — рынок S&P500 по прибылям совсем недешвый.

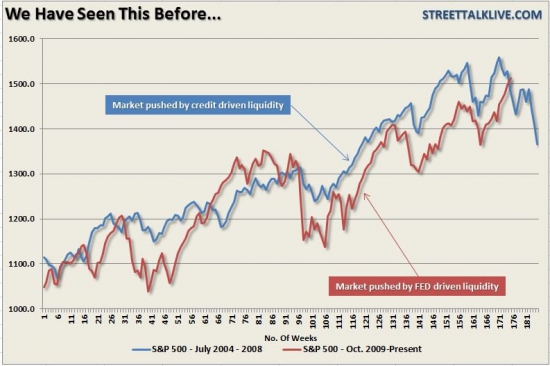

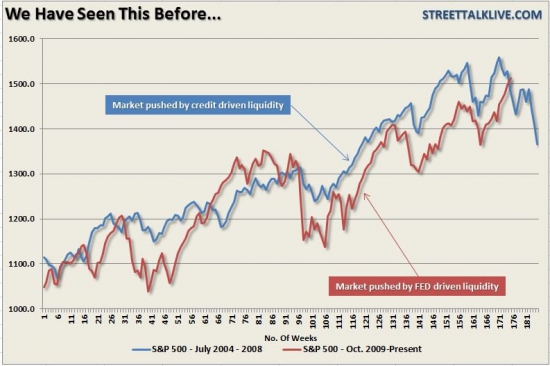

Вот еще один интересный чарт, который сравнивает текущий кредитный пузырь на рынке с предыдущим

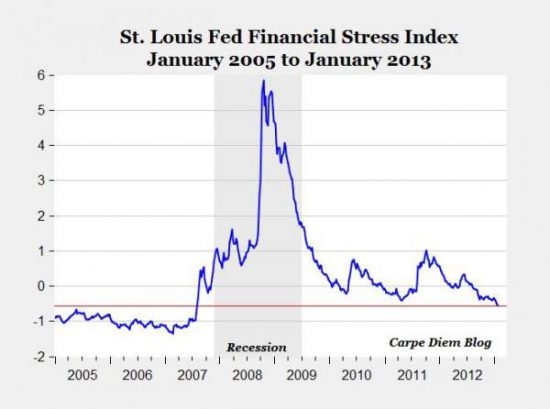

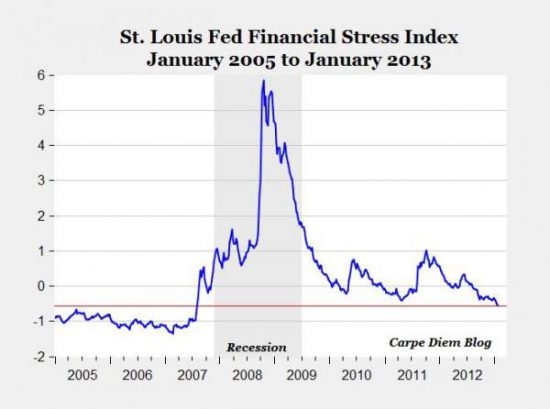

В то же время:

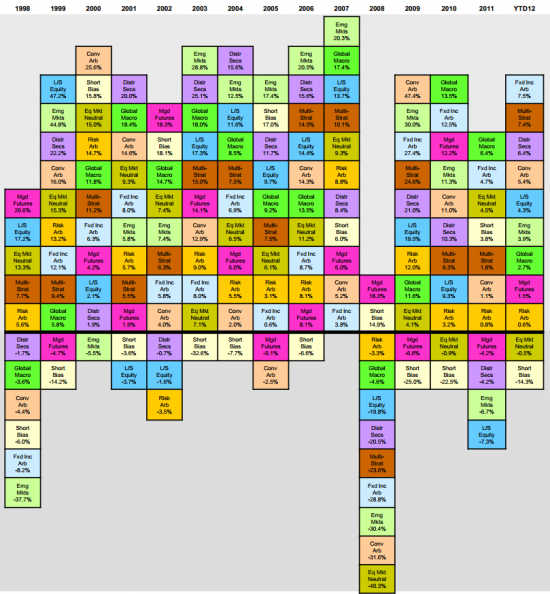

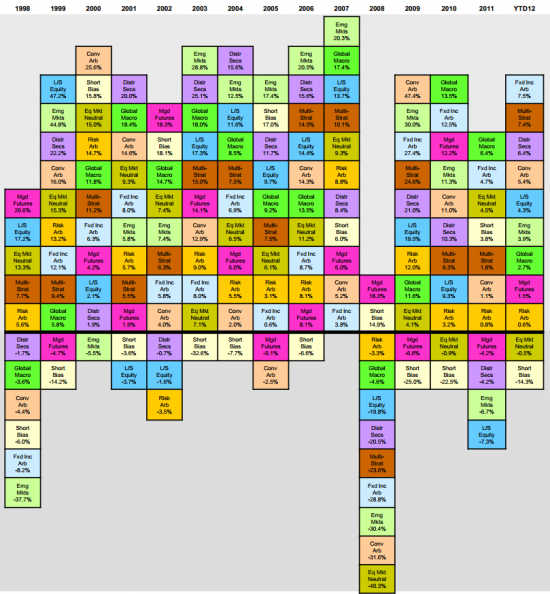

А вот еще красивая картинка — периодическая таблица доходности хедж-фондов по классам активов:

Бразилия, Мексика, Германия (все по -1%), Франция (-1,4%)

Сегодня покупают:

Хохлы (+8,5%), Греция (+2,3%), Латвия +1%.

Причины негативной динамики РФР — пока чисто технические/психологические.

Добавим любопытный чарт:

Вывод — рынок S&P500 по прибылям совсем недешвый.

Вот еще один интересный чарт, который сравнивает текущий кредитный пузырь на рынке с предыдущим

В то же время:

А вот еще красивая картинка — периодическая таблица доходности хедж-фондов по классам активов:

Кризис западного капитализма

- 04 февраля 2013, 13:27

- |

Джозеф Стиглиц

Лауреат Нобелевской премии по экономике

Всего лишь несколько лет назад могущественная идеология — вера в свободный и неограниченный рынок — привела мир на грань разорения. Даже во времена ее расцвета с начала 1980-х гг. до 2007 г., дерегулированный капитализм в американском стиле привел к большему материальному благополучию только лишь очень богатых в самой богатой стране мира. Действительно, в течение 30-летнего господства этой идеологии, большинство американцев из года в год наблюдали как их доходы сокращаются или стагнируют

( Читать дальше )

Лауреат Нобелевской премии по экономике

Всего лишь несколько лет назад могущественная идеология — вера в свободный и неограниченный рынок — привела мир на грань разорения. Даже во времена ее расцвета с начала 1980-х гг. до 2007 г., дерегулированный капитализм в американском стиле привел к большему материальному благополучию только лишь очень богатых в самой богатой стране мира. Действительно, в течение 30-летнего господства этой идеологии, большинство американцев из года в год наблюдали как их доходы сокращаются или стагнируют

( Читать дальше )

Преимущества вложений в сырьевые рынки

- 03 февраля 2013, 00:44

- |

Статья взята с сайта http://speakfinance.ru/

В данной статье мы хотим проанализировать нетрадиционные меры, предпринятые центральными банками с момента краха Lehman Brothers, и выяснить, насколько они могут внести ясность при определении возможной продолжительности текущего роста. Мы предполагаем, что подобное смягчение ситуации, как правило, может обеспечить краткосрочный рост рисковых активов, но ожидать устойчивого долгосрочного повышения следует только в том случае, если его тянет за собой экономический рост.

( Читать дальше )

В данной статье мы хотим проанализировать нетрадиционные меры, предпринятые центральными банками с момента краха Lehman Brothers, и выяснить, насколько они могут внести ясность при определении возможной продолжительности текущего роста. Мы предполагаем, что подобное смягчение ситуации, как правило, может обеспечить краткосрочный рост рисковых активов, но ожидать устойчивого долгосрочного повышения следует только в том случае, если его тянет за собой экономический рост.

- Первый этап количественного смягчения сопровождался восстановлением, при котором рисковые активы показывали рост с 2009 по 2010 год.

- С другой стороны, реализация второго раунда количественного смягчения и долгосрочного рефинансирования банков не привели к устойчивому росту, следовательно, рост цен на активы был кратковременным.

( Читать дальше )

70 лет назад был дан старт величайшему побоищу в истории, подготовленному Федеральной резервной системой США и Банком Англии.

- 02 февраля 2013, 23:25

- |

Недавняя резолюция Парламентской ассамблеи ОБСЕ, полностью уравнивающая роли Советского Союза и нацистской Германии в развязывании Второй мировой войны, кроме того, что имеет чисто прагматическую цель выкачать из России деньги на содержание некоторых обанкротившихся экономик, направлена на то, чтобы демонизировать Россию как правопреемницу СССР и подготовить правовую почву для лишения её права выступать против пересмотра итогов войны.

Но если уж ставить проблему ответственности за развязывание войны, то для начала нужно ответить на ключевой вопрос: кто обеспечил приход нацистов к власти, кто направлял их по пути к мировой катастрофе? Вся предвоенная история Германии показывает, что обеспечению «нужного» политического курса служили управляемые финансовые потрясения, в которые, кстати, мир оказался ввергнут и сегодня.

Ключевыми структурами, определявшими стратегию послевоенного развития Запада, были центральные финансовые институты Великобритании и США – Банк Англии и Федеральная резервная система (ФРС) — и связанные с ними финансово-промышленные организации, поставившие цель установить абсолютный контроль за финансовой системой Германии, чтобы управлять политическими процессами в Центральной Европе. В реализации этой стратегии можно выделить следующие этапы:

1-ый: с 1919 по 1924 гг. — подготовка почвы для массировных американских финансовых вливаний в немецкую экономику;

2-ой: с 1924 по 1929 гг. — установление контроля за финансовой системой Германии и финансовая поддержка национал-социализма;

3-ий: с 1929 по 1933 гг. — провоцирование и развязывание глубокого финансово-экономического кризиса и обеспечение прихода нацистов к власти;

4-ый: с 1933 по 1939 гг. – финансовое сотрудничество с нацистской властью и поддержка её экспансионистской внешней политики, направленной на подготовку и развязывание новой мировой войны.

( Читать дальше )

Заявление ФРС предоставляет хороший катализатор для продажи пары доллар/иена

- 31 января 2013, 00:45

- |

31 января. /Dow Jones/. Джо Манимбо из Western Union Business Solutions ожидает, что пара доллар США/японская иена начнет снижаться, когда она достигнет уровня 91,50. Учитывая то, что ФРС и Банк Японии продолжают реализацию денежно-кредитного смягчения, то это соревнование, которое покажет, какая валюта ослабнет сильнее. В настоящее время похоже, что ФРС превосходит Банк Японии в смягчении, поскольку японский центральный банк не начинает свои неограниченные по времени покупки активов до следующего года. По словам Манимбо, он ожидает, что падение пары доллар/иена будет временным. Трейдеры должны вновь начать открывать короткие позиции по японской валюте, когда пара доллар/иена упадет примерно до 89. На момент написания статьи она торговалась с повышением на 0,4% по 91,10.

ФРС ОСТАВИЛА БАЗОВУЮ СТАВКУ В ДИАПАЗОНЕ 0-0,25%

- 30 января 2013, 23:19

- |

Interfax 23:15 30.01.2013

МОЛНИЯ

ФРС СОХРАНИЛА ОБЪЕМЫ ВЫКУПА АКТИВОВ НА УРОВНЕ $85 МЛРД В МЕСЯЦ, КАК И ОЖИДАЛОСЬ

ФРС ОТМЕЧАЕТ СОХРАНЕНИЕ ПОНИЖАТЕЛЬНЫХ РИСКОВ ДЛЯ РОСТА, НО ЗАЯВЛЯЕТ ОБ ОСЛАБЛЕНИИ НАПРЯЖЕННОСТИ НА МИРОВЫХ РЫНКАХ

МОЛНИЯ

ФРС СОХРАНИЛА ОБЪЕМЫ ВЫКУПА АКТИВОВ НА УРОВНЕ $85 МЛРД В МЕСЯЦ, КАК И ОЖИДАЛОСЬ

ФРС ОТМЕЧАЕТ СОХРАНЕНИЕ ПОНИЖАТЕЛЬНЫХ РИСКОВ ДЛЯ РОСТА, НО ЗАЯВЛЯЕТ ОБ ОСЛАБЛЕНИИ НАПРЯЖЕННОСТИ НА МИРОВЫХ РЫНКАХ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал