ФрС

Забыли про секретное заседание ФРС? Похоже, дела в экономике США очень серьёзные.

- 26 февраля 2022, 15:02

- |

Новое:

На этом сайте часто есть мнение, что придёт неведомый ПОКУПАТЕЛЬ и цены вырастут. Почему вы думаете, что покупатель лох, пришедший на базар?

smart-lab.ru/blog/773131.php

- комментировать

- ★2

- Комментарии ( 11 )

Пришла пора стряхнуть пыль со сценария ФРС 1994 года

- 26 февраля 2022, 14:31

- |

Специалисты обычно называют цикл 1994 года скрытым медвежьим рынком. За почти год было две просадки на 9-10% (первая при первом повышении в феврале 1994 года и вторая при повышении на 75 базовых пунктов позже в том же году).

В то время как S&P500 в 1994 году в основном колебался, произошла значительная перезагрузка оценки. Отношение P/E снизилось на девять пунктов и полностью обратно пропорционально доходности двухлетних облигаций.

Следите за доходностью 2 года! Это хороший совет был тогда и хороший совет сейчас. Подробности смотрите в видео.

PSСорри, публикую здесь с задержкой на 3 дня, было не до этого. Но все же думаю, это будет полезно кому-то.

ФРС: Данные по инфляции за второе полугодие показали, что установилось более широкое инфляционное давление

- 25 февраля 2022, 19:10

- |

FOMC считает целесообразным в ближайшее время повысить целевой диапазон ставок по федеральным фондам

Мы все еще оцениваем возможные системные риски, связанные с хедж-фондами и цифровыми активами, и внимательно следим за переходом от ставки LIBOR.

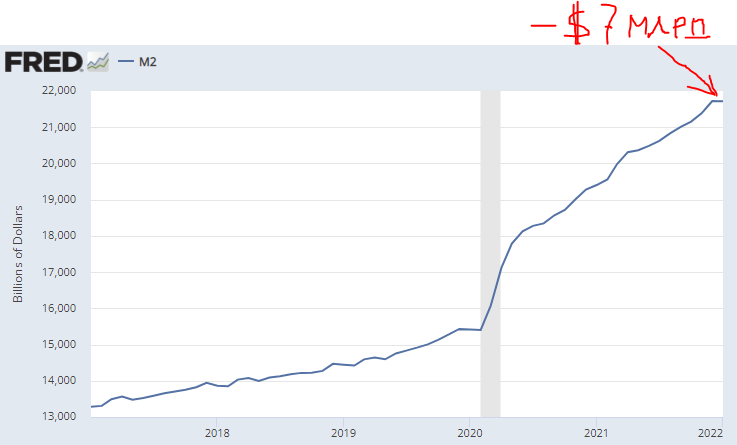

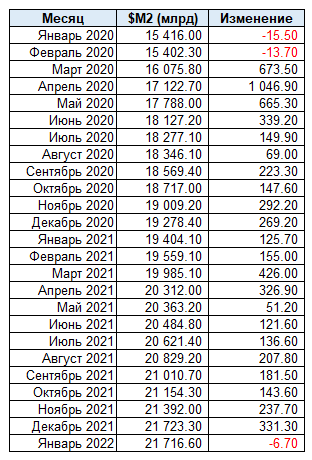

Владельцы банковского картеля "ФРС США" выкатили денежный агрегат $М2

- 25 февраля 2022, 00:17

- |

Во вторник владельцы частного банковского картеля «ФРС США» выкатили данные по денежной массе за Январь 2022. Количество долларов на планете снизилось на 7 ярдов:

Снижение $M2 случилось впервые с начала проекта «Covid-19»:

( Читать дальше )

ФРС НЬЮ-ЙОРКА ОТКЛАДЫВАЕТ

- 24 февраля 2022, 18:22

- |

РЕПО!!!!!!!!!!!!!!

- 22 февраля 2022, 21:26

- |

Акции под двойным прессом негатива

- 22 февраля 2022, 08:47

- |

По итогам вчерашнего дня индекс МосБиржи потерял 10,5%. Фондовый рынок находится под двойным прессом негатива: плохая геополитическая ситуация и перспектива ужесточения денежной политики ФРС США. Достаточно сказать, что обыкновенные акции компании с растущим бизнесом, Сбербанка от октябрьских максимов снились в два раза. В этом году мы уже видели несколько обвалов а также видели элементы восстановительного ралли. Период высокой волатильности это время больших возможностей для трейдеров. Другой вопрос, что брокерских счетов открыто много, а времени для активной торговли у большинства новых трейдеров нет. Как сочетать работу и учебу с активной торговлей? Что качается инвестиций, то я много раз писал что этот год не будет годом инвесторов которые вкладывают средства исключительно в акции. Для меня инвестиции это очень широкое понятие, которое включает и осязаемые ценности.

Вчера вечером мне задали вопрос что делать с обыкновенными акциями Сбербанка? Покупать? Это зависит от терпимости к риску. Акции уже давно находятся в «зоне медведей» и в данный момент сильные сопротивления находятся на уровне 230 и 255. Если стратегия и терпимость к риску позволяет купить эти акции, то можно и купить, но никто их «волшебной водой» не покропит и как «огурчики» они не станут завтра. Эти акции больны, потому являются экспозицией на Россию. Они могут отыграть часть потерь и вырасти до 230, но на восстановление октябрьских котировок 2021 года я бы пока не рассчитывал. Признание ДНР и ЛНР означает ввод российских войск на эти территории и в свою очередь новые санкции Запада. Поскольку фондовые рынки двигаются на опережение, как только будут понятно какой пакет санкций вводит Запад, на нашем рынке мы увидим рост котировок акций. Но он будет носить спекулятивный характер. Серьезные долгосрочные инверторы покупать российские акции не будут, потому что ввод миротворческих сил на территории ДНР и ЛНР это колоссальный риск того, что локальный конфликт перерастет в полномасштабную войну. Так что лично я жду в ближайший месяц 230 рублей по обыкновенным акциям Сбербанка и не жду 400 рублей.

( Читать дальше )

Ежемесячный обзор портфеля: коррекция продолжается на фоне роста инфляции

- 21 февраля 2022, 21:23

- |

Ежемесячный обзор по нашему портфелю акций. Макроэкономическая картина, результаты по отдельным секторам и компаниям. Разбираем период с 18.01.2022 по 18.02.2022. Обзор за предыдущий месяц можете почитать по ссылке.

Макроэкономика. В течение прошедшего месяца основное внимание инвесторов по всему миру было приковано к данным по инфляции и планам центральных банков развитых стран по повышению ключевых ставок. Исключением можно назвать Китай, там наоборот ожидается смягчение монетарной политики и снижение ключевой ставки. В прошедшем месяце изменилась риторика членов ФРС, которые стали более агрессивно смотреть на повышение ставки и сокращение баланса. Большая часть аналитиков уже закладывают 6 – 7 повышений ставки. Инфляция в совокупности с ростом ключевых ставок и плохими квартальными отчётами уже отправили некоторые акции на уровне 2019 г. На данный момент нет оснований считать, что пик по инфляции пройден, таким образом рынки вполне могут уйти еще ниже. Важным событием станет заседание ФРС в марте, где ожидается информация о повышении ставки, прекращении количественного смягчения и начала сокращения баланса ФРС. Предполагаем, что период до этого заседания будет весьма волатильным.

( Читать дальше )

Закрытое заседание Совета управляющих ФРС США 14.02.22. То самое, внеочередное. Хотели информацию?

- 20 февраля 2022, 23:32

- |

Правительство в уведомлении о собрании Sunshine

Уведомление о проведении собрания в ускоренном порядке

В понедельник, 14 февраля 2022 г., в 11:30 состоялось заседание Совета управляющих Федеральной резервной системы в ускоренном порядке, как указано в разделе 261b.7 Правил Совета относительно общественного наблюдения за заседаниями, через аудио/видеоконференц-связь для рассмотрения следующих вопросов официальной деятельности Совета.

Дата встречи: понедельник, 14 февраля 2022 г.

Рассматриваемые вопросы:

1.Рассмотрение и определение Советом управляющих авансовых и учетных ставок, взимаемых Федеральными резервными банками.9(А)(и)

С 14 февраля 2022 г. собрание было закрыто для общественного наблюдения приказом Совета управляющих 1, поскольку вопросы подпадают под исключения 9 (A) (i) правительства в Законе о солнечном свете (5 USC Раздел 552b ( в)), и было установлено, что общественный интерес не требует открытия собрания.

Паралимпийские игры. Обзор на предстоящую неделю от 20.02.2022

- 20 февраля 2022, 23:20

- |

По ФА…

Протокол ФРС

Протокол ФРС от заседания 26 января был более голубиным в сравнении с ожиданиями рынка, хотя он устарел на момент публикации и на текущий момент ожидания членов ФРС изменились.

Члены ФРС в ходе январской дискуссии неоднократно подчеркивали риски замедления экономики и рынка труда по причине волны Омикрона, на текущий момент уже очевидно, что опасения были чрезмерными, но геополитические риски компенсируют отсутствие ожидаемого негатива от Омикрона на текущем этапе.

Главный посыл протокола ФРС состоял в намерении проведения гибкой политики в ответ на изменение ситуации.

Члены ФРС заявили, что, при отсутствии снижения инфляции согласно их ожиданиям, ужесточение политики будет происходить более быстрыми темпами, нежели планируется на текущем этапе.

В отдельных выступлениях члены ФРС говорят, что ожидают снижение инфляции со второй половины года и, если это не произойдет, то ставки будут повышаться более быстрыми темпами.

Ничто не указывало на намерения членов ФРС повысить ставку на 0,50% в ходе мартовского заседания в протоколе ФРС, в отдельных выступлениях большинство членов ФРС выступают против такого резкого старта, хотя не исключают повышение ставок темпами по 0,50% позже при отсутствии замедления роста инфляции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал