ФрС

Кратко об актуальном

- 18 октября 2022, 10:22

- |

🇺🇸 ФРС единственное, что смогла на неделе – это сократить портфель за счет векселей Казначейства на $4 млрд, но баланс почти не менялся, т.к. свежие $3 млрд взял ЦБ Швейцарии. Минфин США активно тратил свои «заначки» со счетов в ФРС (-$38.6 млрд, до $583.5 млрд), еще $12.4 млрд упало в систему с «прочих счетов» в ФРС – это добавило в банки ликвидности на почти на $50 млрд (а на рынки немного радости), но большая ее часть ушла в обратные РЕПО с ФРС ($35.5 млрд). Ведомство Йеллен планировало закончить год с $700 млрд на счетах, но есть вероятность, что от этих планов придется отказаться – тогда ликвидности в рынках может быть побольше (а занимать придется поменьше). Ситуация с ликвидностью госдолга немного улучшилась, но остается крайне напряженной – близко к пиковым уровням ковидного периода. Пока гособлигации выстроились в диапазоне 4.0-4.5%, ипотека вблизи 7%.

🇬🇧 Рынок окончательно сломал планы нового правительства Лиз Трасс (вот что значит порвать британский флаг): новый министр финансов заявил об отмене снижения налогов и ограничении сроков субсидирования цен на энергию (до апреля). Банк Англии, пытаясь сохранить репутацию, все же выполнил обещание и остановил покупки гособлигаций, но оставил открытыми каналы предоставления ликвидности, в том числе достаточно

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Процентная ставка и председатели ФРС

- 18 октября 2022, 10:02

- |

За последние 70 лет пост председателя ФРС занимали 8 человек. Самое длительное время — Уильям Мартин — 18 лет и 304 дня, почти столько же Алан Гринспен — 18 лет и 173 дня. Самый короткий срок выпал на Уильяма Миллера — 1 год и 151 день.

Ставка ФРС достигала максимального значения во времена Пола Волкера — 20%. На минимальном уровне — 0.25% дольше всего ставка держалась во время председателей Бена Бернанке и Джанет Йеллен (2009-2015).

Наши телеграм-каналы:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

⚡️ Доллар больше не токсичен?, прогноз Сбера по рублю, словесные интервенции Собянина! и многое другое (Актуальные финансовые новости на 18.10.22)

- 18 октября 2022, 08:15

- |

Друзья, всем доброго утра!

Публикуем наш ежедневный ФИНАНСОВЫЙ ДАЙДЖЕСТ

на сегодня (18.10.22):

( Читать дальше )

⚡️ Нового премьера Англии уже хотят отправить в отставку, Долговой рынок Штатов начинает трещать по швам и многое другое (Актуальные финансовые новости на 17.10.22)

- 17 октября 2022, 09:00

- |

Друзья, всем доброго утра!

Публикуем наш ежедневный финансовый дайджест

на сегодня (17.10.22):

( Читать дальше )

Потолок повышения процентных ставок ФРС США не известен, однако

- 16 октября 2022, 22:13

- |

Повышение процентных ставок Федеральной резервной системой начинает охлаждать «раскаленную» экономику США, особенно рынок труда, но инфляция все еще слишком высока. Для меня нет признаков начала охлаждения такого важного рынка как рынок жилья.

Страны ОПЕК+ надо признать полностью контролируют цены на нефть и это новая реальность для США.

У администрации Байдена осталось половина срока чтобы «работать» над снижением расходов в меру наших возможностей. Но администрации Байдена убеждена в том, что инфляция связана с резкими скачками цен на энергоносители, вызванными войной на Украине. Пока нефтяные интервенции из стратегического резерва США, длящиеся 10 месяцев не заложили базу для снижения инфляции.

Кто за это ответит?

Пойду против толпы. Не жду рецессию. Где покупать снп?

- 15 октября 2022, 14:44

- |

Всем привет! Опять уже несколько недель ничего не писал, но эту практику забрасывать не хочется. Есть достаточно много наблюдений за это время, которыми хочется поделиться.

Начнем с того, что сейчас имеется много сигналов на то, что мы находимся у дна и что покупая сейчас вы имеете возможность достаточно хорошо заработать. И именно такой логике я придерживаюсь. Давайте рассмотрим.

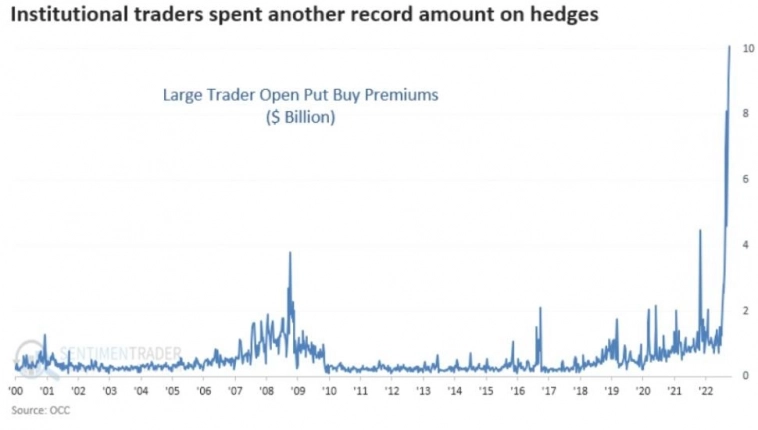

1.Количество ставок от институциональных инвесторов просто в космосе. Обычно эти уровни предвестники разворота.

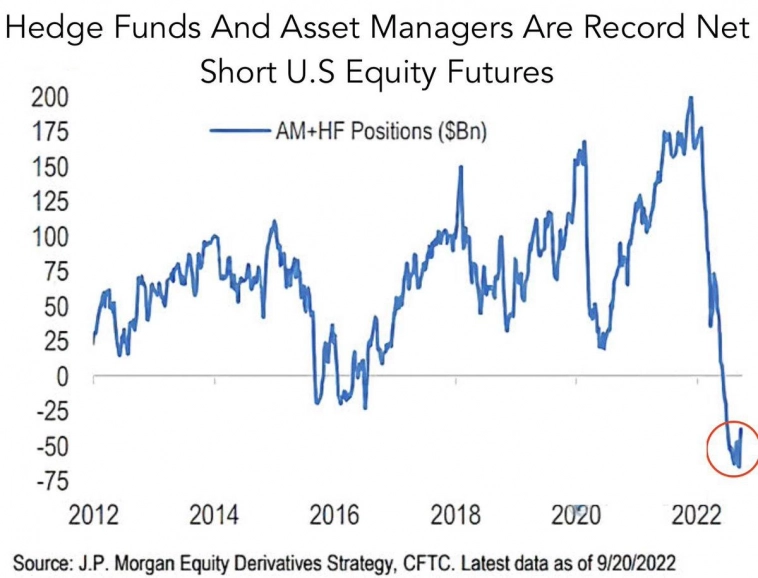

2. Количество коротких позиций у хэдж фондов

( Читать дальше )

Мнение что будет с валютами в 2023г Рубли Доллары Евро Юани Золото Акции Мой портфель Уровни покупки.

- 15 октября 2022, 09:48

- |

Думаю, тренд на укрепление доллара и на падение сырья закончится в 2023г.

Причина: рост ставок ФРС тормознётся или прекратится в 2023г. на ставке ФРС около 5%.

К зиме будет замедление $ инфляции, потому что с июня 2022г. падает товарный индекс Bloomberg

(а это — падение инфляции с лагом до полугода).

И к зиме будет ухудшение на рынке труда США (уже сейчас намечается такая тенденция):

это ухудшение также может стать причиной прекращения цикла роста ставок.

Думаю, рост ставок в ЕС начался позже и закончится позже, чем в США.

Уровни (если повезёт увидеть рынок на этих уровнях, то куплю).

По золоту: если повезёт увидеть золото около $1200 — можно покупать Полюс Золото.

По РТС коридор 600 — 800 может оказаться интересен для формирования портфеля.

По паре юань / рубль: около 8 (покупка CNY, лонг юаня к рублю).

Ещё не было панических распродаж в США: думаю, они будут (это — надёжный признак перелома тренда).

С уважением,

Олег.

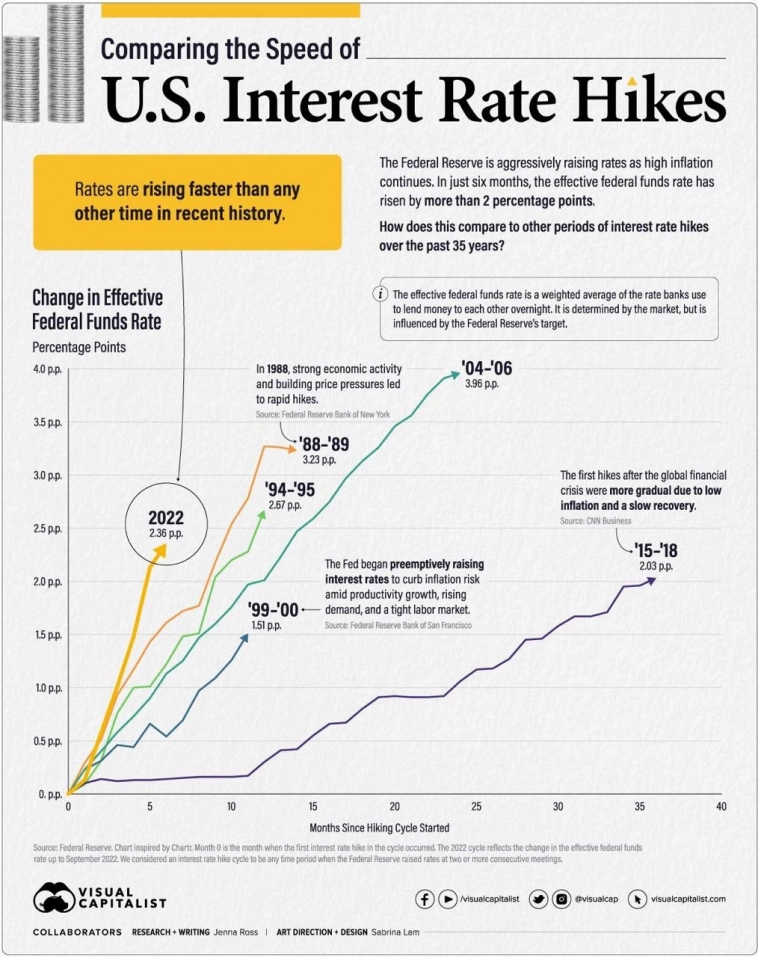

Жесть ФРС в сравнении с историческими примерами

- 14 октября 2022, 17:13

- |

Интересный график отражающий динамику текущего цикла повышения процентных ставок ФРС в сравнении с прошлыми циклами. В этот раз очень динамичный старт, самый резкий в современной истории. Но вспомним почему так. Потому-что затянули со стратом убеждая всех и себя что инфляция временная весь 2021 год, а теперь приходится догонять разрушая финансовые рынки. Это называется FED policy error (ошибка политики ФРС)

https://www.visualcapitalist.com/comparing-the-speed-of-u-s-interest-rate-hikes/

далее перевод сопроводительной публикации

Сравнение скорости повышения процентных ставок в СШАПоскольку инфляция в США остается на рекордном уровне за много десятилетий, Федеральная резервная система агрессивно повышает процентные ставки. Фактически, ставки выросли более чем на два процентных пункта всего за шесть месяцев.

( Читать дальше )

ФРС бомбит стремительным ростом процентных ставок

- 14 октября 2022, 11:48

- |

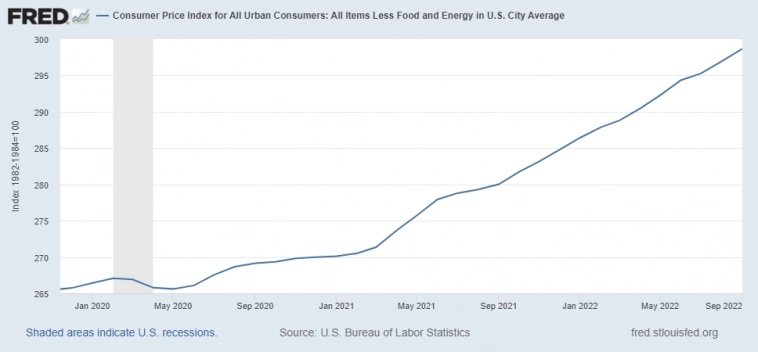

Никто не ожидал, что Федеральная резервная система сможет быстро подавить инфляцию, но после семи месяцев стремительного роста процентных ставок центральный банк почти ничего не изменил.

Анализ данных по потребительским ценам за сентябрь, опубликованный в четверг, показывает, что сейчас мы не намного лучше, чем были в марте, когда ФРС начала агрессивное ужесточение денежно-кредитной политики.

Базовые цены, которые исключают нестабильные категории продуктов питания и энергоносителей и широко рассматриваются как более надежный барометр базовой инфляции, достигли 6,6% в годовом исчислении в сентябре — самого высокого уровня с 1982 года.

Сегодняшний отчет по инфляции стал настоящей катастрофой, что бы ни делали чиновники ФРС, это просто не работает. ФРС не оставляет своих планов по сдерживанию инфляции в экономике США любыми необходимыми средствами, предприняв массовые повышения процентных ставок в надежде снизить спрос на товары и услуги.

( Читать дальше )

CEO JPMorgan: ФРС придется повысить ставку выше 4 -4.5% для успешной борьбы с инфляцией

- 14 октября 2022, 11:31

- |

Goldman, BofA и Morgan советуют придерживаться стратегии «sell the fucking rally» в отношении акций США — пока советуют продавать любые ралли stfr

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал