Федрезерв

Война слухов

- 21 января 2019, 15:05

- |

США и Китай пытаются договориться. Отведенные для достижения «сделки» три месяца истекут уже в марте, при этом ситуация, как в Китае, так уже и в США заставляет переговорщиков торопиться. Не исключено, что уже к концу января, по итогам визита вице-премьера Китая Лю Хэ в Вашингтон, у рынка появится еще больше оснований для того, чтобы рассчитывать на «перемирие». На предыдущей неделе надежды на такой сценарий подогрели спекуляции в СМИ. В WSJ отметили, что в Вашингтоне в качестве жеста доброй воли готовы вернуть прежние пошлины на импорт из КНР. На следующий день Bloomberg’у стало известно, что в Пекине в свою очередь могут взять на себя твердые обязательства по сведению к 2024 году сальдо баланса внешней торговли к нулю. И хотя первое было опровергнуто самим Трампом, а в отношении реализации второго из-за структуры взаимной торговли можно скорее усомниться, чем верить, подобные «проблески» затмили собой и shutdown, и сезон квартальных отчетностей, и неразбериху в Великобритании с Brexit. В итоге очередные построждественские максимумы, которые закономерно заставляют задуматься: доколе?

( Читать дальше )

- комментировать

- 420

- Комментарии ( 0 )

Джанет Йеллен назвала недостатки Биткоина.

- 31 октября 2018, 10:04

- |

Бывший руководитель Федеральной резервной системы Джанет Йеллен, выступая на канадском финтех-форуме в прошедший понедельник, перечислила ключевые недостатки ведущего цифрового актива. Помимо Биткоина, глава финрегулятора раскритиковала концепцию государственных криптовалют.

За 5 минут выступления она коснулась таких аспектов, как волатильность цен, риски для инвесторов и угрозы взломов, согласно опубликованному в сети видео. «Скажу прямо: я не фанат. Объясню почему», — заявила она. «Я знаю, что существуют сотни криптовалют и, возможно, образуется что-то более приемлемое, но я думаю, что в первую очередь с Биткоином совершается очень мало транзакций, причём значительная их часть является незаконной».

Ранее Йеллен уже называла Биткоин «высоковолатильным активом», однако пользователям криптовалют она запомнилась по другому эпизоду, когда во время одной из речей за её спиной появилась табличка с надписью “Buy Bitcoin”.

( Читать дальше )

Действительно ли Китай манипулятор? Попытка ретроспективного анализа

- 23 августа 2018, 15:51

- |

Ключевые моменты обзора:

⁃ Китай и США обмениваются тарифами, несмотря на переговоры, шансы на их позитивный исход снижаются;

⁃ Протокол ФРС: ни йоты сомнений в новых повышениях;

⁃ Действительно ли Китай манипулятор? Ретроспективный анализ.

Индекс доллара «подобрали» с уровня 95.40 после выхода вчерашнего протокола ФРС, в котором регулятор в очередной раз указал на необходимость повышения ставки рефинансирования (стоимости заимствования кредитов ФРС). Протокол однозначно оказался «бычьим», так как несмотря на наличие тормозящих факторов в экономике, т.е. ускорения импортных цен и дорогого доллара, регулятор посчитал что дальнейшее ужесточение «не повредит». Регулятор даже не заикнулся (а что он умеет делать) о состоянии фондового рынка, который на пороге установления новых рекордов, другими словами, из чего можно сделать вывод что он считает оценку активов правдоподобной. Как я думал в этой статье, S&P 500 скорее всего продолжит восхождение на 3000, а с молчаливого согласия ФРС вероятность такого исхода только растет.

( Читать дальше )

Трамп и деньги

- 24 июля 2018, 18:04

- |

Монетарная реформа помогла бы избежать девальвации по сценарию “разори своего соседа”.

( Читать дальше )

Связка юань золото (?) и держим курс вниз по доллару

- 13 июля 2018, 14:15

- |

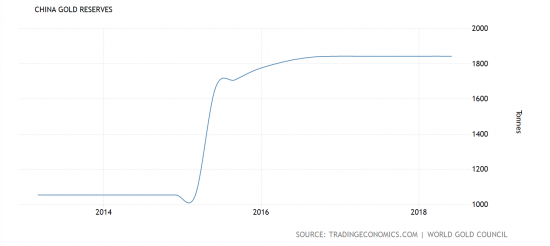

Изучал структуру резервов PBOC и наткнулся наткнулся на интересный график:

Может уже обсуждали, но для меня интересная находка. Начиная с начала 2018 года график CNYUSD и золота чрезвычайно похож, т.е. золото двигается следом за девальвацией юаня. Причем хитрые китайцы не только тарят слитки, но еще и как то влияют на курс (очевидно же).

( Читать дальше )

Иностранные фонды бегут из Китая на фоне распространения экономической лихорадки на развивающихся рынках

- 26 июня 2018, 21:18

- |

“Пусть горит”: у Альберта Эдвардса есть несколько советов для Федрезерва

- 09 июня 2018, 00:27

- |

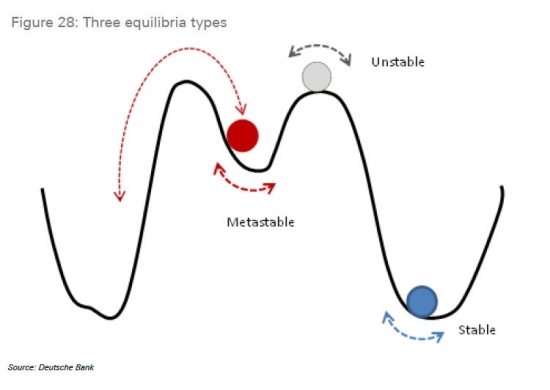

zerohedge: В июне прошлого года, описывая серию событий, которые произойдут, как только центральные банки потеряют контроль, Александр Кочик из Deutsche Bank придумал термин “метастабильность” …

( Читать дальше )

Бен Бернанке: В 2020 году экономика США свалится с обрыва

- 08 июня 2018, 12:22

- |

zerohedge: Похоже, что Бен Бернанке — клиент Bridgewater.

Напомним, что ранее на этой неделе мы сообщили о том, что в письме от 31 мая “Ежедневные наблюдения” за авторством содиректора Bridgewater Грега Дженсена, разосланного отдельным клиентам, самый большой хедж-фонд в мире дал зловещую и даже леденящую душу оценку текущей экономической и финансовой ситуации в США, и пришел к выводу, что “мы по-медвежьи смотрим почти на все финансовые активы”.

Коллега Рэя Далио перечислил несколько конкретных причин, почему его настрой стал таким беспрецедентно медвежьим, и отметил, что “рынки уже уязвимы, поскольку Федрезерв изымает ликвидность и повышает ставки, создавая дефицит кэша и делая его более привлекательным”. Он также написал о том, что “ценообразование опционов отражает низкий спрос инвесторов на защиту от возможного сдувания экономики, а также указывает на практическую невозможность дефляции, которая с высокой вероятностью проявится в следующем спаде”, но что действительно напугало Bridgewater – это то, что произойдет в 2020 году, когда влияние стимулов Трампа окажется на пике, и развернется в обратном направлении. Вот что написал Дженсен:

( Читать дальше )

Угроза заражения

- 03 июня 2018, 21:34

- |

dailyreckoning

Каждый кризис оказывается больше, чем прежний. В сложных динамических системах, таких как рынки капитала, риск представляет собой экспоненциальную функцию, рост которой ускоряется по мере усложнения системы. Усложнение системы приводит к экспоненциально бо́льшим рыночным коллапсам.

Таким образом, больший размер системы подразумевает, что будущий глобальный кризис ликвидности и сопутствующая ему рыночная паника будут намного масштабнее, чем то, что мы наблюдали в 2008 году.

В настоящее время системный риск более опасен, чем когда-либо прежде. Слишком-большие-чтобы-упасть банки стали еще больше, и теперь их доля в активах всей банковской системы достигла максимумов, а их учетная книга деривативов стала намного толще.

Чтобы понять риск заражения, вы можете вспомнить о марлине из рассказа Хемингуэя “Старик и море”. По началу марлин казался призом, попавшим в ловушку, которую расставил рыбак Сантьяго.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал