SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ФРс

Фиксация по факту в 22.00 мск.

- 11 июля 2012, 17:21

- |

Уважаемые коллеги!

Кто из Вас ждёт сегодня в 22,00 мск. фиксацию по факту публикаций протоколов FOMC?

Кто из Вас ждёт сегодня в 22,00 мск. фиксацию по факту публикаций протоколов FOMC?

- комментировать

- Комментарии ( 4 )

ФРС, Эванс: ситуация в экономике требует "чрезвычайно агрессивной" аккомодации

- 09 июля 2012, 16:55

- |

— Федрезерв должен принять более активные меры по смягчению политики, предпочтительно — через покупки MBS

— ЦБ должен быть готов принять временный небольшой рост инфляции для борьбы с безработицей

— ФРС следует держать ставки вблизи нулевой отметки до тех пор, пока безработица не упадет ниже 7% или инфляция не вырастет к 3%

— Безработица будет еще в течение какого-то времени держаться «значительно выше» поддерживаемых уровней

— Давление со стороны зарплат практически отсутствует; в среднесрочном периоде инфляция будет оставаться вблизи целевого уровня ФРС 2% или ниже него

— События в Европе представляют собой существенную угрозу для США и мировой экономики

— Азиатские экономики вряд ли сохранят иммунитет в условиях текущего ослабления перспектив роста США и других развитых экономик

— В текущих условиях повышение ставок стало бы «очень плохой политикой» и замедлило темпы роста

— ЦБ должен быть готов принять временный небольшой рост инфляции для борьбы с безработицей

— ФРС следует держать ставки вблизи нулевой отметки до тех пор, пока безработица не упадет ниже 7% или инфляция не вырастет к 3%

— Безработица будет еще в течение какого-то времени держаться «значительно выше» поддерживаемых уровней

— Давление со стороны зарплат практически отсутствует; в среднесрочном периоде инфляция будет оставаться вблизи целевого уровня ФРС 2% или ниже него

— События в Европе представляют собой существенную угрозу для США и мировой экономики

— Азиатские экономики вряд ли сохранят иммунитет в условиях текущего ослабления перспектив роста США и других развитых экономик

— В текущих условиях повышение ставок стало бы «очень плохой политикой» и замедлило темпы роста

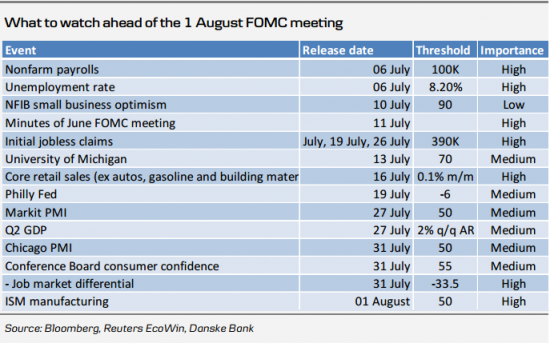

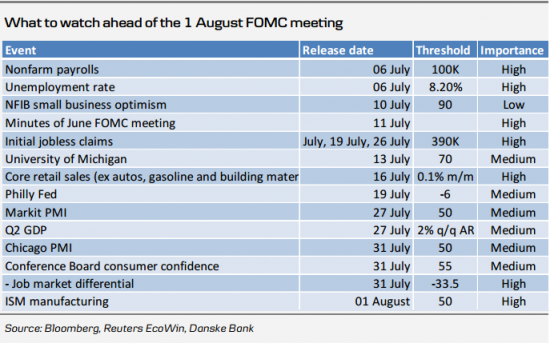

Danske Bank: вероятность QE3 на заседании ФРС 1 августа выше 50%

- 06 июля 2012, 11:13

- |

Danske Bank: вероятность QE3 на заседании ФРС 1 августа выше 50%.

Почему?

Почему?

- занятость в США за последние 3 мес растет минимальными темпами с 2008/09

- 2 индекса ISM Mfg ниже 50 подряд — обычно к смягчению монетарной политики.

- финансовые условия в банковской системе (см. Chicago Fed Financial conditions Index) ухудшаются

- в январе 2013 наступит фискальный обрыв и ФРС должна помочь экономике уже сейчас.

Кому евро? Налетай, подешевело.

- 06 июля 2012, 01:41

- |

Это шутка. Но, впрочем, в каждой шутке есть доля шутки.

Пока всё идёт по сценарию, изложенному в предыдущих постах. Саммит оказался с гнильцой, хоронильщики доллара получили очередной хай по DX — спасибо суперМарио. Который, видимо, решил преподнести утешительный приз обыгранным в ногомяч немцам. И снизил ставку по депозитам до нуля, чем уничтожил всякий смысл для банков парковать бабло в евро (и в ЕЦБ). Siemens и Daimler плачут от счастья.

Но не всё так просто. Да, европейским экспортерам нужна дешевая евра. Для тихо и (пока) незаметно загибающихся немцев это почти единственный шанс удержать дефицит бюджета и госдолг в хоть сколько-нибудь приемлемых границах. Но устроит ли дешевая евра Китай? Вот в чем вопрос.

Да, оно конечно, так-то никаких причин для роста евры не видать даже близко. Особенно после сегодняшнего решения ЕЦБ. Но могут быть «китайские нюансы». И еще американские нюансы. Спасут ли евро плохие пейроллы и возрождение надежд на QE-3? Завтра узнаем немного больше ))

Еще один момент. Кросс с австралийцем обновил исторический лоу. Т. е. оззи гипердорог по отношению к евро. Надо это кенгуру и киви? Fuck knows. Может и оттуда придет чего.

Hint на будущее который дали прошедшие дни: никакие резкие движения рынков, вызванные решениями кого-либо в мире, кроме хозяев (США) не будут иметь продолжения. Неделю назад Европа решила, что в доме хозяин она. Прошла неделя и всё вернулось туда же, откуда начало расти. Да кто бы сомневался…

Ну а пока воля любимого деспота явно не выражена — кому чего. Кому евры по текущим нада тот возьмет. А кому и подешевле. Распродажи ж. Скидки. Налетай… Лично мне она вообще и даром не нужна.

PS а DAX по 6600 я таки зашортил :)

поза в ES составлена тоже согласно плану

Оригинал заметки в моём блоге

Пока всё идёт по сценарию, изложенному в предыдущих постах. Саммит оказался с гнильцой, хоронильщики доллара получили очередной хай по DX — спасибо суперМарио. Который, видимо, решил преподнести утешительный приз обыгранным в ногомяч немцам. И снизил ставку по депозитам до нуля, чем уничтожил всякий смысл для банков парковать бабло в евро (и в ЕЦБ). Siemens и Daimler плачут от счастья.

Но не всё так просто. Да, европейским экспортерам нужна дешевая евра. Для тихо и (пока) незаметно загибающихся немцев это почти единственный шанс удержать дефицит бюджета и госдолг в хоть сколько-нибудь приемлемых границах. Но устроит ли дешевая евра Китай? Вот в чем вопрос.

Да, оно конечно, так-то никаких причин для роста евры не видать даже близко. Особенно после сегодняшнего решения ЕЦБ. Но могут быть «китайские нюансы». И еще американские нюансы. Спасут ли евро плохие пейроллы и возрождение надежд на QE-3? Завтра узнаем немного больше ))

Еще один момент. Кросс с австралийцем обновил исторический лоу. Т. е. оззи гипердорог по отношению к евро. Надо это кенгуру и киви? Fuck knows. Может и оттуда придет чего.

Hint на будущее который дали прошедшие дни: никакие резкие движения рынков, вызванные решениями кого-либо в мире, кроме хозяев (США) не будут иметь продолжения. Неделю назад Европа решила, что в доме хозяин она. Прошла неделя и всё вернулось туда же, откуда начало расти. Да кто бы сомневался…

Ну а пока воля любимого деспота явно не выражена — кому чего. Кому евры по текущим нада тот возьмет. А кому и подешевле. Распродажи ж. Скидки. Налетай… Лично мне она вообще и даром не нужна.

PS а DAX по 6600 я таки зашортил :)

поза в ES составлена тоже согласно плану

Оригинал заметки в моём блоге

Рынок ждет действий от ФРС

- 03 июля 2012, 12:19

- |

Регуляторы ФРС усиленно думают, как же поддержать американскую экономику. Отчет понедельника продемонстрировал, что показатели производства упали – впервые за три года. Для Федрезерва это сигнал к действию – по материалам AForex.

Регуляторы ФРС усиленно думают, как же поддержать американскую экономику. Отчет понедельника продемонстрировал, что показатели производства упали – впервые за три года. Для Федрезерва это сигнал к действию – по материалам AForex.20 июня ФЕД понизил прогноз по темпам роста ВВП для американской экономики. В качестве стимулирующей меры была продлена программа «операционного твиста» на сумму $267 млрд по скупке с рынка долгосрочных облигаций и продажи краткосрочных с целью поддержания долгосрочных процентных ставок на низком уровне.

Как полагают аналитики AForex, следующий шаг ФРС – QE3, при котором с рынка будут выкупаться долговые бумаги, производные от ипотечных бумаг.

По оценке Института управления поставками (The Institute for Supply Management), производственный индекс PMI США упал до 49.7 в июне против 53.5 в мае. При этом июньское значение оказалось хуже самых пессимистичных прогнозов пула аналитиков Bloomberg. Для понимания – все, что ниже 50 символизирует сжатие экономики. Заказы, производство, экспорт – июньские показатели упали до 3-летних максимумов.

( Читать дальше )

Если ты все понимаешь, значит, тебе не обо всем говорят

- 29 июня 2012, 23:20

- |

Хочу посоветовать всем посмотреть фильм Аарона Руссо «Америка: От свободы к фашизму». Не хочу никому навязывать свое мнение, каждый сам должен формировать свое. Но для общего развития потратьте время, не пожалеете.

«Дайте мне контроль над денежным запасом страны, и мне не важно, кто создает ее законы»

Майер Ротшильд, банкир

«Если американский народ когда-нибудь позволит банкам контролировать выпуск денег, банки и корпорации, которые вырастут вокруг этого, будут отнимать у людей всю собственность, пока их дети не проснутся бездомными на континенте, который покорили их отцы»

Томас Джефферсон, 3-ий президент США

«Дайте мне контроль над денежным запасом страны, и мне не важно, кто создает ее законы»

Майер Ротшильд, банкир

«Если американский народ когда-нибудь позволит банкам контролировать выпуск денег, банки и корпорации, которые вырастут вокруг этого, будут отнимать у людей всю собственность, пока их дети не проснутся бездомными на континенте, который покорили их отцы»

Томас Джефферсон, 3-ий президент США

ВОТ ЧТО ДВИНУЛО РЫНОК

- 29 июня 2012, 13:48

- |

Председатель Европейского совета Херман Ван Ромпей на пресс-конференции в Европейском Союзе лидеров саммита в четверг в Брюсселе. СИДНЕЙ (MarketWatch) — Европа представит предложение для одного механизма контроля за банковской системой, председатель Европейского совета Херман ван Ромпей заявил журналистам в ночь на пятницу в Брюсселе.

Ван Ромпей заявил, что новое предложение для европейской финансовой системы были сделаны в рамках целого ряда краткосрочных мер, чтобы попытаться стабилизировать рынки, на фоне продолжающегося долгового кризиса охватившего регион.

Европейские банки теперь будут иметь возможность прямого рекапитализации, сказал он, при финансовой помощи, предусмотренных действующим спасения региона фонда — Европейского фонда финансовой стабильности — до нового европейского механизма стабильности становится доступной.

Кредиты будут переведены из EFSF в ESM без изменения трудовой стаж долга, сказал он.

Эндрю Салливан, стратег-аналитик Piper Jaffray, заявил, что одним из самых важных вещей, чтобы выйти из заявления стала новость о том, что правительства, по крайней мере в случае с Испанией, отказались от своих привилегированных кредиторов статус, который означает, что они занимают место наряду с другими кредиторами, а не над ними.

( Читать дальше )

Ван Ромпей заявил, что новое предложение для европейской финансовой системы были сделаны в рамках целого ряда краткосрочных мер, чтобы попытаться стабилизировать рынки, на фоне продолжающегося долгового кризиса охватившего регион.

Европейские банки теперь будут иметь возможность прямого рекапитализации, сказал он, при финансовой помощи, предусмотренных действующим спасения региона фонда — Европейского фонда финансовой стабильности — до нового европейского механизма стабильности становится доступной.

Кредиты будут переведены из EFSF в ESM без изменения трудовой стаж долга, сказал он.

Эндрю Салливан, стратег-аналитик Piper Jaffray, заявил, что одним из самых важных вещей, чтобы выйти из заявления стала новость о том, что правительства, по крайней мере в случае с Испанией, отказались от своих привилегированных кредиторов статус, который означает, что они занимают место наряду с другими кредиторами, а не над ними.

( Читать дальше )

Bank of America и Merrill Lynch: QE3 состоится в сентябре

- 28 июня 2012, 12:24

- |

По прогнозам BoFa и Merrill Lynch, Федрезерв, вероятней всего, проведет третий раунд «количественного смягчения» в сентябре текущего года в качестве меры поддержки экономического роста – по материалам AForex.

По прогнозам BoFa и Merrill Lynch, Федрезерв, вероятней всего, проведет третий раунд «количественного смягчения» в сентябре текущего года в качестве меры поддержки экономического роста – по материалам AForex.Третий раунд скупки активов у банков – QE3 – последнее оружие, оставшееся в арсенале ФРС, которое может хоть как-то удержать экономику США от дефляционного падения и очередного скачка безработицы.

На днях ФРС объявил о продлении действия программы «операционного твиста» на сумму $267 млрд для поддержания низких уровней долгосрочных процентных ставок. В рамках «твиста» (скупки длинного долга и продажи короткого) уже было проинвестировано $400 млрд.

В отличие от «твиста», QE3 увеличивает баланс ФРС. Предположительно, объем сентябрьского «смягчения» составит около $500 млрд – на эту сумму у банков будут выкуплены облигационные инструменты, производные от ипотечных бумаг – так полагают эксперты.

( Читать дальше )

История и Цель создания ФРС США - Частного Банка

- 28 июня 2012, 12:11

- |

Федеральная резервная система, или ФРС, выполняет функции центрального банка Соединенных Штатов. В этой связи она несет ответственность за разработку и реализацию денежно-кредитной политики, банковский надзор, а также предоставление финансовых услуг депозитным институтам и федеральному правительству. Будучи самостоятельным институтом, она не зависит ни от Конгресса США, ни от правительства.

Федеральная резервная система была учреждена Конгрессом США в декабре 1913 года с принятием Акта о Федеральном Резерве (Federal Reserve Act). Основными поборниками этого акта были президент Вудро Вильсон (Woodrow Wilson) и сенатор от Вирджинии Картер Гласс (Carter Glass).Главной целью её создания была защита банковской системы от ослабляющих её регулярных кризисов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал