УралКалий

Уралкалий - акционеры одобрили делистинг с Мосбиржи и выпуск 150 млн "префов"

- 21 декабря 2017, 12:58

- |

Обратиться с заявлением о делистинге акций ПАО «Уралкалий» (государственный регистрационный номер 1-01-00296-А) с ПАО Московская Биржа.

ВОПРОС ПОВЕСТКИ ДНЯ № 3. Об увеличении уставного капитала ПАО «Уралкалий».

Результаты голосования (число голосов, отданных за варианты голосования и % от общего числа голосующих акций, принадлежащих лицам, участвовавшим в общем собрании акционеров):

«За»- 1 469 784 788 (99,6733%); «Против» — 4 178 853 (0,2834%); «Воздержался»- 477 182 (0,0324%).

( Читать дальше )

- комментировать

- 66

- Комментарии ( 0 )

Следящие ордера - РусГидро, Уралкалий (смс-сигналы)

- 20 декабря 2017, 09:52

- |

(Подробности о сигналах и возможности зарабатывать на взрывных американских компаниях смотрите в профиле о Себе)

( Читать дальше )

ФАС разрешила Уралхиму приобрести почти 10% акций Уралкалия

- 18 декабря 2017, 19:29

- |

«Федеральная антимонопольная служба рассмотрела ходатайство AO „ОХК “Уралхим»… о получении предварительного согласия антимонопольного органа на приобретение AO «ОХК „Уралхим“ 9,99999% голосующих акций ПАО „Уралкалий“… что в совокупности с имеющимися составит 29,99999% голосующих акций ПАО „Уралкалий“… ФАС России приняла решение об удовлетворении данного ходатайства»

При этом ФАС предписала Уралхиму при заключении договоров поставки хлоркалия с Уралкалием не создавать дискриминационных условий другим производителям сложных удобрений, а также не менее чем за месяц информировать ФАС о планируемом заключении договоров с Уралкалием.

Прайм

Сбербанк сообщил о переговорах по предоставлению финансирования на выкуп 10% Уралкалия

- 11 декабря 2017, 18:42

- |

«Ведем переговоры. Мы не участвуем пока, потому что сделки пока нет»

ФАС в конце ноября продлила на 2 месяца рассмотрение ходатайства ОХК «УралХим» о покупке 9,99999% акций «Уралкалия». В результате сделки доля «УралХима» в «Уралкалии» вырастет до 29,99999%.

Интерфакс

ФАС продлила на 2 месяца рассмотрение ходатайства о покупке Уралхимом 9,99% Уралкалия

- 27 ноября 2017, 15:29

- |

«По результатам рассмотрения указанного ходатайства ФАС России установлена необходимость его дополнительного рассмотрения.… В связи с необходимостью получения дополнительной информации для принятия решения по результатам рассмотрения ходатайства, ФАС России продлевает срок рассмотрения указанного ходатайства на два месяца»

В начале ноября совет директоров Уралкалия одобрил продажу Уралхиму по рыночной стоимости не более 10% квазиказначейских акций компании, находящихся на балансе «Уралкалий-Технологии». Средства, полученные от продажи пакета, планируется направить на снижение долговой нагрузки Уралкалия.

Прайм

Уралкалий - может увеличить уставный капитал на 75 млн руб.

- 24 ноября 2017, 19:42

- |

Уралкалий может увеличить уставный капитал на 75 млн руб. путем размещения 150 млн привилегированных именных бездокументарных акций.

Внеочередное собрание акционеров пройдет 18 декабря.

Акционерам предлагается принять решение о размещении акций по закрытой подписке номинальной стоимостью 0,5 руб. за акцию, цена размещения будет определена советом директоров компании после госрегистрации выпуска.

К потенциальным приобретателям ценных бумаг относятся владельцы более 10% размещенных обыкновенных акций.Финанз

Какие риски в участии в обратном выкупе у миноритариев Уралкалия и Дикси?

- 23 ноября 2017, 15:40

- |

Уралкалий объявил о выкупе у миноритариев по 135р, сейчас акция стоит 130

Дикси — по 340, сейчас стоит 329

Подскажите какие я несу риски, если хочу купить по рынку и подать на выкуп?

Деньги из воздуха!

- 21 ноября 2017, 02:04

- |

В Нью-Йорке прошли торги дома Christie’s, на которых был установлен новый ценовой рекорд. Картина Леонардо да Винчи «Спаситель мира» ушла с молотка за $450 млн — дороже, чем какое-либо полотно, ранее проданное на аукционах.

«Спаситель мира» — единственное полотно Леонардо да Винчи, находившееся в частных руках. Остальные картины художника хранятся в музеях и общедоступных коллекциях. В 2013 году «Спасителя мира» приобрел российский предприниматель и бывший совладелец «Уралкалия» Дмитрий Рыболовлев. Тогда сумма сделки составила $127,5 млн.

Выручка $322 миллиона, комиссионные издержки $50 миллионов.

Уралкалий выкупит обыкновенные акции по 135,95 руб./акция

- 09 ноября 2017, 11:36

- |

Конец истории «голубой фишки» российского фондового рынка

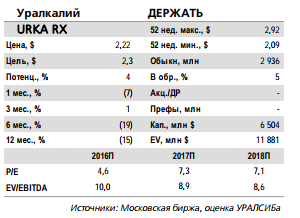

Компания становится непубличной, объявлен делистинг с Московской биржи. Уралкалий, бывший прежде одной из «голубых фишек» российского фондового рынка, становится непубличной компанией. В декабре 2015 г. был проведен делистинг депозитарных расписок с Лондонской биржи, за которым спустя почти два года последовало объявление о планах делистинга и с Московской биржи.

Уралкалий выкупит обыкновенные акции по 135,95 руб./акция. Это станет последним выкупом, объявленным компанией до делистинга акций. Инвесторы, которые могут себе позволить держать неликвидные акции после делистинга, будут вознаграждены высокой доходностью по дивидендам за 2018 г., которая, по нашим оценкам, может составить около 11% (что, впрочем, не является запредельным уровнем на текущем рынке). С другой стороны, для миноритариев сохранение позиции в неликвидных акциях Уралкалия после делистинга сопряжено с риском принудительного выкупа (squeeze out) по низкой цене, поскольку нельзя исключать, что в дальнейшем, в результате ряда сделок, пакет акций, превышающий 95%, будет аккумулирован на одном юрлице.Уралсиб

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал