Трейдинг

Как пришел на биржу / взлеты и падения (дружественный нерезидент)

- 01 декабря 2024, 21:24

- |

Свой путь инвестора начал с прохождения базового курса “...” 6 декабря 2021 года. Во время обучения, составил стратегию долгосрочного инвестора с приобретением акций и облигаций российских компаний, и не смотря ни на что, придерживаться ее ближайшие лет 9 — 10.

Скажу сразу, что-то получалось, что-то нет…

28 декабря 2021 года оформил ДУ по приказу, в “А…”-банк(РБ) с первоначальным взносом 30000 российских рублей. Первым моим приобретением были акции компаний Сбербанк(Сбер), Газпром и Яндекс. Хоть стоимость акций падала, ежемесячные пополнения не прекращал. Но…

Через четыре месяца, как не резиденту РФ, торговля на бирже была приостановлена!

Доходность вложений с момента открытия составила почти -40%(минус!)…

Казалось бы, пора бы уже бросить эту затею и продать остатки и положить свои “белочки” под подушку до лучших времен.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

А как вы определяете лучшую точку входа?

- 01 декабря 2024, 21:02

- |

Что необходимо для поиска правильной точки входа? У каждого на этот вопрос свои ответы и правила.

Сегодня хочу поделиться своими мыслями с вами.

Итак, какие критерии важны для меня:

1. ТВХ должна иметь хороший потенциал роста, и это не 1 к 2 или 1 к 3, а хотябы 1 к 5+++.

2. Максимально возможный короткий стоп.

3. Время входа. Торговать, к примеру EURCHF на азиатской сессии, при расширенном спрэде и непонятными, непрогнозируемыми движениями не имеет смысла. Опять же, даже на той же «Европе» не так много хороших твх, одна-две, не более.

4. Общее время сделки. Что я имею ввиду? Я не вижу смысла держать сделку неделями. Максимальный срок — внутри недели, идеально открытие и закрытие сделки в течение 1 дня, а лучше одной сессии, например, европейской.

Почему так? Я могу найти твх на часовике или дневке, но от этого соотношение риск-прибыль не сильно изменится, все равно это будет 1 к 5++, но отработка займёт недели.

Мне больше нравится подход по правилам сложного процента — процент на процент.

( Читать дальше )

Все что нужно знать об инвестициях, часть 2

- 01 декабря 2024, 19:59

- |

Стратегия изменение доли активов в портфеле.

Все что нужно знать инвестору:

Самый простой способ покупаете пять фондов на примере ВТБ (комиссия покупка/продажа у дочек брокера нулевая):

LQDT — бенчмарк % ликвидность руб.

GOLD — бенчмарк золото

EQMX — бенчмарк индекс Мосбиржи

OBLG — бенчмарк индекс полной доходности российских облигаций

CNYM бенчмарк % ликвидность юань

Текущее распределение % по фондам

LQDT — 65%

GOLD — 20%

EQMX — 5%

OBLG — 5%

CNYM — 5%

В настоящее время нет необходимости в изменение долей фондов.

% доходности за квартал:

LQDT — 4,82%

GOLD — 23%

EQMX — -3,3%

OBLG — -1,38%

CNYM — 27%

Доходность портфеля фондов за квартал 8,8%.

smart-lab.ru/q/portfolio/Andy20/109884/

Пересмотр планирую в конце декабря.

Основные Параметры/тренды:

Геополитические риски

ДКП

Настроения на рынках

Оценка риска слома инфраструктуры рынка

и прочие, которые вы считаете важными.

Где находится грааль нофелетович?

- 01 декабря 2024, 17:33

- |

Когда-то Марк Кархарт доказал, что самые высокодоходные фонды «просто случайно купили моментум».

Что такое моментум? Это средняя доходность за предыдущие 12 месяцев, высчитанная по формуле среднего геометрического. Т.е. просто выбирая акции, которые росли лучше других целый год, фонды смогли на этом заработать больше других! Верится в это с трудом, и все же это как-то работает! Я же человек нетерпеливый, и люблю всё упрощать. Поэтому решил в один портфель покупать просто самые сильные акции прошлой недели, а в другой — покупать самые сильные акции двух последних недель и шортить (чтобы добавить немного драйва) самые слабые акции за те же две недели. Так появились портфели "Моментум 1 неделя" и "Моментум 2 недели".

А к ним я добавил портфель, торгуемый просто по трейдингвьюшному индикатору SuperTrend (который есть в Т-Инвестициях). Подход из разряда «тупой, еще тупее», но оказалось, что и он работает! Это для меня не менее удивительно, но все портфели более чем за год (с 27 октября 2023 года) чувствуют себя лучше, чем индекс Мосбиржи полной доходности MCFTR. Хотя «Моментум 1 неделя» и показывает небольшой минус.

( Читать дальше )

Как пришел на биржу / взлеты и падения / уроки и инсайды

- 01 декабря 2024, 15:40

- |

Всем привет! Пост в рамках конкурса Смартлаб — smart-lab.ru/blog/1086561.php

Начал инвестировать 3 октября 2018 г. – период торговых войн между США и Китаем, тогда это еще влияло на рынок России. Поэтому у нас, как и в мире, была болтанка. Как только я купил акции буквально со следующего дня рынок начал падать. В конце декабря рынок упал на жалкие 9%, и я все продал.

Потом хотел отыграться и купил судьбоносный Полиметалл, а весной 2019 — Полюс. Эти ставки зашли, т.к. золото именно с этого момента начало расти после снижения на протяжении 7 лет. Убытки были отыграны, вышел в профит. Так сформировался мой «Золотой портфель», который есть до сих пор, правда только с Полюсом. С Полиметаллом сами знаете, что произошло.

Понимал, что лудоманю и нужна была стратегия инвестирования. К июлю 2019 она была разработана, и появился портфель «ИИС по стратегии». Стратегия проста как репа, кто давно со мной уже ее знают. Я о ней уже рассказывал на конференции Смартлаб в Казани.

( Читать дальше )

Интересный эффект на фондовом рынке связанный с лонгом или неочевидное очевидное

- 01 декабря 2024, 15:14

- |

Давайте рассмотрим случай когда у нас рынок падает от точки А до точки В.

Потом он растет от точки В до точки С.

На рисунке видно, что падение и рост на 50% происходит за один и тот же промежуток времени t.

Разница между теми трейдерами кто только шортит и только лонгует в плане скорости зарабатывания по данной схеме нет.

Шортист заработает 50% за время t и лонгист заработает 50% за время t.

Моя долгосрочная стратегия инвестиций

- 01 декабря 2024, 14:26

- |

Всем шалом, хочу поделиться своей стратегией инвестиций на следующие 5-7 лет c ежемесячными пополнениями 300-350к.

В общем на этот срок цель накопить как можно больше денег с небольшим риском, с обгоном инфляции и не проиграть индексу Мосбиржи (нет). А далее, если полученный капитал устроит, реинвестировать уже под пассивный доход.

Хочу покаяться, что даже прогрелся на консультацию с инвестиционным советником из реестра ЦБ (!!!), но как я и думал, никакой серебряной пули и тайных знаний ни у кого нет и его виденье примерно совпадало с моим.

Знаю, что в случае долгосрочного инвестирования разумно загружать вплоть до 80% средств в акции и постепенно к концу целевого срока снижать долю акций в сторону низкорискованых активов, но ситуация на нашем рынке и в мире меня пока не радует и я с самого начала решил сразу распределять более защитно.

И подход, что я не разом загружаю котлету и жду, а постепенно буду покупать, сам по себе сглаживает эффект кризисов, тк в моменты просадок я буду покупать больше активов, а на хаях, меньше, от этого график будет практически линейным без резких падений и роста.

( Читать дальше )

Золотой набор цитат Мартынова

- 01 декабря 2024, 13:35

- |

- Саня, не покупай акции по хаям, покупай по лоям! Не бери плеч, Саня! И не смотри на бумажную переоценку!

- Вы вообще, с**а, не забыли как выглядят инвестиции в реальном мире? Ты берешь землю, строишь 2 года завод, потом он еще раскачивается, потом выходит на полку, все это лет на 5 минимум, а люди б**** стоят с протянутой рукой и хотят дивы завтра и побольше🤣

- Откладывать с зарплаты в молодости, это все равно что откладывать секс на старость.

- «Будь жадным, пока остальные боятся» говорил мой дедушка.

- От чтения ваших комментариев, наполненных ядом, у меня аж самооценка падает и возникает ощущение, что я какой-то лузер.

- У шлаков акционеры голодранцы, им все время не хватает капитала.

- Баффет держит нас за лошков, втирая про ненужность диверсификации.

( Читать дальше )

🟡На растерзание! Итоги ноября. Нервным НЕ смотреть!

- 01 декабря 2024, 12:28

- |

🟡

По материалам проекта 🟡Шестнадцатимиллионная претензия на 5-процентную когорту в трейдинге!

🟡

🟡...

( Читать дальше )

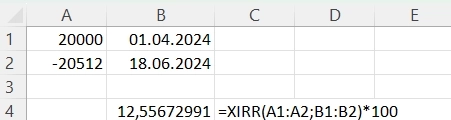

XIRR-функция в Excel

- 01 декабря 2024, 11:32

- |

01.04.2024 было вложено 20 000 руб. 18.06.2024 инвестиции принесли 512 руб. дохода, то есть стоимость активов составила 20 512 руб. Считаем традиционным способом. Сначала срок инвестиций (18.06.2024 — 01.04.2024) = 78. Теперь саму доходность 512 / 20 000 * 100 * 365 / 78 = 11,98%

Теперь считаем по формуле XIRR:

Допускаю, что использую функцию некорректно. Тогда надеюсь, что меня поправят и подскажут что не так.

PS: Пересчитал свою доходность уже на реальных данных. По моим собственным расчетам получаю 19,64%, а с помощью функции XIRR — 21,18%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал