SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Торговая Стратегия

Торговая Стратегия для NZDUSD (видео), адептам форекса

- 17 декабря 2013, 20:21

- |

идеально подойдет ленивцам )

синяя и красная зоны на графике — это временные отметки. то есть привязка по определению зон идет ко времени терминала. название индикатора можно увидеть на видео.

youtu.be/Gt-dLRb1nSQ

- комментировать

- 30 | ★1

- Комментарии ( 4 )

Кому интересно

- 14 декабря 2013, 00:38

- |

Если кому интересно, на нашем сайте начал потихоньку писать «статьи». Ну- буду по честному. Торгую давно и мечт относительно рынка не испытываю(((()))))) Готов общаться. Только заранее — за свое видение рынка заплатил «большую» цену. Во всех смыслах. Так что тем кто думает, что выложу торговые стратегии — нет. Мыслями готов обмениваться, конструктив приветствую и т.д., Вообщем велкам — готов общаться( в первую очередь практиков касается).

Небольшие коментарии по поводу торговли

- 13 декабря 2013, 04:01

- |

У меня/нас есть несколько сетапов которые мы/я торгуем. Все стратегии протестированы — средний WinRate>80%. Среднее время пребывания в сделке колеблется от от 1,5 до 4 дней. Максимальное время пребывания в сделке — 10 дней. Соответственно при входе в опционы — беру максимум «месячные», но, конечно предпочитаю week или следующий week (зависит от сетапа — в некоторых макс время пребывания в сделке ограничивается 3 днями). Отсюда собственно и следует выбор серии опционов, в которые захожу.

Еще один момент — так как исторически протестированная вероятность положительного реализации сделки больше 80% — смотрю WatchLists за предыдущие дни — там иногда очень вкусные вещи получаются))))

Еще один момент — так как исторически протестированная вероятность положительного реализации сделки больше 80% — смотрю WatchLists за предыдущие дни — там иногда очень вкусные вещи получаются))))

меня не радует, то , что вас ЭТО радует (простыня) все трепещущие темы в одном посте.)

- 05 декабря 2013, 14:09

- |

последнее время у меня у самой много синхронизаций встречалось. и буквально на разных ресурсах, в том числе и в скайпе в обсуждении с друзьями всплывали много раз темы схожего характера…

а потом вот этот пост "Блог им. Romas | Меня радует… smart-lab.ru/blog/149753.php ", заставил меня таки высказаться о банальных вещах… авось это кому нибудь да поможет… ну или это выльется в еще более длинную простынку в комментах под этим постом )

итак. для начала, чтобы было боле менее последовательно и менее сумбурно, пройдусь по пунктам того поста Романа. и далее уже продолжу свою мысль несколько в ином русле.

под Романом я буду иметь ввиду совокупность похожих на Романа трейдеров его уровня развития, знаний… и его имя я скорее использую как нарицательное, гипотетический пример обобщенного образа трейдера. Поехали…

Знаете, по рассуждениям, которые еще молодые трейдеры выкладывают в своих постах, можно не заглядывая в его профиль примерно понять, как долго он в сфере торговли. И порой улыбает, когда такие трейдеры спустя пару лет на рынке, начинают думать, что они нашли свой грааль и теперь весь мир у их ног (у каждого это по разному проявляется, у кого в агрессивной манере, а кто-то скромен и ограничивается одним постом с перечислением того, чем он гордится из того, чего он достиг.)

( Читать дальше )

#ProНефть. Новости + ТА

- 08 ноября 2013, 12:08

- |

© Interfax 10:36 08.11.2013

США-ИРАН-САНКЦИИ-ПОДРОБНОСТИ

Вашингтон. 8 ноября. ИНТЕРФАКС — Власти США могут рассмотреть возможность снятия наиболее жестких санкций против Ирана лишь на самых последних этапах решения иранской ядерной проблемы, пишет газета «Вашингтон пост».

«Американские чиновники отмечают, что наиболее серьезные санкции, которые касаются иранского банковского сектора и экспорта иранской нефти, можно будет отменить только на финальном этапе урегулирования проблемы», - говорится в статье.

Ранее президент США Барак Обама заявил, что может пойти на некоторое смягчение экономических санкций против Ирана в ответ на шаги в области его ядерной программы. При этом он отметил, что смягчение будет «незначительным», а сама структура санкций останется неизменной, и США «всегда смогут дать задний ход», если Иран не пойдет на соглашение с мировым сообществом по своей ядерной программе.

( Читать дальше )

США-ИРАН-САНКЦИИ-ПОДРОБНОСТИ

Вашингтон. 8 ноября. ИНТЕРФАКС — Власти США могут рассмотреть возможность снятия наиболее жестких санкций против Ирана лишь на самых последних этапах решения иранской ядерной проблемы, пишет газета «Вашингтон пост».

«Американские чиновники отмечают, что наиболее серьезные санкции, которые касаются иранского банковского сектора и экспорта иранской нефти, можно будет отменить только на финальном этапе урегулирования проблемы», - говорится в статье.

Ранее президент США Барак Обама заявил, что может пойти на некоторое смягчение экономических санкций против Ирана в ответ на шаги в области его ядерной программы. При этом он отметил, что смягчение будет «незначительным», а сама структура санкций останется неизменной, и США «всегда смогут дать задний ход», если Иран не пойдет на соглашение с мировым сообществом по своей ядерной программе.

( Читать дальше )

Westpac: Торговая стратегия в EUR/USD

- 12 сентября 2013, 14:26

- |

Westpac: Торговая стратегия в EUR/USD

«Циклы опережающей динамики экономических данных США или еврозоны обычно длятся 2-4 месяца, и это может стать драйвером для торговли в заключительную часть года», — говорится в обзоре Westpac.

Аналитики Westpac ожидают «начала прорывного импульса в данных США», поскольку, по их словам, подобная тенденция характерна для осенне-зимнего сезона, и это станет катализатором для укрепления американской валюты против евро.

( Читать дальше )

«Циклы опережающей динамики экономических данных США или еврозоны обычно длятся 2-4 месяца, и это может стать драйвером для торговли в заключительную часть года», — говорится в обзоре Westpac.

Аналитики Westpac ожидают «начала прорывного импульса в данных США», поскольку, по их словам, подобная тенденция характерна для осенне-зимнего сезона, и это станет катализатором для укрепления американской валюты против евро.

( Читать дальше )

Доходная стратегия.

- 27 августа 2013, 09:35

- |

Объявление.

Команда опытных трейдеров-инвесторов объявляет новый набор в группы « Начинающий Трейдер» и «Начинающий Инвестор»

По программе «Начинающий Трейдер» :

- ознакомление и обучение работе на рынке Forex,

- ознакомление и обучение работе с программой MetaTrader 4,

- ознакомление и ввод в Технический и Фундаментальный Анализ,

- предоставление торговой стратегии «По Тренду» с месячной

доходностью 20-50%, с подготовкой работы на ней,

- предоставление дальнейшей работы по данному направлению.

По программе «Начинающий Инвестор»:

- ознакомление и обучение, что такое инвестирование,

- виды инвестирования,

- ознакомление и обучение работе с HYIPами,

( Читать дальше )

Команда опытных трейдеров-инвесторов объявляет новый набор в группы « Начинающий Трейдер» и «Начинающий Инвестор»

По программе «Начинающий Трейдер» :

- ознакомление и обучение работе на рынке Forex,

- ознакомление и обучение работе с программой MetaTrader 4,

- ознакомление и ввод в Технический и Фундаментальный Анализ,

- предоставление торговой стратегии «По Тренду» с месячной

доходностью 20-50%, с подготовкой работы на ней,

- предоставление дальнейшей работы по данному направлению.

По программе «Начинающий Инвестор»:

- ознакомление и обучение, что такое инвестирование,

- виды инвестирования,

- ознакомление и обучение работе с HYIPами,

( Читать дальше )

Подведем итог прошедшей недели для моего проекта Denoy System

- 11 августа 2013, 20:22

- |

За прошедшую неделю было заработано 3,22 % прибыли. Большинство сделок были от шорта. Почти полностью отбита последняя убыточная сделка, которую я совершил по ошибке.

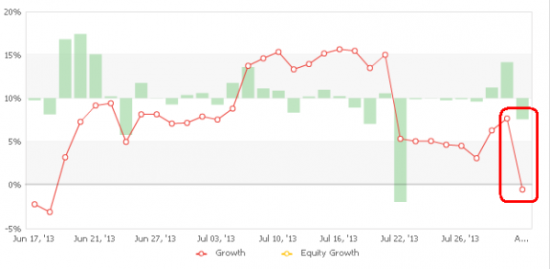

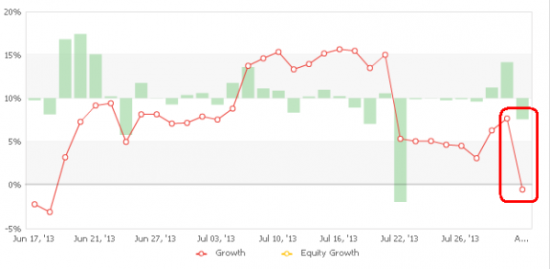

В торговле используются инструменты срочного рынка: фьючерс на индекс РТС и фьючерс на акции сбербанка. Вот так выглядит кривая капитала с первого для (май 2013) торговли по моей новой торговой системе, которую я назвал Denoy System:

( Читать дальше )

В торговле используются инструменты срочного рынка: фьючерс на индекс РТС и фьючерс на акции сбербанка. Вот так выглядит кривая капитала с первого для (май 2013) торговли по моей новой торговой системе, которую я назвал Denoy System:

( Читать дальше )

Трейды за 30.07.2013

- 01 августа 2013, 01:04

- |

Первая акция, это MOS — Paul Massoud советовал инвесторам покупать(конечно это просто аналитик одной из крупнейших фирм но все же.) Да и плюс к тому же должен был произойти откуп большого падения.

HLF — было заявление о том что в след. квартале план выкупа может быть увеличен на 50млн., Так же увереность инвесторам предало то что за год уже 3 раза EPS был повышен.

( Читать дальше )

HLF — было заявление о том что в след. квартале план выкупа может быть увеличен на 50млн., Так же увереность инвесторам предало то что за год уже 3 раза EPS был повышен.

( Читать дальше )

ИСТИНА

- 19 июля 2013, 12:25

- |

Торговля на современных рынках акций (stocks), валют (forex), бондов, фьючерсов (futures), товаров или производных инструментов опасна вероятностью неконтролируемых убытков. Будьте внимательны и осторожны при работе на финансовых рынках. Пожалуйста, не торгуйте на реальных счетах, если Вы не уверены в свой стратегии и тактике.

_________________________________________

www.lasttrade.ru

_________________________________________

www.lasttrade.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал