Торговая Система

Орлянка в трейдинге или вероятности в сделках.

- 03 декабря 2014, 12:45

- |

Многие играли в Орлянку или хотя-бы слышали об этой игре.

Орел или решка, что выпадет?

Орлянка в трейдинге

Можно ли выиграть на бирже играя в подобную игру? Почему новички проигрывают?

Помогает ли математика и теория вероятности в трейдинге?

Суть игры Орлянка, простая: подкидываем обычную монетку и смотрим какой стороной она упала. Если орлом, то выигрывает первый игрок, если решкой, то второй.

Вероятность того, что монетка упадет на любую сторону (либо орел, либо решка) равна практически 100% (99.999...%). Есть еще совсем небольшая вероятность, что монетка встанет на гурт (на ребро). В этом случае исход броска можно рассматривать как ничья. Вероятность того, что выпадет какая либо конкретная сторона, очень близка к 50%. Обычно её и принимают за 50%, пренебрегая исходом выпадения гурта.

Итак, если два игрока будут спорить на 1 рубль при каждом броске монетки и будут играть очень долго (несколько часов, а лучше дней или недель), то в результате, вероятнее всего, они останутся при своих деньгах. Либо у одного игрока окажется совсем незначительный перевес. Это нормальное вероятностное распределение.

( Читать дальше )

- комментировать

- 643 | ★2

- Комментарии ( 0 )

Как я зарабатываю на бирже. Моя торговая система. Часть 2

- 01 декабря 2014, 13:45

- |

В предыдущем посте (см.: smart-lab.ru/blog/217948.php) были сформулированы 6 принципов, на которых основана моя торговая система. Назовем их базовыми принципами.

Для построения торговой системы мне пришлось учесть особенности моих стиля жизни и, скажем, нервной системы. Назовем их индивидуальными особенностями. А именно:

1. Время для меня является самоценным ресурсом. Поэтому система должна строиться, исходя из того, что я не желаю весь день и вечер торчать возле монитора. Торговля должна отнимать не более 40 минут в день.

2. Система должна противостоять излишней самоуверенности в попытках предсказать направления движений цен акций, а также будущих уровней цен.

3. Система должна нейтрализовать мою жадность. Пресечь попытки торговать с плечом, дожидаться дна (или пика) падения (роста) для совершения сделки при резких движениях цены.

( Читать дальше )

Помогите нубу.

- 30 ноября 2014, 16:13

- |

Я начинающий трейдер, хотя слово «нуб» больше подойдет. С весны (когда я и пришел на рынок) слил чуть больше четверти депо. Деньги эти потратил на то, чтоб чуточку начать понимать рынок. Обязан своему другу тем, что до сих пор не слился, так как он приучил меня работать только от стопов и вести риск и манимэнеджмент. Сейчас на повестке дня заставить себя вести журнал сделок, описывать каждую сделку и её результат, создать торговую систему. С журналом все понятно. Вопрос следующий: с чего начать построение системы? Сейчас торгую треугольники и клины в основном, а так же пробой/отбой от уровней фибо, либо уровней с истории, где цена разворачивалась например, но есть и откровенные говнотрейды, когда основанием для входа/выхода в позицию являются эмоции. Это я описал интрадей торговлю на фортсе. Именно на фортсе и идет минус. Среднесрочно торгую акции еще. Пока работаю только от лонга, со стопами по 4х часовым и дневным графикам. В акциях больше упор делаю на фундаментальный анализ. В акциях пока все ровно. Даже в плюс выберусь наверно скоро. Портфель долгосрочный немного тянет в минус из-за Сбера, который покупаю каждый месяц первого числа. Продавать буду лет через 15-20. Буду признателен, если опытные трейдеры дадут советы/наставления и поделятся размышлениями по созданию торговой системы. П.С. Все что сам выдумываю, стараюсь тестировать в тслабе, если могу описать алгоритм этой системы.

вопрос к тем, кто торгует фРТС.

- 29 ноября 2014, 16:57

- |

Торговая система Ренко (профитная, надежная, подходит для всех рынков)

- 29 ноября 2014, 02:44

- |

ТС легко встраивается в любую торговую стратегию на любой торговой бирже.

Для тех, кто считает «гениальное — все просто» Профит в 70% случаев. Убытки сразу резать.

Торговать от главных уровней по price action.

Торговать можно на любых ТФ.

Самое главное ищите главные моменты перелома ситуации и сразу входите, как появляется зеленный квадрат.

Если все грамотно делать, то пойдете вверх.

Самый прикол в том что нет привязке по времени.

Вот простой пример руб/бакс:

( Читать дальше )

Физкультпривет

- 26 ноября 2014, 22:36

- |

Е.П.Ильин Психология спорта

Как я зарабатываю на бирже. Моя торговая система. Часть 1

- 24 ноября 2014, 14:28

- |

Эти принцыпы следующие:

1. В историческом разрезе общественное богатство растет, кроме случаев революции, войны, террактов, стихийных бедствий, эпидемий.

2. Рынок акций по большому счету отражает с некоторым опережением состояние экономики, биржевые индексы отражают состояние рынка акций.

3. Для каждой акции в портфеле возможные потери капитализации в абсолютных единицах ограничены (нулем), а возможный рост неограничен.

4. В каждый момент времени цена акции может пойти как вверх, так и вниз, но исходя из принципов, перечисленных выше, скорее вверх, чем вниз.

5. При росте (или снижении) цены на величину более 23% вероятность продолжения роста (или снижения) выше, чем вероятность смены тренда.

( Читать дальше )

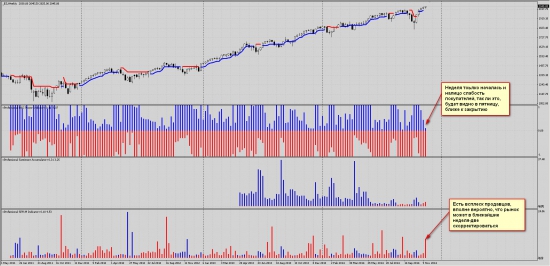

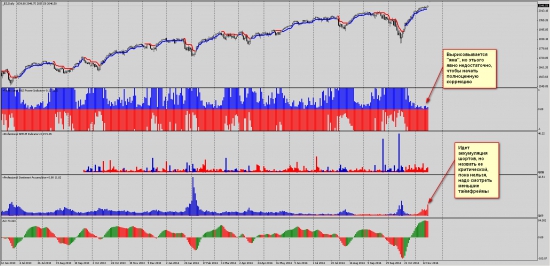

Торговые рекомендации и анализ сантимента по РТС,EURUSD,SI, GOLD, SnP500, Brent, Роснефть

- 18 ноября 2014, 20:13

- |

W1:

D1:

D1:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал