Теория

Психология против доходов

- 12 февраля 2016, 15:30

- |

Сумма валютного счета 40 тыс. $ (около 3, 2 млн. рублей) и рублевый счет в 400 тысяч. Казалось бы, основное направление инвестиционных забот — это 3 миллиона ?!.

Однако это не так...

Необычность ситуации проясняется функцией полезности Бернулли, смысл которой в снижающейся « полезности » капитала с его ростом.

Так при росте капитала с 1 до 10 (переменная Х), функция полезности ( Y ) описывается равенством Y = 40.163 ln ( X ) + 6,5368; R2 = 0,9927.

Интересно, что недавние блоги зависимости курса рубля от нефти, описывают эту связь уравнением именно этого вида.

Однако, интересы теории на этом не заканчиваются. Дело в том, что снижающаяся полезность роста капитала, концентрирует психологию на уход от рисков.

То есть более актуальным становиться не наращивание счета в 3.2 млн., а его удержание.

Так эффект удовлетворения, просит адекватного роста сумм и в 3 млн. и в 400 тысяч, например на равные — 10%.

При этом очевидно, что психологически сделать 300 и 40 тысяч (10% от сумм основного и рублевого счета) задачи – разные.

( Читать дальше )

Подскажите подкаст или видеоканал где можно слушать аналитические заметки/рассуждения о рынке

- 10 февраля 2016, 11:29

- |

Об изменении цены в пределах канала регрессии

- 06 февраля 2016, 20:13

- |

Построен регрессионный канал по 35-ти точкам ( часам, дням др. ).

Есть ли основание утверждать, что в пределах верхней и нижней границы в определенной точке канала, цена распределяется по закону нормального распределения ?!.

Так если блуждание случайно, то именно такое утверждение вроде бы имеет право быть?!

Да наличие тренда, будет смещать вершину, но как бы законы жанра говорят в пользу Гаусса ?!

Казалось бы горизонтальные объемы должны играть на эту идею, однако, к примеру, ни 30-ти минутный, ни часовой Брент, на интервале 20-го января — 05 февраля этого года этого не показывают...?!

С другой стороны, вообще с какой стороны показатель объемов, может служить индикатором, как это зачастую рекомендуют, ценовым уровням,

ведь если бы зависимость цены от объемов имела бы место быть, объемы были бы прямым индикатором ценовых движений. Пользуются же ими преимущественно лишь как «топливом ценовых движений » .

Так вот, суть вопроса:

«Есть ли основание утверждать, что в пределах верхней и нижней границы в определенной точке канала, цена распределяется по закону нормального распределения ?!.»

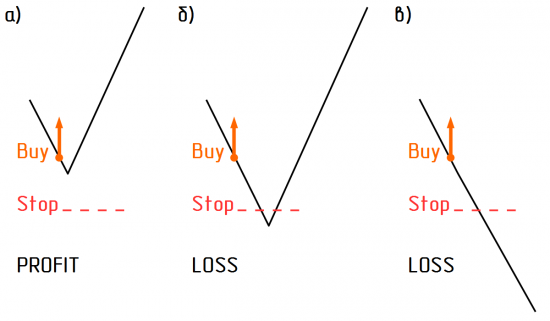

Логико-графическое доказательство полезности терпения и усидчивости для трейдинга (с приложением грааля)

- 03 февраля 2016, 17:10

- |

а) Цена идет в сторону вашей позиции.

б) Цена выносит ваш стоп и идет в сторону вашей позиции.

в) Цена идет против вас.

Т.о. мы получаем вероятность выигрыша 1:3, а вероятность потери 2:3. Ситуация явно проигрышная, наглядное объяснение, почему все сливают.

Решение: Терпение. Система дает сигнал на вход- подождите еще. Поставьте лимитный ордер на самый безумно выгодный уровень. Цена подходит к уровню ваших самых смелых ожиданий? Передвиньте ордер еще на несколько пунктов. Беспокоитесь, что

( Читать дальше )

[НЕ РЕШЕНО] Что такое уровень? Из-за чего он образуется? Есть ли на любой ЦБ? В чем его природа?

- 29 января 2016, 09:54

- |

О прогнозировании временных рядов

- 27 января 2016, 10:32

- |

Как учат классики, рациональной основой прогнозирования, является – априорная вероятность, например цены.

Стратегия « регрессия к среднему » в качестве такого априорного значения определяет среднее значение временного ряда, однако, его продолжительность не устанавливает.

В одной из статей по этому вопросу Тайлер Чессман http://www.osp.ru/win2000/2013/10/13037710/ отмечает

« Работая с временным рядом, история которого уходит далеко в прошлое, вы можете захотеть включить в модель все исторические данные. Однако подчас дополнительная история не повышает точность прогнозирования. Давние данные могут даже исказить прогноз, если условия в прошлом существенно отличаются от условий в настоящем...

Мне не попадалась какая-то особая формула или практический метод, которые подсказали бы, какое количество исторических данных необходимо включить...».

Учитывая, что Чессман, не математик, какова практика решения этого вопроса более обоснованным образом...?!

Занятия любовью минус частота ссор ( статистическая формула успешного брака )

- 03 января 2016, 14:03

- |

Непроходящее с годами желание найти Грааль, а возможно и просто интерес к занятиям толкает меня на постоянное чтение « умных » книг, значительно расширяющих горизонты жизненных и профессиональных практик.

В числе одной из таких « настольных » книг в ушедшем 2015 году была монография Даниеэля Канемана « Думай медленно… решай быстро ». Многое из этой книги, как я писал ранее, значительно изменили мои представления, а также методы и средства игры на фондовом рынке.

Этот текст, лишь продолжает конспекты чтений в наступившем 2016 году.

«… финансовые аналитики во время работы задействуют умения высшего уровня. Они сверяются с экономическими данными и прогнозами, изучают декларации о доходах и балансовые ведомости, оценивают качества руководителей фирм и их конкурентов. Все это – серьезный труд, требующий обширной подготовки, и люди, им занятые, параллельно приобретают значимый опыт применения своих умений. К несчастью, умения оценивать бизнес-перспективы фирмы недостаточно для успешного инвестирования, где главный вопрос состоит в том, заключена ли в стоимости акций информация о состоянии фирмы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал