Тенденции

Рынкам нужно осмотреться после эмоционального снижения

- 12 февраля 2018, 13:33

- |

Уходящая неделя была в первую очередь знаменательна резким падением фондового рынка, которому не смогли воспрепятствовать песни Трампа о его успехах по росту ВВП США и падении уровня безработицы. Снижение рынка превысило 10%. Напомним, что по рыночной классификации, если снижение меньше чем на 10%, то его называют небольшим препятствием (pullback), если снижение находится в пределах на 10% — 20% то это называется коррекцией (correction), а если уходит на 20% и ниже, то это уже медвежий рынок (bear market). Так вот, на этой неделе американский фондовый рынок вошел в коррекцию, поскольку падение от пика превысило 10%. Но самое пугающее было в темпах провала цен. СМИ нагнетали обстановку сообщениями о рекордных дневных снижениях индексов.

Понятно, что основная причина падения это планы мировых Центробанков по постепенному сворачиванию длительного периода стимулирований. Рынок показал направление и возможные темпы движения при сокращении денежной ликвидности. Но, несмотря на произошедшее впечатляющее снижение фондового рынка, представители ФРС пока сохраняли видимость полного спокойствия. Члены ФРС на прошлой неделе отметили, что текущая коррекция на фондовом рынке США не повлияет на рост экономики США и прогнозы ФРС. Более того, член Комитета по открытым рынкам Дадли напомнил, что три повышения ставки в этом году являются базовым вариантом, а для изменения прогноза на 4 повышения ставки в этом году необходимо изменение прогнозов ФРС, например, в отношении пересмотра вверх перспектив роста экономики США. Но, понятно, что если падение фондового рынка со временем будет более сильным и длительным, то все даже наигранное спокойствие членов ФРС улетучится. Снижение рынка (кроме чисто финансового потрясения) может привести к снижению потребления, а значит к замедлению темпов роста экономики. А это уже потребует коррекции планов ФРС по темпам нормализации монетарной политики.

( Читать дальше )

- комментировать

- 6

- Комментарии ( 4 )

Ожидание локальной слабости нефти и рубля

- 29 января 2018, 13:48

- |

В мире растут ожидания сильных перемен. Причем перемен кардинальных и тревожных. И многие из них будут происходить уже в текущем году. (Чего стоит только ожидание публикации «Кремлевского доклада» в США). Интересно будет и на рынках, а иногда до степени «не дай вам бог жить в эпоху перемен».

Но даже если оставаться в рамках только коротких горизонтов, то и тут можно обратить внимание на ожидаемые интересные повороты. Во-первых, в фокусе внимания остается продолжавшаяся до последних дней слабость доллара. Эта слабость подпитывается ожиданиями массированных инфраструктурных проектов в США, реальными потоками капитала, а так же и возможными не афишируемыми действиями Казначейства и феда. (Кто там еще в условиях отсутствия аудита до конца верит в реальность сокращения балансов ФРС?) На прошлой неделе Секретарь казначейства США Мнучин на вопрос о слабости доллара заявил, что он не обеспокоен текущим падением доллара, т.к. это благоприятно для торговли США, в частности для роста экспорта. Указанные заявления вызвали резкую реакцию руководства ЕЦБ, поскольку согласно существующим договоренностям внутри семерки (да и двадцатки) подобные высказывания были недопустимыми от руководителей финансового блока. Но мир находится на пороге торговых и финансовых войн, а на войне действуют другие правила. Так что будем привыкать.

( Читать дальше )

В ожидании ключевых решений от ОПЕК+

- 27 ноября 2017, 13:25

- |

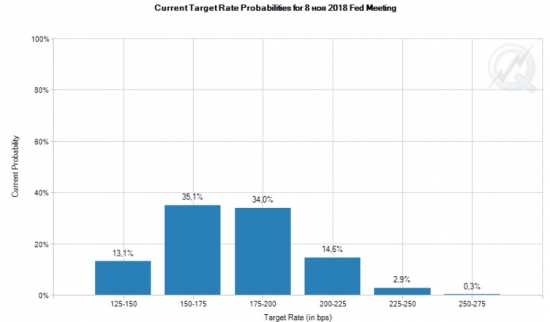

Повышение ставки на заседании ФРС 13 декабря остается практически предрешенным (92,8%). А вот насчет дальнейшего ее движения расхождения во мнениях нарастают. Наиболее вероятным рынок полагает только лишь еще одно повышение ставки за предстоящий год. Есть прогнозы о 2, 3 и даже четырех повышениях, но наряду с этим остается весьма существенная вероятность того, что после ноября 2018 года ставка останется на уровнях 1,25-1,5%, возникших после декабрьского повышения. Определенности в ожиданиях курсов монетарной политики главного регулятора будет добавляться после того как в начале следующего года заседания Комитета по открытым рынкам начнут проводиться уже новым руководителем ФРС. Пока ожидания в связи со сменой начальства в ФРС смещаются в голубиную сторону, в соответствии с которыми происходит ослабление доллара на валютных рынках.

Согласно вышедшему протоколу предыдущего заседания Фед, многие члены ФРС считают, что экономика США стабильно растет, влияние ураганов будет временным и не повлияет на среднесрочный тренд; рынок труда достиг полной занятости или выше и ожидают продолжения роста в ближайшие месяцы. Большинство членов ФРС ожидает роста инфляции в среднесрочной перспективе на фоне роста рынка труда; при этом многие члены Комитета считают, что замедление роста инфляции происходит по причине временных факторов.

( Читать дальше )

Тенденции. Постдивидендное затишье

- 24 июля 2017, 13:44

- |

Прошедшее на прошлой неделе заседание ЕЦБ (вопреки некоторым опасениям) прошло без крутых поворотов и изменений ориентиров. Марио Драги вообще заявил, что члены ЕЦБ не обсуждали сворачивание программы QE и не поручали комитету рассмотреть варианты сокращения стимулов после истечения текущей программы в декабре. Более того чувствовался нарочито голубиный настрой Драги.

На текущей неделе основное внимание рынков переключится на США, где состоится заседание ФРС. Но это будет «рядовое» заседание (без экономических прогнозов и последующей пресс-конференции главы ФРС). Участники рынка расценивают, что с вероятностью близкой к 100% ставка на этом заседании будет сохранена в прежнем диапазоне 1-1,25%. Основное внимание инвесторов будет направлено на текст сопроводительного заявления по поводу изменения инфляционных ожиданий, а также указателей на сроки начала нормализации баланса регулятора. Хотя вопрос о предстоящем будущем сокращении баланса представляется предрешенным, но, скорей всего, конкретизация и озвучивание планов по нормализации балансов ФРС будет происходить не ранее осени.

( Читать дальше )

Пик отчетности и дивидендных выплат на вершине лета

- 17 июля 2017, 14:02

- |

Наступающая неделя будет интересна для рынков целым рядом событий, среди которых можно выделить сезон квартальной отчетности по итогам 2 квартала. Из состава компаний, входящих в состав индекса S&P 500 отчеты опубликуют несколько десятков компаний Johnson & Johnson, CSX, Qualcomm, Microsoft и Honeywell. Отчетность опубликуют Bank of America, Morgan Stanley и Goldman Sachs. Результаты выходящего в зенит сезона отчетности будут влиять на настроения глобальных рынков. Из макроэкономических событий недели в первую очередь стоит выделить вышедшие с утра показатели самочувствия экономики Китая. Как выяснилось, экономика КНР во II квартале выросла на 6,9%, тем самым сохранив величину годового роста выше прогнозов (6,8%). Теперь у Китая есть значительный запас прочности и возможного ослабления показателей во второй половине года для того чтобы удержать планку в 6,5%, установленных ранее целей годового роста. От Японии на неделе (в четверг) ждем оглашения Банком Японии решения по монетарной политике, а также квартального прогноза.

( Читать дальше )

Пост дивидендные гепы вместе со слабой нефтью будут тянуть рынок вниз

- 10 июля 2017, 14:01

- |

Новостным мейджором недели стал саммит G-20. Вышедшие протоколы заседания ФРС и ЕЦБ, уверенно сильный отчет по рынку труда в США, а так же ряд других интересных новостей стушевались перед главным событием. На саммите обсудили вопросы экологии, свободы торговли, борьбы с офшорами, кибербезопасности и борьбы с терроризмом. Особый интерес представляла состоявшаяся на полях саммита встреча Пунина с Трампом. Как на показатель налаживания контакта указывают на продолжительность встречи. Хотя реальных прорывов в улучшении отношений с США эта встреча не могла принести, но есть надежды, что потенциально со временем она поможет создать условия для последующего сближения позиций. Разочаровывает то, что не были назначены даты следующей встречи между лидерами стран. Но в пределах реального сам факт ее проведения и ее продолжительность выглядят конструктивно и даже впечатляюще. Теперь важным будет следить за тем, как после саммита будут изменяться оценки перспектив взаимоотношений США и России.

( Читать дальше )

Тенденции. Полеты валютных пар даже в отсутствие настоящих валютных войн

- 03 июля 2017, 14:53

- |

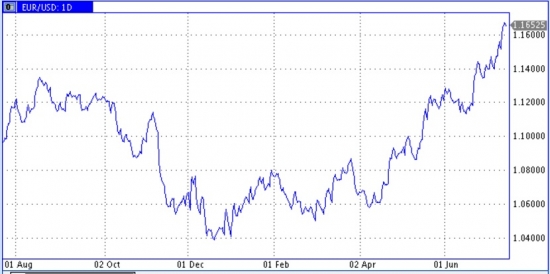

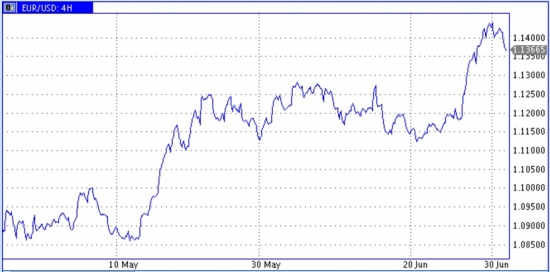

Прошедшая неделя принесла на рынки много волнений. Были отмечены значительные изменения цены нефти, курсов валют. Следует особо отметить рост европейской валюты после заявлений главы ЕЦБ Марио Драги на форуме ЕЦБ, о взятии курса на сворачивание стимулов. Евро показало рост до 1,14 за доллар. Способствовало ослаблению доллара и то, что Трамп был вынужден отменить голосование по реформе здравоохранения по причине нехватки голосов. Дата нового голосования будет назначена после 4 июля. Отсутствие ратификации реформы здравоохранения также способствовало снижению доллара, поскольку без нее рынок не видит перспектив принятия фискальных стимулов Трампа.

Но предстоящая неделя обещает быть даже более интересной. В первую очередь как с точки зрения возможных краткосрочных движений валютных пар, так и более среднесрочных изменений в геополитических раскладах. В центре внимания будет саммит G20 в Гамбурге 6-7 июля. Перед саммитом Германия и США сверяют свои часы, а визит СИ в Россию призван подкорректировать совместные подходы между Россией и Китаем. Отправленные 2 июня Китаем истребители и корабли навстречу эсминцу США в Южно-Китайском море свидетельствуют о том, что Китай не намерен легко уступать давлению со стороны США в вопросах геополитики. Фактические заградительные пошлины на некоторые товары из Китая могут стать причиной более жесткой позиций Китая и в торговых взаимоотношениях. Готовящиеся администрацией Трампа повышение экспортных пошлин и другие меры по защите американского рынка в торговых соглашениях будут находить отпор как со стороны Китая, так и со стороны Германии. Озвученная недавно позиция ЕЦБ по сворачиванию стимулов, возможно, была призвана поднять евро и тем самым хоть немного смягчить торговые противоречия между США и Европой.

( Читать дальше )

Волнения прошедшей недели позади. Продолжим осторожные покупки?

- 19 июня 2017, 13:24

- |

Прошедшие дни были для рынка богатыми на события первостепенной важности. В первую очередь речь идет о прошедшем заседании ФРС США. Регулятор повысил на 0,25% ставку по федеральным фондам, и теперь она находится в диапазоне 1-1,25%. Так что повышение ставки уже было в рыночных ценах. Регулятор не стал откладывать повышение ставки в связи с некоторым снижением инфляции, вызванным, по их мнению, разовыми факторами. В ФРС опасаются, что низкий уровень безработицы, которая приближается к полной занятости, будет провоцировать рост инфляции и предпочитают в вопросе повышения ставки действовать на опережение. Да и возможные стимулирующие меры со стороны новой администрации тоже оправдывают превентивные шаги. Однако на рынок повышение ставки от ФРС большого влияния не оказало – такого шага рынки ожидали почти со 100% вероятностью.

Зато неожиданностью стали решения ФРС о предстоящем снижении баланса. Процесс будет начат с того, что на часть погашаемых денег не будет реинвестироваться в новые ГКО. Начнут с ежемесячных сокращений покупок ГКО США в размере 6 млрд. долларов и ипотечных ценных бумаг в размере 4 млрд. долларов, каждый квартал сумма будет увеличиваться до тех пор, пока не достигнет максимума 30 млрд. и 20 млрд. долларов соответственно. В результате планируемых действий баланс ФРС будет значительно сокращен по сравнению с текущим уровнем, но останется выше, чем был до финансового кризиса. По словам главы ФРС сокращение баланса начнется «относительно скоро». (Член Комитета по открытым рынкам Кашкари проговорился позднее, что сокращение баланса, вероятно, начнется в октябре-ноябре). Йеллен полагает, что планируемый темп сокращения баланса скромный, не должен оказать влияния на рынки. Если же влияние будет сильным, то план сокращений будет пересмотрен. Между тем фондовый рынок США пока без должного ажиотажи принял известия о скором начале сокращения баланса ФРС и широкий индекс S&P 500 продолжает консолидироваться вблизи максимальных отметок. Что касается ожиданий динамики ставки, то, по мнению большинства, во второй половине года ФРС будет скорей воздерживаться от дальнейшего повышения ставки. Так, более половины игроков рынка полагают, что ставка будет сохранена на текущем уровне даже после последнего в текущем году заседания ФРС 13 декабря.

( Читать дальше )

Джон Мерфи. Тенденция. В чем он был не точен?

- 17 марта 2017, 18:38

- |

Цитаты взяты из книг Джона Мерфи «Технический анализ фьючерских рынков».

стр.54В самых общих чертах, тренд или тенденция- это направление, в котором движется рынок. Но для нашей дальнейшей работы такое определение будет слишком обобщенным.Прежде всего, в реальной жизни ни один рынок не движется в каком-либо направлении строго по прямой. Динамика рынка представляет собой серию зигзагов, которые напоминают череду волн: то подъем, то падение, то подъем, то падение. Именно направление динамики этих подъемов и падений и образует тенденцию рынка.

стр.54Направление динамики этих пиков и спадов- по восходящей, по нисходящей или по горизонтали- говорит нам о характере рыночной тенденции. Поэтому, если каждый последующий пик и спад выше предыдущуго, это восходящая тенденция.

Соответственно, если каждый последующий пик и спад ниже предыдущуго, перед нами нисходящая тенденция. Если же пики и спады находятся на одном и том же уровне, перед нами горизонтальная тенденция.

( Читать дальше )

Тенденции от Чарльза Доу

- 12 марта 2017, 18:10

- |

Взято из книга Джона Мерфи, «Технический анализ фьючерских рынков», Глава 2, теория Доу, стр.30

2.На рынке существуют три типа Тенденций.Определение Тенденции, которое дает

Доу, выглядит следующим образом: при Восходящей Тенденции каждая последующая Вершина и каждая последующая Впадина выше предыдущей. Другими словами, у бычьей Тенденции должен быть абрис* кривой с последовательно возрастающими Вершинами и Впадинами. Соответственно, при Нисходящей Тенденции каждый последующая Вершина и Впадина будет ниже, чем предыдущая.

2.1 Категории Тенденций

Доу выделял три категории Тенденций: первичную, вторичную и малую.

Наибольшее значение он придавал именно первичной, или основной Тенденции, которая длится более года, а иногда и несколько лет. Доу полагал, что большинство инвесторов на фондовом рынке принимают в расчет именно основное направление движения рынка. Он сравнивал три категории тенденций с приливом, волнами и рябью на море.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал