ТРЕЙДИНГ

Вечерний анализ рынка 16 декабря. Пробили 2760! Идем выше? кто КУКЛ в рынке? Что с рублем? Газ!

- 16 декабря 2025, 18:41

- |

или на других платформах:

📱 Ютуб www.youtube.com/watch?v=dwp_RIEER4Y

📱 ВК vkvideo.ru/video-221504876_456240113

📱 Рутуб rutube.ru/video/0dec9b8acc585c3123519ebd4db61aa2/

📱 Дзен dzen.ru/bogdanoffinvest

00:00 — Логика рынка

18:18 — S&P500, Nasdaq, Hang seng

18:52 — RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС)

20:42 — Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив.

22:09 — Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля.

22:24 — Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти

24:00 — DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото

24:36 — TLT, Биткойн, Apple, Tesla, Китайские акции

25:34 — Итоги по рынку акций

26:35 — ALRS, UNAC, X5

- комментировать

- 319

- Комментарии ( 0 )

❔Откуда на рынке взялись “быки” и “медведи”?

- 16 декабря 2025, 17:28

- |

«Минутка истории»

«Минутка истории»Когда только начинаешь разбираться в фондовом рынке, эти термины звучат немного странно. Быки? Медведи? Что это вообще за зоопарк такой? Но если разобраться — за ними стоит целая история и даже немного философии

Считается, что термины появились в Лондоне в XVII–XVIII веках — в эпоху первых бирж, кофеен и толп спекулянтов, которые обсуждали акции Ост-Индской компании. Медведями тогда называли тех, кто продавал то, чего у них ещё не было — по сути, ранние шортисты.

Фраза звучала так:

“Don’t sell the bear’s skin before you’ve caught the bear.”

(Не продавай шкуру медведя, пока не поймал его).

Так и закрепилось: “медведи” — те, кто играет на понижение, ожидает падения рынка и “давит лапой вниз”.

А вот “быки” — полная противоположность. Их символика пошла от движения рогов вверх, когда бык атакует. Бык символизирует силу, уверенность и желание толкать рынок выше. С тех времён на бирже всё просто:

Быки покупают, ждут роста, верят в будущее, медведи продают, ждут падения и любят фразу “ещё не дно”. Интересно, что оба типа нужны рынку. Без быков не будет роста, без медведей — коррекций и возможностей купить подешевле.

( Читать дальше )

Стратегия штанги: как минимизировать убытки и максимизировать прибыль в инвестициях

- 16 декабря 2025, 17:26

- |

Нассим Талеб в своих трудах описал одну интересную стратегию, которую он назвал стратегией штанги. Её суть заключается в том, что распределяете ресурсы между двумя крайностями: подавляющая часть (80–90%) вкладывается в очень безопасные активы или действия, а небольшая доля (10–20%) — в высокорискованные, но потенциально высокодоходные варианты.В инвестициях эта стратегия выглядит следующим образом:• 80-90% денег вкладываем во что-то надежное вроде гособлигаций или (что еще лучше) золото• 10-20% вкладываем во что-то высокорисковое: акции, плечевые фонды, опционы и т.д.

Я решил проверить, как эта стратегия работала бы в реальной жизни. Для этого я сравнил на промежутке 2000-2025 годов три стратегии:

1. 80% в золоте, 20% в акциях американских компаний

2. 60% в американских акциях, 40% в американских госбондах

3. 100% в американских акциях

/> Источник: portfoliovisualizer

Источник: portfoliovisualizerРезультаты на экране:

( Читать дальше )

Якоря на фондовом рынке и в головах инвесторов

- 16 декабря 2025, 16:54

- |

Существует уже достаточно много исследований в области психологии инвесторов и трейдеров, но основная проблема в том, что как и многое в психологии, трактовать их можно в разные стороны, а предсказывать поведение конкретного индивида или группы, всё-равно будет крайне сложно, так как существует множество внешних факторов меняющих направленность психологического вектора.

Интересную интерпретацию психологических основ рынка приводит нобелевский лауреат Роберт Шиллер.

Он предлагает как минимум описывать поведения участников рынка через психологические якоря и делит их на две категории.

Первая — это количественные якоря, которые являются сами по себе индикаторами соответствующих уровней рынка, дающими возможность людям «определить» его недооцененность или переоцененность. Суть — в относительности оценки людьми текущих котировок активов (акций, индексов, облигаций, недвижимости и т.п.). Если описать простыми словами, то вопрос дорого или дешево большинство оценивает исходя из некоторых значений, которые они наблюдали в прошлом, при этом обычно это прошлое не столь далекое, а сами значения связаны с некоторым «важным» событием или же вообще просто имеют некоторую «величину притяжения».

( Читать дальше )

Кто покупает акции, когда цена падает? Чайниковские вопросы

- 16 декабря 2025, 16:53

- |

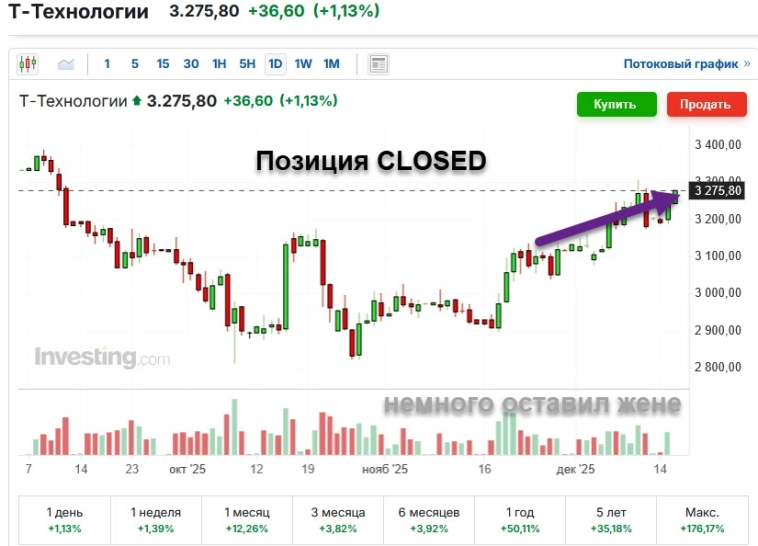

Взял 5% на Т-технологиях

- 16 декабря 2025, 16:34

- |

«Не повторять — высокое напряжение»© Коля Тесла

В общем буду что-то покупать, но сообщу уже только автоподписчикам.

Проблема российской фонды — дорогие бумаги — в них могут разводить инвестора как угодно.

В потрфеле она зелененькая smart-lab.ru/blog/1242143.php

🔍 4 индикатора, которые реально помогают новичкам.

- 16 декабря 2025, 15:37

- |

Если открыть любой терминал — глаза разбегаются. RSI, MACD, Stochastic, Bands, Ichimoku, сотни настроек…

❗90% новичков теряют деньги из-за переизбытка индикаторов.

Я выбрал для вас 4 простых индикатора, которые реально работают и легко воспринимаются.

1️⃣ Скользящая средняя (SMA / EMA)

📌Зачем нужна: Определяет фазу рынка и помогает удерживать тренд, а не угадывать разворот.

📌 Как использовать новичку: цена выше SMA → работаем только в лонг, Цена ниже SMA → либо шорт, либо вне рынка, в тренде цена корректируется к средней, а не разворачивается

📌 Мои рекомендации: SMA 50 или 100, один таймфрейм

📌 Пример: www.tradingview.com/x/XJ8rDprR/

2️⃣ Volatility Stop (Vstop)

📌 Зачем нужен: Это не индикатор входа, а лучший друг сопровождения.

📌 Что он делает: учитывает волатильность, показывает, где тренд реально сломался, а не просто испугал коррекцией, убирает эмоции из выхода

📌 Пример: www.tradingview.com/x/BKGtLK3y/

( Читать дальше )

💡Линковка стаканов, графиков и окон в терминале Metascalp

- 16 декабря 2025, 15:22

- |

Линковка — это объединение стаканов, графиков и других окон в одну рабочую группу по инструменту.

✔️Зачем она нужна:

— Выбираешь инструмент один раз

— все связанные окна сразу переключаются на него

— стакан, график и дополнительные окна всегда синхронизированы

Это сильно ускоряет работу и упрощает переключение между инструментами, особенно когда нужно быстро анализировать рынок и принимать решения.

Как правильно настроить линковку в терминале Metascalp — смотри в этом видео.

( Читать дальше )

❓Почему трейдеры «забивают» на торговый план

- 16 декабря 2025, 15:18

- |

Каждый минусующий трейдер начинает новый месяц/неделю/день с одного и того же обещания — не этот раз все будет иначе, я буду следовать своим правилам, контролировать риски и вести торговый дневник. На старте это работает. Он сосредоточен. Он дисциплинирован. Он — тот самый трейдер.

Потом наступает чёрная полоса — в открытых позициях он получает убытки, а в пропущенных вариантах цена уходит без него. В этот момент он смотрит на то, как другие зарабатывают и торговый план летит в [цензура].

Правила входа и выхода кажутся простыми, но, при работе с реальными деньгами, соблюдать их слишком сложно.

Сложно делать правильные вещи под воздействием эмоций. Сложно спокойно принимать убытки. Сложно сидеть в стороне провожая глазами упущенную возможность.

Трейдер, которым очень хочется стать, формируется именно тогда, когда «рациональное» побеждает «эмоциональное». Это и есть настоящая работа над собой.

Любой может следовать правилам, когда на рынке переворачиваются самосвалы с пряниками. Но успешным трейдером становится только тот, кто работает по плану в сложные периоды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал