SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ТОРГОВЛЯ

торговля опционами на РТС дальними страйками

- 12 марта 2012, 23:01

- |

Уважаемые трейдеры! Пожалуйста, будьте так любезны, объясните новичку как торговать опционами, с чего начать, не прошу рассказывать грааль, но хоть некоторые базовые вещи, потому что то что написано в интернете в большинстве случаев рассчитано на заработок брокера, а не трейдера. Раньше торговал фьючерсом на РТС, но «фартило» первые 2 месяца, а дальше стал сливать… подскажите, плз!:) понимаю что трейдер трейдеру не брат))))))))но хоть что то:)

- комментировать

- 21 | ★1

- Комментарии ( 2 )

Ну вот и стопы сдвинулись.

- 06 марта 2012, 10:22

- |

Текущая позиция: Long

Stop:1707

Short:1703,5

upd: одели шортики

Stop:1707

Short:1703,5

upd: одели шортики

Утилита для расчета погрешности торговой системы

- 05 марта 2012, 13:38

- |

Добрый день! Сегодня мини пост о торговой системе.

Может, кому пригодиться. Утилита для расчета погрешности торговой системы.

Есть формула для вычисления статистической ошибки. Этот статистический показатель несет полезную информацию относительно адекватности размера торговой выборки. Чем больше торговая выборка, тем меньше стандартная ошибка. Стандартная ошибка вычисляется по следующей формуле: 1/√N+1, где N — размер выборки (кол-во сделок). Стандартная ошибка говорит нам о степени точности наших результатов. Например, если средний выигрыш составляет $200 при стандартной ошибке 25%, то на самом деле средний выигрыш равен $200±25%

www.tslab.ru/ubb/ubbthreads.php?ubb=showflat&Number=38193#Post38193.

Может, кому пригодиться. Утилита для расчета погрешности торговой системы.

Есть формула для вычисления статистической ошибки. Этот статистический показатель несет полезную информацию относительно адекватности размера торговой выборки. Чем больше торговая выборка, тем меньше стандартная ошибка. Стандартная ошибка вычисляется по следующей формуле: 1/√N+1, где N — размер выборки (кол-во сделок). Стандартная ошибка говорит нам о степени точности наших результатов. Например, если средний выигрыш составляет $200 при стандартной ошибке 25%, то на самом деле средний выигрыш равен $200±25%

www.tslab.ru/ubb/ubbthreads.php?ubb=showflat&Number=38193#Post38193.

Лонг устоял!

- 02 марта 2012, 11:41

- |

Текущая позиция: Long

Stop:1687

Short:1683

На мой субъективный взгляд, могут еще задрать в район 1770, выкинув всех шотивших в диапазоне 1710-1740. Ну а потом уже и вниз сходить хорошо.

Stop:1687

Short:1683

На мой субъективный взгляд, могут еще задрать в район 1770, выкинув всех шотивших в диапазоне 1710-1740. Ну а потом уже и вниз сходить хорошо.

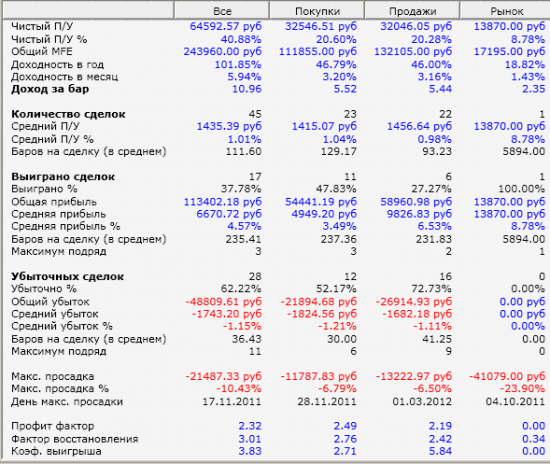

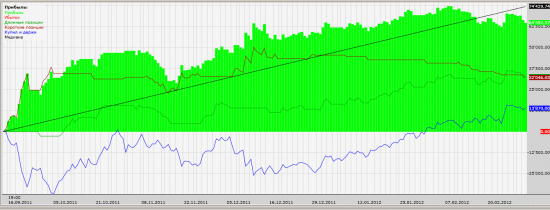

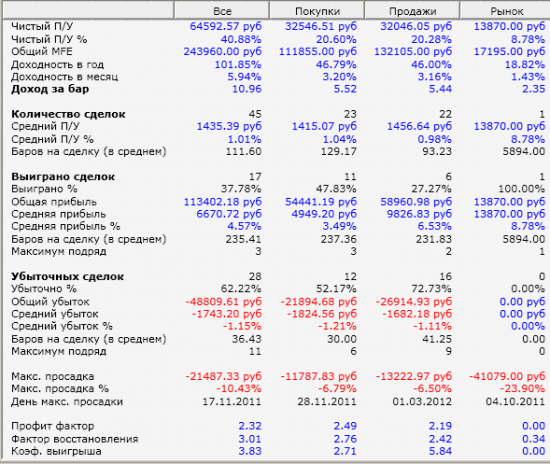

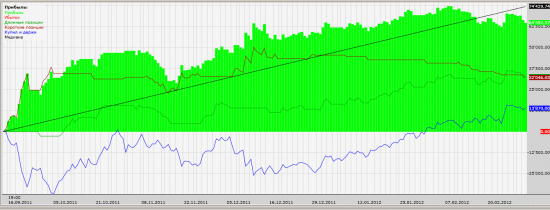

Тест стратегии. Что скажете?

- 01 марта 2012, 22:10

- |

Я понимаю не основательно писать без описания алгоритма, но возможно сами статистические показатели Вас наведут на какие то мысли по поводу каких то проблем в стратегии.

Итак. М15, пока только fRTS, среднесрок.

Алгоритм на машках + CCI + ATR

Банально, но так...

За 2010 и раньше результаты ощутимо хуже.

Оптимизация не проводилась на всех показателях. Оптимизрованны только коэффициенты к АТR'у для траил стопа.

Система масштабируема и переносима на другие инструменты и рынки.

Предпологается использование:

Итак. М15, пока только fRTS, среднесрок.

Алгоритм на машках + CCI + ATR

Банально, но так...

За 2010 и раньше результаты ощутимо хуже.

Оптимизация не проводилась на всех показателях. Оптимизрованны только коэффициенты к АТR'у для траил стопа.

Система масштабируема и переносима на другие инструменты и рынки.

Предпологается использование:

- либо совместно со скальпером (который еще не сделал совсем)

- либо на большом количестве инструментов — фьючей — порядка 10-12.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал