SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Сырьё

Апельсиновый сок всех удивил. Выдохлись ли быки? (перевод с elliottwave com)

- 06 июня 2024, 12:03

- |

Рекордное ралли апельсинового сока в мае кажется кому-то безумным. Но благодаря волнам Эллиотта вы можете увидеть закономерную логику взлета

«Кризис». «Безумие». «Выше крыши». — Вот несколько фраз, которыми описывают недавние показатели апельсинового сока. На случай, если у вас аллергия на цитрусовые, вот краткая информация: цены на апельсиновый сок в мае взлетели до самого высокого уровня за всю историю 28 мая. Рост цен вызвал горький привкус во рту фермеров, потребителей и инвесторов, поскольку стоимость апельсинового сока превысила стоимость оливкового масла (8 апреля CCN). Вся Япония приостанавливает закупку и продажу основных брендов апельсинового сока, таких как Tropicana. (31 мая Asahi[VP1] Shimbun: «Апельсиновый сок выдавлен из Японии из-за плохого урожая»). В то время как американские производители в целях сокращения расходов уменьшают концентраты сока, другие стараются изо всех сил придать сладкий вкус «другим основным напиткам для завтрака», таким как.

«Кризис». «Безумие». «Выше крыши». — Вот несколько фраз, которыми описывают недавние показатели апельсинового сока. На случай, если у вас аллергия на цитрусовые, вот краткая информация: цены на апельсиновый сок в мае взлетели до самого высокого уровня за всю историю 28 мая. Рост цен вызвал горький привкус во рту фермеров, потребителей и инвесторов, поскольку стоимость апельсинового сока превысила стоимость оливкового масла (8 апреля CCN). Вся Япония приостанавливает закупку и продажу основных брендов апельсинового сока, таких как Tropicana. (31 мая Asahi[VP1] Shimbun: «Апельсиновый сок выдавлен из Японии из-за плохого урожая»). В то время как американские производители в целях сокращения расходов уменьшают концентраты сока, другие стараются изо всех сил придать сладкий вкус «другим основным напиткам для завтрака», таким как.

( Читать дальше )

«Кризис». «Безумие». «Выше крыши». — Вот несколько фраз, которыми описывают недавние показатели апельсинового сока. На случай, если у вас аллергия на цитрусовые, вот краткая информация: цены на апельсиновый сок в мае взлетели до самого высокого уровня за всю историю 28 мая. Рост цен вызвал горький привкус во рту фермеров, потребителей и инвесторов, поскольку стоимость апельсинового сока превысила стоимость оливкового масла (8 апреля CCN). Вся Япония приостанавливает закупку и продажу основных брендов апельсинового сока, таких как Tropicana. (31 мая Asahi[VP1] Shimbun: «Апельсиновый сок выдавлен из Японии из-за плохого урожая»). В то время как американские производители в целях сокращения расходов уменьшают концентраты сока, другие стараются изо всех сил придать сладкий вкус «другим основным напиткам для завтрака», таким как.

«Кризис». «Безумие». «Выше крыши». — Вот несколько фраз, которыми описывают недавние показатели апельсинового сока. На случай, если у вас аллергия на цитрусовые, вот краткая информация: цены на апельсиновый сок в мае взлетели до самого высокого уровня за всю историю 28 мая. Рост цен вызвал горький привкус во рту фермеров, потребителей и инвесторов, поскольку стоимость апельсинового сока превысила стоимость оливкового масла (8 апреля CCN). Вся Япония приостанавливает закупку и продажу основных брендов апельсинового сока, таких как Tropicana. (31 мая Asahi[VP1] Shimbun: «Апельсиновый сок выдавлен из Японии из-за плохого урожая»). В то время как американские производители в целях сокращения расходов уменьшают концентраты сока, другие стараются изо всех сил придать сладкий вкус «другим основным напиткам для завтрака», таким как.( Читать дальше )

- комментировать

- 2.7К

- Комментарии ( 0 )

Упс, нефть снова сделала это (перевод с elliottwave com)

- 05 июня 2024, 10:44

- |

2 июня ОПЕК приняла решение о продлении сокращения добычи нефти на следующий год. Основная логика заключается в следующем: «Предложение нефти сокращается, цены на нефть растут». Однако через несколько часов после объявления цены на нефть упали. Что же произошло?

Социономическая теория финансов Роберта Пректера объясняет, что цены на нефть определяются не правительствами или производителями нефти, а коллективным настроением участников энергетического рынка. Фактически, Пректер посвятил целую главу объяснению того, почему фундаментальные показатели рынка, о которых писали в заголовках, не дали ожидаемого мейнстримом результата.

Социономическая теория финансов Роберта Пректера объясняет, что цены на нефть определяются не правительствами или производителями нефти, а коллективным настроением участников энергетического рынка. Фактически, Пректер посвятил целую главу объяснению того, почему фундаментальные показатели рынка, о которых писали в заголовках, не дали ожидаемого мейнстримом результата.

Вот объяснение «неожиданного» падения нефти 3 июня в режиме реального времени: Несколькими днями ранее, 29 мая, редактор EWI's Energy Pro Service Стивен Крейг сообщил подписчикам: «Итог: Это агрессивно, но медвежья позиция по отношению к 80,62 кажется оправданной. Нефть должна импульсивно продолжить снижение от ночного максимума 80,62, чтобы утверждать, что волна 2 завершилась». И вот что произошло:

( Читать дальше )

Социономическая теория финансов Роберта Пректера объясняет, что цены на нефть определяются не правительствами или производителями нефти, а коллективным настроением участников энергетического рынка. Фактически, Пректер посвятил целую главу объяснению того, почему фундаментальные показатели рынка, о которых писали в заголовках, не дали ожидаемого мейнстримом результата.

Социономическая теория финансов Роберта Пректера объясняет, что цены на нефть определяются не правительствами или производителями нефти, а коллективным настроением участников энергетического рынка. Фактически, Пректер посвятил целую главу объяснению того, почему фундаментальные показатели рынка, о которых писали в заголовках, не дали ожидаемого мейнстримом результата.Вот объяснение «неожиданного» падения нефти 3 июня в режиме реального времени: Несколькими днями ранее, 29 мая, редактор EWI's Energy Pro Service Стивен Крейг сообщил подписчикам: «Итог: Это агрессивно, но медвежья позиция по отношению к 80,62 кажется оправданной. Нефть должна импульсивно продолжить снижение от ночного максимума 80,62, чтобы утверждать, что волна 2 завершилась». И вот что произошло:

( Читать дальше )

Кукуруза: от трехлетнего минимума к годовому максимуму...? Волны Эллиотта помогают заполнить пробелы (перевод с elliottwave com)

- 23 мая 2024, 10:37

- |

Кукуруза: от трехлетнего минимума к годовому максимуму...? Волны Эллиотта помогают заполнить пробелыРалли кукурузы 2024 года было «фундаментальным» провалом. Но оно было успешным по волнам Эллиотта. Приготовьтесь, потому что ценовой сюжет прояснится… снова.

Сегодня мы прыгнем в нашу виртуальную машину времени и вернемся в конец февраля, в страну самой продаваемой в мире товарной культуры — кукурузы. Не хочу показаться банальным, но ситуация для фермеров, выращивающих кукурузу, в то время была ужасной. Ситуация была тяжелой. Цены на кукурузу только что пережили самое резкое падение за последние 10 лет, в результате чего зерно достигло самого низкого уровня за последние 3 года. Причина падения цен была очевидна для всех «фундаментальных» целей: рекордно большие урожаи в сочетании с растущей конкуренцией привели к тому, что «на сегодняшний день в хранилищах американских фермеров скопилось больше всего кукурузы». (Reuters, 22 февраля). Это сообщение агентства Reuters от 22 февраля отражает мрачное настроение того времени: «Фермеры по всей Америке корят себя за то, что отложили продажу кукурузы после того, как поля высохли в мае и июне, что вызвало ожидания роста цен и уменьшения урожая.

Сегодня мы прыгнем в нашу виртуальную машину времени и вернемся в конец февраля, в страну самой продаваемой в мире товарной культуры — кукурузы. Не хочу показаться банальным, но ситуация для фермеров, выращивающих кукурузу, в то время была ужасной. Ситуация была тяжелой. Цены на кукурузу только что пережили самое резкое падение за последние 10 лет, в результате чего зерно достигло самого низкого уровня за последние 3 года. Причина падения цен была очевидна для всех «фундаментальных» целей: рекордно большие урожаи в сочетании с растущей конкуренцией привели к тому, что «на сегодняшний день в хранилищах американских фермеров скопилось больше всего кукурузы». (Reuters, 22 февраля). Это сообщение агентства Reuters от 22 февраля отражает мрачное настроение того времени: «Фермеры по всей Америке корят себя за то, что отложили продажу кукурузы после того, как поля высохли в мае и июне, что вызвало ожидания роста цен и уменьшения урожая.

( Читать дальше )

Сегодня мы прыгнем в нашу виртуальную машину времени и вернемся в конец февраля, в страну самой продаваемой в мире товарной культуры — кукурузы. Не хочу показаться банальным, но ситуация для фермеров, выращивающих кукурузу, в то время была ужасной. Ситуация была тяжелой. Цены на кукурузу только что пережили самое резкое падение за последние 10 лет, в результате чего зерно достигло самого низкого уровня за последние 3 года. Причина падения цен была очевидна для всех «фундаментальных» целей: рекордно большие урожаи в сочетании с растущей конкуренцией привели к тому, что «на сегодняшний день в хранилищах американских фермеров скопилось больше всего кукурузы». (Reuters, 22 февраля). Это сообщение агентства Reuters от 22 февраля отражает мрачное настроение того времени: «Фермеры по всей Америке корят себя за то, что отложили продажу кукурузы после того, как поля высохли в мае и июне, что вызвало ожидания роста цен и уменьшения урожая.

Сегодня мы прыгнем в нашу виртуальную машину времени и вернемся в конец февраля, в страну самой продаваемой в мире товарной культуры — кукурузы. Не хочу показаться банальным, но ситуация для фермеров, выращивающих кукурузу, в то время была ужасной. Ситуация была тяжелой. Цены на кукурузу только что пережили самое резкое падение за последние 10 лет, в результате чего зерно достигло самого низкого уровня за последние 3 года. Причина падения цен была очевидна для всех «фундаментальных» целей: рекордно большие урожаи в сочетании с растущей конкуренцией привели к тому, что «на сегодняшний день в хранилищах американских фермеров скопилось больше всего кукурузы». (Reuters, 22 февраля). Это сообщение агентства Reuters от 22 февраля отражает мрачное настроение того времени: «Фермеры по всей Америке корят себя за то, что отложили продажу кукурузы после того, как поля высохли в мае и июне, что вызвало ожидания роста цен и уменьшения урожая.( Читать дальше )

Если вы используете «фундаментальные рыночные показатели» для прогнозирования сырьевых товаров, остановитесь, выдохните и прочтите это прямо сейчас (перевод с elliottwave com)

- 17 мая 2024, 14:45

- |

В центре внимания: Многолетний бычий рынок живого скота был предсказуемым событием — если вы не использовали «фундаментальные показатели рынка», конечно.

Сегодня я провел ИИ-поиск в Google по запросу «как предсказать цены на живой скот». Вот полученный ответ: «Цены на живой скот могут быть непредсказуемыми, потому что они могут колебаться в течение года под воздействием ряда факторов, включая убой скота, предложение мяса и птицы, спрос на скот для выпаса или откорма, потребительский спрос на говядину, наличные и фьючерсные цены, изменения в технологии производства, изменения в структуре отрасли». Это так же полезно, как компас на Луне. Не вините робота. Поисковая система с искусственным интеллектом сделала то, для чего была создана: обобщила широкий спектр информации по определенной теме в аккуратную, информативную капсулу. И нравится вам это или нет, но широкий спектр информации о прогнозировании рынка говорит, что ценовые тенденции определяются новостными событиями, называемыми «фундаментальными».

Сегодня я провел ИИ-поиск в Google по запросу «как предсказать цены на живой скот». Вот полученный ответ: «Цены на живой скот могут быть непредсказуемыми, потому что они могут колебаться в течение года под воздействием ряда факторов, включая убой скота, предложение мяса и птицы, спрос на скот для выпаса или откорма, потребительский спрос на говядину, наличные и фьючерсные цены, изменения в технологии производства, изменения в структуре отрасли». Это так же полезно, как компас на Луне. Не вините робота. Поисковая система с искусственным интеллектом сделала то, для чего была создана: обобщила широкий спектр информации по определенной теме в аккуратную, информативную капсулу. И нравится вам это или нет, но широкий спектр информации о прогнозировании рынка говорит, что ценовые тенденции определяются новостными событиями, называемыми «фундаментальными».

( Читать дальше )

Сегодня я провел ИИ-поиск в Google по запросу «как предсказать цены на живой скот». Вот полученный ответ: «Цены на живой скот могут быть непредсказуемыми, потому что они могут колебаться в течение года под воздействием ряда факторов, включая убой скота, предложение мяса и птицы, спрос на скот для выпаса или откорма, потребительский спрос на говядину, наличные и фьючерсные цены, изменения в технологии производства, изменения в структуре отрасли». Это так же полезно, как компас на Луне. Не вините робота. Поисковая система с искусственным интеллектом сделала то, для чего была создана: обобщила широкий спектр информации по определенной теме в аккуратную, информативную капсулу. И нравится вам это или нет, но широкий спектр информации о прогнозировании рынка говорит, что ценовые тенденции определяются новостными событиями, называемыми «фундаментальными».

Сегодня я провел ИИ-поиск в Google по запросу «как предсказать цены на живой скот». Вот полученный ответ: «Цены на живой скот могут быть непредсказуемыми, потому что они могут колебаться в течение года под воздействием ряда факторов, включая убой скота, предложение мяса и птицы, спрос на скот для выпаса или откорма, потребительский спрос на говядину, наличные и фьючерсные цены, изменения в технологии производства, изменения в структуре отрасли». Это так же полезно, как компас на Луне. Не вините робота. Поисковая система с искусственным интеллектом сделала то, для чего была создана: обобщила широкий спектр информации по определенной теме в аккуратную, информативную капсулу. И нравится вам это или нет, но широкий спектр информации о прогнозировании рынка говорит, что ценовые тенденции определяются новостными событиями, называемыми «фундаментальными».( Читать дальше )

Переработчики просят облегчить импорт сырья

- 16 мая 2024, 13:27

- |

Сохраняющийся дефицит пластиков стимулирует переработчиков пластмасс искать возможности для облегчения импорта сырья. Союз переработчиков пластмасс (СПП) попросил премьера Михаила Мишустина обнулить ввозные пошлины на полимерное сырье, а также отменить повышенную пошлину на полиэтилен из Узбекистана, которая может приводить к удорожанию и других импортных марок. Эксперты поддерживают только облегчение импорта дефицитных материалов.

Подробнее — в материале «Ъ».

Подробнее — в материале «Ъ».

Кондитеры сокращают ассортимент шоколада из-за дорогого сырья

- 14 мая 2024, 12:42

- |

Увеличение за год стоимости какао-бобов в три-четыре раза вынуждает производителей кондитерских изделий пересматривать ассортимент. «КДВ Групп» временно прекратила выпуск недорогой продукции O’Zera. Другие компании пока ограничиваются значительным повышением цен. Это уже привело к падению объемов продаж шоколадных конфет, плиток и фигурного шоколада.

Подробнее — в материале «Ъ».

Подробнее — в материале «Ъ».

Соевые бобы и соевая мука падают и... разворачиваются. Волны Эллиотта проясняют (перевод с elliottwave com)

- 10 мая 2024, 11:05

- |

От трехлетних минимумов до многомесячных максимумов цены на сою следуют указаниям своего волнового проводника Эллиотта.

В зависимости от того, где вы живете в США, вы, возможно, уже испытали на себе оглушительный шум от совместного появления цикад, которое случается раз в 221 год. Там, где я живу в Джорджии, это похоже на миллион миниатюрных автомобильных сигнализаций, срабатывающих в унисон в отдалении с того момента, как я просыпаюсь и до того, как ложусь спать. Но на днях одна-единственная цикада приземлилась мне на руку, и я услышал ее крошечное, индивидуальное щелканье — единичную ноту, которая заглушается массой, когда она улетает. Когда речь идет о торговле сырьевыми товарами, невероятно сложно прислушаться к одному-единственному голосу объективного разума среди оглушительной толпы «фундаментальных рыночных» точек зрения на будущее того или иного рынка. Редко кому из наблюдателей удается найти гармоничный аккорд, ведь новости постоянно меняются. Возьмем, к примеру, новостные статьи о соевом комплексе, который привел многих трейдеров в дикий восторг.

В зависимости от того, где вы живете в США, вы, возможно, уже испытали на себе оглушительный шум от совместного появления цикад, которое случается раз в 221 год. Там, где я живу в Джорджии, это похоже на миллион миниатюрных автомобильных сигнализаций, срабатывающих в унисон в отдалении с того момента, как я просыпаюсь и до того, как ложусь спать. Но на днях одна-единственная цикада приземлилась мне на руку, и я услышал ее крошечное, индивидуальное щелканье — единичную ноту, которая заглушается массой, когда она улетает. Когда речь идет о торговле сырьевыми товарами, невероятно сложно прислушаться к одному-единственному голосу объективного разума среди оглушительной толпы «фундаментальных рыночных» точек зрения на будущее того или иного рынка. Редко кому из наблюдателей удается найти гармоничный аккорд, ведь новости постоянно меняются. Возьмем, к примеру, новостные статьи о соевом комплексе, который привел многих трейдеров в дикий восторг.

( Читать дальше )

В зависимости от того, где вы живете в США, вы, возможно, уже испытали на себе оглушительный шум от совместного появления цикад, которое случается раз в 221 год. Там, где я живу в Джорджии, это похоже на миллион миниатюрных автомобильных сигнализаций, срабатывающих в унисон в отдалении с того момента, как я просыпаюсь и до того, как ложусь спать. Но на днях одна-единственная цикада приземлилась мне на руку, и я услышал ее крошечное, индивидуальное щелканье — единичную ноту, которая заглушается массой, когда она улетает. Когда речь идет о торговле сырьевыми товарами, невероятно сложно прислушаться к одному-единственному голосу объективного разума среди оглушительной толпы «фундаментальных рыночных» точек зрения на будущее того или иного рынка. Редко кому из наблюдателей удается найти гармоничный аккорд, ведь новости постоянно меняются. Возьмем, к примеру, новостные статьи о соевом комплексе, который привел многих трейдеров в дикий восторг.

В зависимости от того, где вы живете в США, вы, возможно, уже испытали на себе оглушительный шум от совместного появления цикад, которое случается раз в 221 год. Там, где я живу в Джорджии, это похоже на миллион миниатюрных автомобильных сигнализаций, срабатывающих в унисон в отдалении с того момента, как я просыпаюсь и до того, как ложусь спать. Но на днях одна-единственная цикада приземлилась мне на руку, и я услышал ее крошечное, индивидуальное щелканье — единичную ноту, которая заглушается массой, когда она улетает. Когда речь идет о торговле сырьевыми товарами, невероятно сложно прислушаться к одному-единственному голосу объективного разума среди оглушительной толпы «фундаментальных рыночных» точек зрения на будущее того или иного рынка. Редко кому из наблюдателей удается найти гармоничный аккорд, ведь новости постоянно меняются. Возьмем, к примеру, новостные статьи о соевом комплексе, который привел многих трейдеров в дикий восторг.( Читать дальше )

PMI в США кричат о стагфляции: производство «сокращается», цены растут, сокращение рабочих мест самое сильное со времен GFC

- 24 апреля 2024, 10:52

- |

После неоднозначных данных предварительных апрельских индексов PMI в Европе (в сфере услуг — сильнее, в обрабатывающей промышленности — слабее, цены растут)… «Ускоренный рост производственных затрат, вероятно, вызванный не только повышением цен на нефть, но и, что более тревожно, ростом заработной платы, является поводом для пристального внимания. Одновременно с этим компании сектора услуг повышали свои цены более быстрыми темпами, чем в марте, что подогревает ожидания сохранения инфляции в сфере услуг». и после того, как мартовские индексы PMI США показали, что дезинфляция закончилась… «Наиболее заметным был особенно резкий рост цен на потребительские товары, которые росли темпами, не наблюдавшимися в течение 16 месяцев, что подчеркивает вероятный неровный путь к снижению инфляции до целевого уровня ФРС в 2%».… Вышли предварительные данные S&P Global по США за апрель, и они оказались отвратительными: и производственный сектор, и сфера услуг разочаровывающе упали, а первый снова перешел к сокращению:

( Читать дальше )

( Читать дальше )

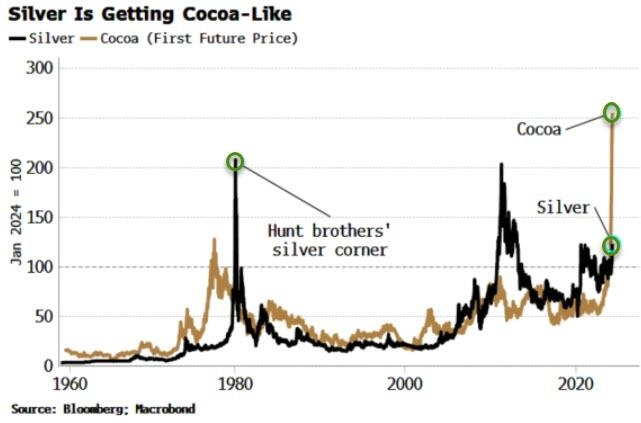

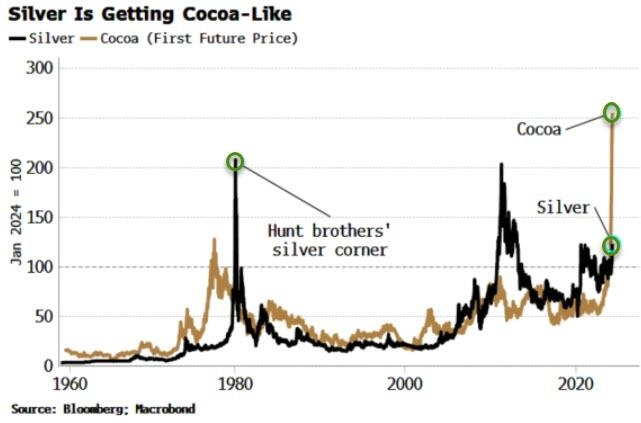

Серебро собирается повторить путь какао?

- 16 апреля 2024, 11:00

- |

Цены на серебро взлетели вверх в последние дни и сегодня (с большой волатильностью). Как фьючерсный рынок, серебро торгуется на бирже в большем объеме по сравнению с какао. Поэтому не исключено, что серебро может продемонстрировать движение, аналогичное недавнему мега-ралли какао.

Серебро печально известно своей волатильностью и значительно меньше рынка золота. Оно уже переживало подобные ралли, которые недавно пережило какао: печально известный «корнер братьев Хант» в 1980 году и в 2011 году. Поскольку фьючерсный рынок больше по отношению к годовому предложению, чем рынок какао, это еще больше увеличивает вероятность того, что резкий рост спроса может привести к еще большему скачку цен.

Серебро печально известно своей волатильностью и значительно меньше рынка золота. Оно уже переживало подобные ралли, которые недавно пережило какао: печально известный «корнер братьев Хант» в 1980 году и в 2011 году. Поскольку фьючерсный рынок больше по отношению к годовому предложению, чем рынок какао, это еще больше увеличивает вероятность того, что резкий рост спроса может привести к еще большему скачку цен.

( Читать дальше )

Серебро печально известно своей волатильностью и значительно меньше рынка золота. Оно уже переживало подобные ралли, которые недавно пережило какао: печально известный «корнер братьев Хант» в 1980 году и в 2011 году. Поскольку фьючерсный рынок больше по отношению к годовому предложению, чем рынок какао, это еще больше увеличивает вероятность того, что резкий рост спроса может привести к еще большему скачку цен.

Серебро печально известно своей волатильностью и значительно меньше рынка золота. Оно уже переживало подобные ралли, которые недавно пережило какао: печально известный «корнер братьев Хант» в 1980 году и в 2011 году. Поскольку фьючерсный рынок больше по отношению к годовому предложению, чем рынок какао, это еще больше увеличивает вероятность того, что резкий рост спроса может привести к еще большему скачку цен.( Читать дальше )

Следующие бобы гиперинфлируют, и это не какао

- 15 апреля 2024, 15:45

- |

Следующим зерновым гиперинфлятором стали фьючерсы на кофе робуста в Лондоне, которые в пятницу достигли новых рекордных максимумов. Это происходит на фоне неурожая во Вьетнаме, втором по величине производителе зерен робусты в мире, что усиливает опасения по поводу глобального дефицита. Кроме того, вспыхнули фьючерсы на арабику. Фьючерсы на робусту, более дешевое кофейное зерно, выращиваемое на более низких высотах и требующее меньшего ухода, чем более дорогая арабика, выросли на 2,6% до $3 945 за тонну, что является новым рекордным показателем на основе данных за 2008 год.

В новом отчете председателя Intimex Group, крупнейшего грузоотправителя страны, сообщается, что экспорт робусты в 2023-24 годах ожидается на уровне 1,5 млн тонн ниже, чем в предыдущий вегетационный период. Bloomberg цитирует аналитика Rabobank Карлоса Мера: «Спекулянты проводят параллели между какао и кофе, что несколько удивительно».

В новом отчете председателя Intimex Group, крупнейшего грузоотправителя страны, сообщается, что экспорт робусты в 2023-24 годах ожидается на уровне 1,5 млн тонн ниже, чем в предыдущий вегетационный период. Bloomberg цитирует аналитика Rabobank Карлоса Мера: «Спекулянты проводят параллели между какао и кофе, что несколько удивительно».

( Читать дальше )

В новом отчете председателя Intimex Group, крупнейшего грузоотправителя страны, сообщается, что экспорт робусты в 2023-24 годах ожидается на уровне 1,5 млн тонн ниже, чем в предыдущий вегетационный период. Bloomberg цитирует аналитика Rabobank Карлоса Мера: «Спекулянты проводят параллели между какао и кофе, что несколько удивительно».

В новом отчете председателя Intimex Group, крупнейшего грузоотправителя страны, сообщается, что экспорт робусты в 2023-24 годах ожидается на уровне 1,5 млн тонн ниже, чем в предыдущий вегетационный период. Bloomberg цитирует аналитика Rabobank Карлоса Мера: «Спекулянты проводят параллели между какао и кофе, что несколько удивительно».( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал