SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Страшилка

Дефолт США. Сценарии.

- 15 июня 2011, 13:49

- |

Товарищи! Учитесь рассуждать на экономические темы, так, как это делают лучше представители ЖЖешечки, которые по какому-то недоразумению пока еще не добрались до смартлаба. Привожу рассуждения уважаемого Pound_Sterling на тему дефолта США:

Сыграть в американскую рулетку

Что мы имеем по-существу: ралли слабого доллара и роста товарных рынков могло (должно было?) захлебнуться в июне, но тема дефолта США придала ралли третье дыхание.

И в течение ближайших месяцев будет создан уникальный дисбаланс:

на одной чаше весов — коммодитиз и другие рисковые активы, которые уже и не могут расти но и не падают и по инерции растут из-за слабого доллара, цену доллара искажает страха дефолта, доллар падает, коммодитиз удерживаются на достигнутых уровнях.

на другой чаше весов — капитал в трежерис, который не может уйти из трежерис из-за высочайшего статуса надежности, из-за уверенности инвесторов, и благодаря уверенности спрос не уменьшается, и в приближении дефолта трежерис дорожают (а не дешевеют)

( Читать дальше )

Сыграть в американскую рулетку

Что мы имеем по-существу: ралли слабого доллара и роста товарных рынков могло (должно было?) захлебнуться в июне, но тема дефолта США придала ралли третье дыхание.

И в течение ближайших месяцев будет создан уникальный дисбаланс:

на одной чаше весов — коммодитиз и другие рисковые активы, которые уже и не могут расти но и не падают и по инерции растут из-за слабого доллара, цену доллара искажает страха дефолта, доллар падает, коммодитиз удерживаются на достигнутых уровнях.

на другой чаше весов — капитал в трежерис, который не может уйти из трежерис из-за высочайшего статуса надежности, из-за уверенности инвесторов, и благодаря уверенности спрос не уменьшается, и в приближении дефолта трежерис дорожают (а не дешевеют)

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 11 )

ЕЦБ станет банкротом в случае реструктуризации долга Греции:

- 11 июня 2011, 23:45

- |

http://www.ecb.int/press/pr/wfs/2011/html/fs110607.en.html

Capital and reserves 81,199

Total assets 1,898,989

Gold and gold receivables 350,669

Revaluation accounts 305,890

leverage = (1,898,989-350,669+305,890)/81,199 = 22.8354

* * *

http://www.zerohedge.com/article/ecb-has-%E2%82%AC444-billion-piigs-exposure-425-drop-asset-values-would-bankrupt-european-central-ba

Should Greece restructure half of its debt – which is needed to bring down the country’s debt to sustainable levels – the ECB is set to face losses of between €44.5bn and €65.8bn on the government bonds it has purchased and the collateral it is holding from Greek banks. This is equal to between 2.35% and 3.47% of assets, meaning it comes close to wiping out the ECB’s capital base.

— A loss of this magnitude would effectively leave the ECB insolvent and in need of recapitalisation. It would then have to either start printing money to cover the losses or ask eurozone governments to send it more cash (via a capital call to national central banks).

( Читать дальше )

Capital and reserves 81,199

Total assets 1,898,989

Gold and gold receivables 350,669

Revaluation accounts 305,890

leverage = (1,898,989-350,669+305,890)/81,199 = 22.8354

* * *

http://www.zerohedge.com/article/ecb-has-%E2%82%AC444-billion-piigs-exposure-425-drop-asset-values-would-bankrupt-european-central-ba

Should Greece restructure half of its debt – which is needed to bring down the country’s debt to sustainable levels – the ECB is set to face losses of between €44.5bn and €65.8bn on the government bonds it has purchased and the collateral it is holding from Greek banks. This is equal to between 2.35% and 3.47% of assets, meaning it comes close to wiping out the ECB’s capital base.

— A loss of this magnitude would effectively leave the ECB insolvent and in need of recapitalisation. It would then have to either start printing money to cover the losses or ask eurozone governments to send it more cash (via a capital call to national central banks).

( Читать дальше )

Индекс S&P500 упал на 2,3% - максимально с августа 2010

- 01 июня 2011, 23:37

- |

- Я как-то тут недавно отмечал уже, что в динамике рынков акций за последнюю неделю и движении экономических индикаторов может возникнуть дивергенция — и именно этот момент станет хорошей точкой для входа в шорт.

- На нашем рынке коррекция и так уже состоялась, а вот американский рынок акций, на мой взгляд, стоял слишком высоко относительно фундаментального фона:

- QE2 подходит к концу

- Все экономические индикаторы кричат о замедлении

- Некоторый политический тупик в США

- Ну и проблемы перифирийной Греции до кучи.

- Мое мнение такое: последнее движение амер фондового рынка наверх было хрестоматийным свидетельством неверного восприятия рисков участниками рынка. Ситуация, в которой большинство обсуждается, которая может привести к большому доходу у меньшинства, к-е ставит против толпы. Скажу лишь, что я бы не решился заранее предугадать, до каких уровней по S&P500 рынок мог зайти, пока инвесторы не протрезвеют.

Давно мы не видели такого резкого снижения.

А теперь фундаментальная подоплека....

- замедление коснулось не только американской экономики

- глобальный промышленный PMI упал до минимума с сентября 2010

- снижение идет уже 3 мес подряд

- HSBC PMI Mfg упал с 55 до 52.9.

- Снижение стало максимальным с декабря 2008 года.

- Падение индекса ISM США в мае стало максимальным с января 1984 года

- Резкое падение индексов в Европе также говорит о том, что регион прошел пик экономической активности

- UK PMI упал на 9 пунктов за 3 мес

- Китай с 52.9 до 52. Минимальный за 10 месяцев. Новые заказы упали с 58 до 52. Товарно-материальные запасы растут =>конечный спрос слабеет.

- Российский PMI упал с 6-летнего максимума в 55.6 п до 50.7

- Возможно, падение доверия связано с нарушением цепочки поставок из-за мартовского землетрясения в Японии.

- Но скорее всего, главная причина — это сокращение спроса.

- Отчасти спрос снижается из-за высоких цен на бензин.

- В будущем стоит ожидать прекращения стимулов, а также бюджетного сжатия как в европе, так и в США.

- Это будет сопровождаться сокращением доходов домохозяйств, а также падением доверия потребителей, к-е приведет к снижению спроса.

Большой риск я вижу в эффекте заражения на европейском долговом рынке. Рано или поздно проблемы Греции перекинкутся на другие перифирийные страны Европы.

Масштабные махинации со статистикой США

- 01 июня 2011, 10:33

- |

Агент Spydell продолжает разоблачать мировую закулису нам на радость! На сей раз его работа посвещается рисованной экономической статистике из США:

Крупномасштабные махинации со статистикой в США

Нас вновь жестоко поимели. В этот раз стат.агентства США ))) Если кто-то по наивности верит в честность и порядочность статистических агентств, а ФРС считает организацией, деятельность которой целиком и полностью направлена в сторону реальной экономики, то позволю вас разочаровать. Май месяц запомнится тем, что были произведены фронтальные, масштабные и всеобъемлющие махинации в корректировке статистики, естественно в худшую сторону, а куда же еще? )

( Читать дальше )

Крупномасштабные махинации со статистикой в США

Нас вновь жестоко поимели. В этот раз стат.агентства США ))) Если кто-то по наивности верит в честность и порядочность статистических агентств, а ФРС считает организацией, деятельность которой целиком и полностью направлена в сторону реальной экономики, то позволю вас разочаровать. Май месяц запомнится тем, что были произведены фронтальные, масштабные и всеобъемлющие махинации в корректировке статистики, естественно в худшую сторону, а куда же еще? )

( Читать дальше )

Почему Европа не может позволить Греции реструктурировать долг

- 23 мая 2011, 22:13

- |

- Реструктуризация может нарушить работу рынков, подорвать доверие инвесторов ко всей европе

- А рынки Европе нужны, чтобы постоянно рефинансировать свое большое плечо.

- Европ банки должны рефинансировать кредиты на $2 трлн в теч ближайших 2 лет

- Реструктуризация, де-факто, дефолт, ударит как по банкам, поскольку падение доверия среди инвесторов может заморозить рынки.

- Кредиторы греческих банков в худшем случае могут потерять 34,4 млрд евро из 95 млрд авктивов в Греции (BNP Paribas)

- Самое страшное — цепная реакция. Если пострадает Ирландия, то на нее завязаны активы $200 млрд, в к-е инвестированы Германия и Великобритания.

- Поэтому для той же Германии — самое дешевое лекарство — поддерживать больного путем подкачкой наркотических средств.

Забыли про Фукусиму? А самое интересное похоже впереди....

- 23 мая 2011, 08:25

- |

Povstanez в своей жежешечке пугает людей скорой ядерной катастрофой.

Ядерный Апокалипсис. Фукушима смерти всего живого.

осталось 35 дней или меньше, до того момента, когда ядерное топливо дойдет до стадии крупномасштабного деления ( или плавления)

Бор, который останавливает ядерное деление, имеет короткую продолжительность своей жизни

( Читать дальше )

Ядерный Апокалипсис. Фукушима смерти всего живого.

осталось 35 дней или меньше, до того момента, когда ядерное топливо дойдет до стадии крупномасштабного деления ( или плавления)

Бор, который останавливает ядерное деление, имеет короткую продолжительность своей жизни

( Читать дальше )

Обама предрекает новый экономический кризис

- 16 мая 2011, 00:41

- |

Соединенные Штаты могут столкнуться с новым масштабным экономическим кризисом, если Конгресс не поднимет потолок государственного долга. Об этом заявил президент США Барак Обама. «Если инвесторы по всему миру сочтут, что обязательства и долги США не обеспечены, что мы можем прекратить платежи по нашим облигациям, это может обрушить всю финансовую систему, — сказал американский лидер в интервью телекомпании CBS. — Мы можем столкнуться с еще худшей рецессией, нежели та, которая уже была, с более худшим финансовым кризисом, чем был». Потолок госдолга США в настоящее время установлен на уровне 14,29 триллиона долларов. По оценкам министерства финансов США, он может быть достигнут уже в понедельник, если Конгресс США не согласится его поднять. Этому противится оппозиционная Республиканская партия. news.mail.ru/economics/5902302/?frommail=1

Соединенные Штаты могут столкнуться с новым масштабным экономическим кризисом, если Конгресс не поднимет потолок государственного долга. Об этом заявил президент США Барак Обама. «Если инвесторы по всему миру сочтут, что обязательства и долги США не обеспечены, что мы можем прекратить платежи по нашим облигациям, это может обрушить всю финансовую систему, — сказал американский лидер в интервью телекомпании CBS. — Мы можем столкнуться с еще худшей рецессией, нежели та, которая уже была, с более худшим финансовым кризисом, чем был». Потолок госдолга США в настоящее время установлен на уровне 14,29 триллиона долларов. По оценкам министерства финансов США, он может быть достигнут уже в понедельник, если Конгресс США не согласится его поднять. Этому противится оппозиционная Республиканская партия. news.mail.ru/economics/5902302/?frommail=1В нашей гавани наступают трудные времена?

- 12 мая 2011, 12:03

- |

Ох уж эти аналитики

Больше чем полгода идут разговоры о том что банки в 2011 году не лучший выбор, раньше надо было

Теперь начались разговоры о нефтянке, дескать она тоже будет снижаться и не надо на нее ставить

А металлурги? Вчера добрый человек из телевизора напомнил что металлургия — циклическая отрасль и при рецессии может упасть и не расти несколько лет

А отраслей то в голубых у нас с гулькин нос

Что ж делать то? Куда смотрит правительство?

;)

Больше чем полгода идут разговоры о том что банки в 2011 году не лучший выбор, раньше надо было

Теперь начались разговоры о нефтянке, дескать она тоже будет снижаться и не надо на нее ставить

А металлурги? Вчера добрый человек из телевизора напомнил что металлургия — циклическая отрасль и при рецессии может упасть и не расти несколько лет

А отраслей то в голубых у нас с гулькин нос

Что ж делать то? Куда смотрит правительство?

;)

Standard&Poors: понижает кредитный рейтинг Греции на 2 ступени

- 09 мая 2011, 17:43

- |

- Кредитный рейтинг Греции -2 ступени с BB- до B

- «Возможно дальнейшее понижение рейтинга»

- «Понижение кредитного рейтинга связано с намерением основных кредиторов Греции в Европе увеличить сроки погашения кредита 80 млрд евро. Это может потребовать от коммерческих кредиторов Греции аналогичного расширения срока погашения облигаций»

- «Если сроки погашения облигаций Греции будут расширены, пострадают частные инвесторы»

- Это 4 снижение рейтинга Греции агенством Standard&Poors с апреля 2010

- Рейтинг у Греции теперь самый низкий в Европе — на одном уровне с Беларусью.

- Жан Клод Юнкер (Пм Люксембурга): мы думаем, что Греции потребуется новая программа коррекции. Мы уже над ней работаем.

- Источник: новые деньги могут дать Греции под обеспечение, либо с условием продажи госактивов на сумму 50 млрд евро. Греции также могут сделать более мягкие условия рефинансирования кредитов, либо смягчить условия предоставления помощи.

- Джордж Осборн, минфин UK: изменения в программе спасения Греции неизебжны.

- Жан Клод Трише, Олли Рейн: реструктуризация греческих долгов создат больше проблем, чем решит.

- Греция уже не надеется вернутся на долговые рынки в конце этого года и до 2013 будет занимать из временного европейского кредитного механизма поддержки.

- Все официальные лица подтвердили, что выход Греции из еврозоны не рассматривается всерьез. Это «абсурд», «недопустимо», «смехотворно.»

- Ханс Вернер Зинн (гл экономист института IFO): если Греция выйдет из еврозоны, это позволит провести девальвацию валюты и сделать ее более конкурентной. Если вместо этого, Греция попытается провести «внутреннюю девальвацию», то есть понизит зарплаты и цены на 20-30%, то это может стать началом гражданской войны.

- Нуриэль Рубини: выход Греции из еврозоны в течение ближайших 1-2 лет исключен, однако, это может случиться в течение 5 лет.

- Либо страна выходит из зоны евро, либо там начинается перманентная стагнация или рецессия.

- Рубини также намекает на то, что проблемы могут быть и у Испании. США — тоже его очень беспокоят.

- Нас ждут новые финансовые кризисы. Мы не можем их избежать пока не пройдет радикальная реформа банковского сектора.

Факты:

- Европа уже выделила 256 млрд евро Греции, Ирландии и Португалии

- CDS Греции (1360) отражают 68% вероятность дефолта этой страны

- Доходность 2 леток Греции = 23,5%

- Долг Греции = 143% ВВП в 2010

- Дефицит бюджета = 10,5%ВВП

Der Spiegel: Греция хочет покинуть еврозону

- 06 мая 2011, 21:41

- |

Евро валится и американский рынок акций завалился после выхода этой статьи:

Коротко:

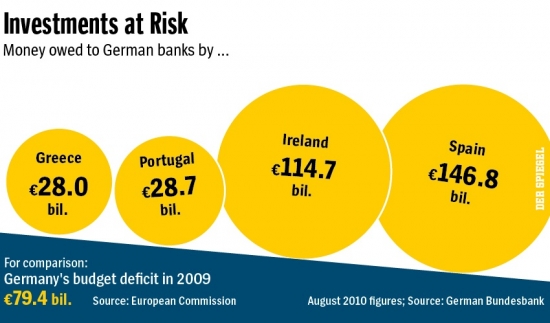

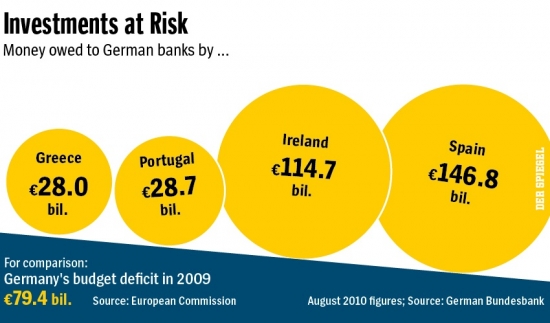

Страны, которые должны немецким банкам:

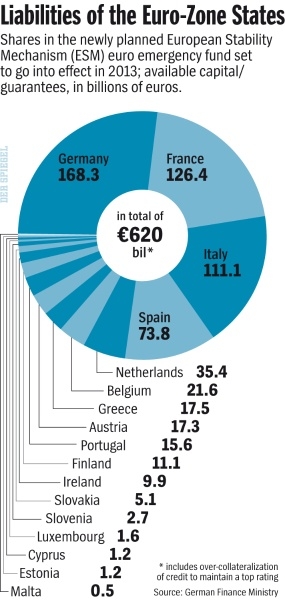

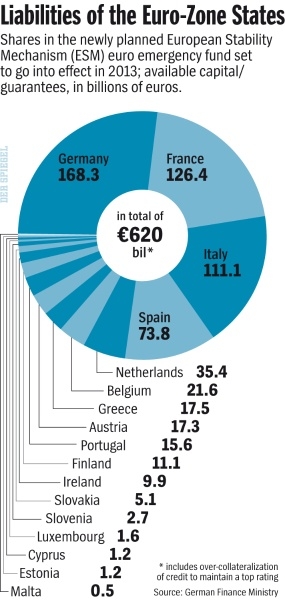

Доля стран в фонде фиансовой стабильности:

Текст статьи >>>>

Коротко:

- Греция расмматривает возможность выхода из зоны евро

- Греция может ввести свою валюту.

- Представители Еврокомиссии встречаются с министрами финансов еврозоны в пятницу ночью на секретном заседании в Люксембурге для обсуждения этого решения

- На повестке заседания — планы Греции по выходу из евро и реструктуризация долга этой страны.

- Информация была получена Spiegel из источников, близких к немецкому правительству

- Греческому кризису, кстати говоря, уже исполнился 1 год

- С тех пор, проблемы не только не решились, но и усугубились

- Источники говорят, что министр финансов Германии будет настаивать на том, чтобы Греция осталась в зоне евро

- Министр даже приготовил специальный доклад, что ждет Грецию в случае выхода из евро.

- В частности будет существенная девальвация валюты.

- По расчетам нем пр-ва валюта может потерять до 50% своей стоимости из-за больших долгов Греции

- Долг вырастет после девальвации до 200% ВВП

- В этом случае Греция будет вынуждена реструктурировать облигации или иными словами объявлять дефолт.

- В любом случае выход Греции из еврозоны будет иметь катастрофические последствия для экономики еврозоны.

- В частности, серьезно пострадает имидж евро и доверие мировой общественности к этой валюте.

- Международные инвесторы станут ожидать, что другие члены еврозоны могут последовать примеру Греции и покинуть монетарный союз.

- Кроме того, изменение валютного режима в Греции приведет к неплатежеспособности греческих банков (ввиду их обязательств в евро)

- ЕЦБ может на этом потерять порядка 40 млрд евро.

Страны, которые должны немецким банкам:

Доля стран в фонде фиансовой стабильности:

Текст статьи >>>>

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал