Селигдар

📰"Селигдар" Совершение эмитентом существенной сделки

- 03 ноября 2022, 19:00

- |

2.1. Лицо, которое совершило существенную сделку (эмитент; подконтрольная эмитенту организация, имеющая для него существенное значение): Эмитент.

2.2. В случае если организацией, совершившей существенную сделку, является подконтрольная эмитенту организация, имеющая для него существенное значение, - полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации), место нахождения, идентификационный номер налогоплательщика (ИНН) (при наличии), основной государственный регистрационный номер (ОГРН) (при наличии) указанной организации: не применимо....

( Читать дальше )

- комментировать

- Комментарии ( 0 )

📰"Селигдар" Совершение эмитентом существенной сделки

- 02 ноября 2022, 15:23

- |

2.1. Лицо, которое совершило существенную сделку (эмитент; подконтрольная эмитенту организация, имеющая для него существенное значение): эмитент.

2.2. В случае если организацией, совершившей существенную сделку, является подконтрольная эмитенту организация, имеющая для него существенное значение, - полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации), место нахождения, идентификационный номер налогоплательщика (ИНН) (при наличии), основной государственный регистрационный номер (ОГРН) (при наличии) указанной организации: не применимо....

( Читать дальше )

📰"Селигдар" Проведение заседания совета директоров и его повестка дня

- 02 ноября 2022, 08:47

- |

2.1. Дата принятия Председателем Совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 02....

( Читать дальше )

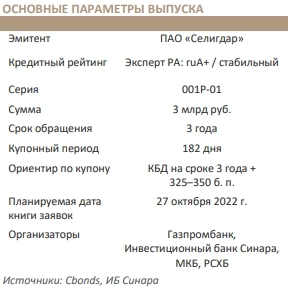

ПАО Селигдар 27 октября проведет сбор заявок на облигации объемом 3 млрд рублей - Синара

- 27 октября 2022, 14:54

- |

ПАО «Селигдар», один из крупнейших российских золотодобытчиков и ведущий производитель олова, 27 октября откроет книгу заявок на трехлетние облигации объемом 3 млрд руб. На наш взгляд, с учетом приемлемого кредитного качества, даже с премией за дебют справедливый уровень доходности по бумагам компании — немного выше 11% годовых.

( Читать дальше )

Добыча золота в Якутии в январе-сентябре выросла на 3,1%

- 27 октября 2022, 12:34

- |

Добыча золота в Якутии в январе-сентябре 2022 года составила 34,1 тонны, что на 3,1% больше, чем за аналогичный период прошлого года, сообщает пресс-служба правительства региона.

«Общий объем золотодобычи увеличен за счет работы на территории республики пяти крупных предприятий — »Нерюнгри-Металлик", «Полюс Алдан», «Селигдар», «Тарынская золоторудная компания» и «Поиск Золото», — говорится в пресс-релизе.

"Селигдар" установил ориентир ставки 1-го купона дебютных бондов объемом 3 млрд руб. на уровне не выше 11,28%

- 27 октября 2022, 11:10

- |

ПАО «Селигдар» установило ориентир ставки 1-го купона дебютного 3-летнего выпуска облигаций объемом 3 млрд руб. на уровне не выше 11,28% годовых, сообщил «Интерфаксу» источник на финансовом рынке.

Ориентиру соответствует доходность не выше 11,6% годовых. По выпуску предусмотрены полугодовые купоны.

Организаторами выступают Газпромбанк, Московский кредитный банк и Россельхозбанк.

Техразмещение запланировано на 2 ноября.

📰"Селигдар" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

- 27 октября 2022, 10:11

- |

О способе размещения и сроке для направления оферт от потенциальных покупателей с предложением заключить предварительные договоры купли-продажи

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг: Принятие уполномоченным органом управления Эмитента решения о порядке размещения и сроке для направления Оферт от потенциальных приобретателей биржевых облигаций бездокументарных процентных неконвертируемых с централизованным учетом прав серии 001P-01, размещаемых в рамках Программы биржевых облигаций серии 001Р (регистрационный номер 4-32694-F-001P-02E от 23....

( Читать дальше )

📰"Селигдар" Решения совета директоров

- 27 октября 2022, 10:00

- |

2.1. Сведения о кворуме заседания совета директоров (наблюдательного совета) эмитента и результатах голосования по вопросам о принятии решений, предусмотренных пунктом 15.1. Положения Банка России от 27.03.2020 № 714-П «О раскрытии информации эмитентами эмиссионных ценных бумаг»:

В заседании приняли участие 10 (десять) из 10 (десяти) избранных членов Совета директоров Общества....

( Читать дальше )

📰"Селигдар" Проведение заседания совета директоров и его повестка дня

- 25 октября 2022, 19:00

- |

2.1. Дата принятия Председателем Совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 25....

( Читать дальше )

ОК Русал в понедельник, 24 октября, откроет книгу заявок на облигации в юанях сроком обращения 2,5 года - Синара

- 24 октября 2022, 16:44

- |

ОК РУСАЛ в понедельник откроет книгу заявок на облигации в юанях сроком обращения 2,5 года. Ориентир по ставке купона — не выше 3,8% годовых. Объем выпуска будет определен позднее. Расчеты по бумагам будут производиться в юанях с возможностью выплат в рублях по решению эмитента или по запросу инвесторов. Минимальная заявка — кратная 1 000 юаням, но не менее эквивалента 1,4 млн руб. Оферентами по выпуску выступят операционные компании группы — «РУСАЛ Красноярск» и «РУСАЛ Саяногорск».

У компании в обращении находятся два юаневых выпуска со ставкой купона 3,9% годовых, которые торгуются с доходностью около 3,7% годовых к оферте в августе 2024 г. С учетом небольшой разницы в дюрации, ориентир по купону для нового выпуска выглядит вполне справедливо.

Селигдар, одна из крупнейших российских золотодобывающих компаний и ведущий производитель олова, планирует 27 октября открыть книгу заявок на трехлетние облигации объемом 3 млрд руб. Ориентир доходности — значение КБД на сроке 3 года + не более 325–350 б. п.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал