СберБанк

Сбербанк отчитался за октябрь 2025 г. — процентная маржа растёт, в кредитовании взрывные темпы из-за снижения ставки и смягчения ДКП.

- 13 ноября 2025, 15:02

- |

🏦 Сбербанк опубликовал сокращённые результаты по РПБУ за октябрь 2025 г. Со снижением ставки и смягчением ДКП кредитный портфель включил повышенную скорость (выдача ипотеки 4 месяца подряд выше, чем год назад, потребительское кредитование впервые с начала года показало рост), но, конечно, не обходится без хитростей банка, чтобы показать прибыль выше, чем год назад (снижение налога на прибыль). Частным клиентам в октябре было выдано 581₽ млрд кредитов (+43,4% г/г, в сентябре 2025 г. выдали 498₽ млрд), второй месяц подряд выдано больше, чем год назад (стоит отметить взрывные темпы в октябре, которые должны напрячь ЦБ):

💬 Портфель жилищных кредитов вырос на 2% за месяц (в сентябре +1,5%) и составил 11,8₽ трлн. В октябре банк выдал 353₽ млрд ипотечных кредитов (+71,3% г/г, в сентябре 280₽ млрд). Оживление в ипотеке связано с различными смягчениями и отменами комиссий. В октябре Сбер продолжил снижать ставки по рыночной ипотеке (ЦБ снизил ставку до 16,5%), также с 07.08.25 по 01.11.25 был увеличен уровень возмещения банкам на покупку квартиры.

( Читать дальше )

- комментировать

- 1.2К | ★5

- Комментарии ( 5 )

На октябрь в РФ насчитывалось почти 714 тыс юрлиц и ИП с задолженностью по кредитам. Из них 24% (примерно 171 тыс.) просрочили платежи — Известия

- 13 ноября 2025, 14:30

- |

В то же время сам объем просрочек поднялся на 7,2% по сравнению с 2024-м — почти до 3 трлн рублей. Такой прирост стал максимальным с осени 2023-го.

iz.ru/1989224/olga-anaseva-milana-gadzhieva/tuda-ssuda-dolya-kompanij-s-prosrochkoj-po-kreditam-dostigla-rekordnoj-chetverti

Российские банки резко нарастили кредитование бизнеса в октябре 2025г — РБК

- 13 ноября 2025, 13:17

- |

По данным регулятора, за прошлый месяц объем требований банков к нефинансовым компаниям увеличился более чем на 2 трлн руб., или на 2,3%, — это максимальный прирост как минимум с начала 2024 года. Для сравнения: в сентябре корпоративный кредитный портфель банков увеличился на 707 млрд руб., а в августе — на 946 млрд руб., рост в среднем не превышал 1,2% за месяц.

Еще один индикатор, на который обращают внимание эксперты, — быстрый прирост денежной массы. По предварительным оценкам, в октябре денежный агрегат М2 (сумма наличных рублей и денег российских юридических и физических лиц в банках. — РБК) подскочил на 1,6% после снижения в сентябре на 0,2%. Также резко — на 1,9% (с исключением валютной переоценки) — вырос денежный агрегат М2Х, включающий валютные депозиты в российских банках. Такая динамика означает увеличение как рублевого, так и валютного кредитования, отмечает экономист, автор телеграмканала Truevalue Виктор Тунев.

( Читать дальше )

🏦 Сбербанк. Ускорение по всем направлениям!

- 13 ноября 2025, 12:08

- |

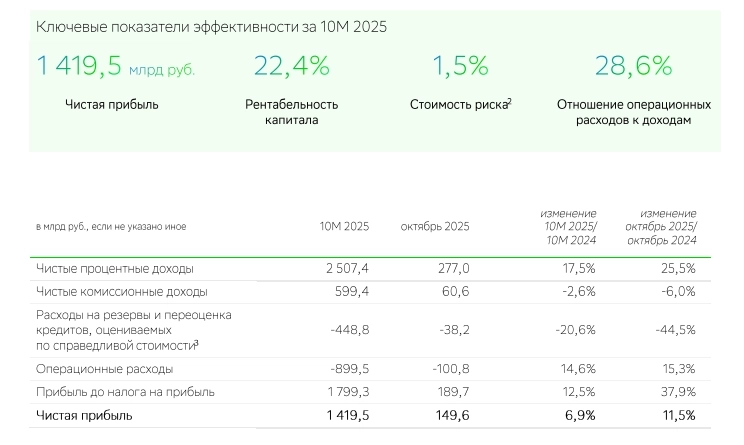

Сбербанк сильно отчитался за октябрь и 10 месяцев 2025 года по РСБУ. Пройдемся по ключевым моментам:

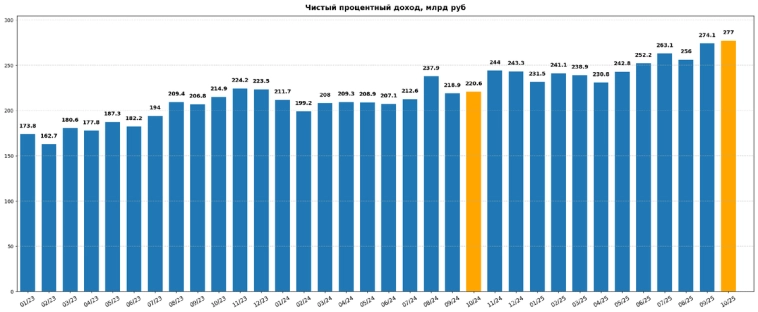

— Чистые процентные доходы: 2 507,4 млрд руб (+17,5% г/г)

— Чистые комиссионные доходы: 599,4 млрд руб (-2,6% г/г)

— Чистая прибыль: 1 419,5 млрд руб (+6,9% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 10М2025 чистые процентные доходы подросли на 17,5% г/г — до 2 507,4 млрд руб. благодаря росту объема работающих активов и ускорением кредитования. Отдельно в октябре рост показателя составил 25,5% г/г. В результате чистая прибыль Сбера выросла на 6,9% г/г — до 1 419,5 млрд руб.

Динамика чистой прибыли по месяцам:

— январь: 132,9 млрд руб (+15,5% г/г)

— февраль: 134,4 млрд руб (+11,6% г/г)

— март: 137,2 млрд руб (+6,8% г/г)

— апрель: 137,8 млрд руб (+5,1% г/г)

— май: 140,6 млрд руб (+5,4% г/г)

— июнь: 143,7 млрд руб (+2,4% г/г)

— июль: 144,9 млрд руб (+2,7% г/г)

— август: 148,1 млрд руб (+3,7% г/г)

— сентябрь: 150,3 млрд руб (+6,9% г/г) — актуальный месячный рекорд.

( Читать дальше )

Короче...если Мартын не присудит мне приз по конкурсу он наймитный агент!

- 13 ноября 2025, 11:21

- |

Я тут реально дело двигаю, а не бла-бла-бла россказни посщу.)))

Ход священного похода тут:

Покупайте Сбер… у этой крысы всегда все будет хорошо)))

Ну чо разрушать Карфаген или не надо?

Докладываю текущую сводку с фронта.

Сбер сначала пообещал, что даст ответ до 15.11, но позавчера прислал сообщение (после того как я трубку не брал на их звонки), что не успевает и просит подождать до 20.11.

А это значит У СБЕРА НЕТ ЗАГОТОВЛЕННОГО ШАБЛОНА ОТВЕТА НА ЭТУ ПРЕДЪЯВУ И НЕ ЗНАЮТ КАК ОТВЕТИТЬ. Ищут юристов на стороне наверно раз их юрид.департамент нихрена придумать ничего толкового не может. Они понимают, что если ничего внятного ответить не смогут, то последует жалоба в ЦБ (для этого нужно чтобы Сбер сначала что то вякнул письменно) и хреноватенько им придется

Сбер продемонстрировал сильные результаты по РПБУ за 10 мес. Банк остается одним из наших фаворитов, акции торгуются на привлекательном уровне 0,8x/0,7x по P/BV 2025П/2026П - АТОН

- 13 ноября 2025, 10:31

- |

Чистая прибыль «Сбера» за 10 месяцев увеличилась на 6,9% год к году до 1 420 млрд рублей при рентабельности капитала (RoE) на уровне 22,4%. Чистый процентный доход вырос на 17,5% г/г до 2 507 млрд рублей за счет повышения доходности работающих активов. Комиссионный доход сократился на 2,6% до 599 млрд рублей. Операционные расходы возросли на 14,6% до 900 млрд рублей, отношение расходов к доходам составило 28,6%, а расходы на создание резервов составили 449 млрд рублей по сравнению с 565 млрд рублей за аналогичный период 2024 года. Стоимость риска (CoR) составила 1,5%.

Чистая прибыль «Сбера» в октябре 2025 года выросла на 11,5% до 150 млрд рублей при RoE на уровне 22,6%. Чистый процентный доход увеличился на 25,5% до 277 млрд рублей, а комиссионный доход сократился на 6,0% до 61 млрд рублей. Операционные расходы достигли 101 млрд рублей (+15,3% г/г), отношение расходов к доходам составило 30,7%. Расходы на создание резервов составили 38 млрд рублей по сравнению с 87 млрд рублей за аналогичный период 2024 года, а стоимость риска (CoR) составила 1,3%.

( Читать дальше )

Сбербанк идёт на 37,5 руб дивидендов. Отчётность октябрь 2025

- 13 ноября 2025, 10:08

- |

Интересное помимо рекордов по прибыли и тренда на 37,5 руб дивидендов.

Посмотрите на график с Процентными доходами. Там фантастика.

Спрос на кредит высокий. Бизнес занимает даже по текущим безумным ставкам. А ВВП не растёт. Т.е. бизнес занимает не ради роста, а чтобы перекредитоваться и как-то жить. При этом проценты по депозитам падают. В общем, все деньги мира уходят банкам.

Риск не растёт, всё под контролем.

Сбер делает заявку на звание одной из лучших акций ещё и следующего года.

Что должно нас пугать — это рост кредитов в РФ:

В октябре объем кредитования составил 1 061,8 млрд рублей что на 21,5% выше, чем в октябре 2024

Ранее у меня был пост про Эталон. Он хвастался, что люди покупают недвигу даже без ипотеки.

И вот банки сигнализируют, что всё в порядке.

Как в таких условиях ставку понижать? 🤔

Итоги и выводы

- У Сбера всё прекрасно.

- Низкий риск, стабильный и предсказуемый бизнес.

- Всем ребятам пример (здесь могла быть реклама ВТБ).

( Читать дальше )

Обзор доллар/рубль, RTS, Сбер, нефть Brent, натуральный газ, bitcoin и золото на 13 ноября 2025

- 13 ноября 2025, 09:59

- |

Сбер РПБУ 10 мес. 2025 г. - рекордная прибыль не снижается

- 13 ноября 2025, 06:01

- |

Сбер опубликовал результаты по РПБУ за 10 месяцев 2025 года.

Чистая прибыль за 10 месяцев выросла на 6,9% до 1,42 трлн руб. За октябрь 150 млрд руб. (+11,5%).

Рентабельность капитала составила 22,4%, а достаточность Н1.0 составила 12,8%

Кредитный портфель за год вырос на 7,7% до 48,4 трлн руб. (+6,9% с начала года и +2% за месяц).

( Читать дальше )

Сбербанк опубликовал финансовые результаты за октябрь и 10 месяцев 2025 г.

- 12 ноября 2025, 21:46

- |

Ключевые показатели за октябрь в сравнении год к году

📌 Чистые процентные доходы выросли на 25,5%, до 277 млрд руб.

📌 Чистые комиссионные доходы снизились на 6%, до 60,6 млрд руб.

📌 Чистая прибыль выросла на 11,5% и составила 149,6 млрд руб. при рентабельности капитала 22,6%.

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал