СберБанк

Волновой анализ, акции компаний

- 17 января 2017, 09:28

- |

ВТБ

Ситуация по акциям ВТБ практически не изменилась, то есть по-прежнему ожидается развитие локальной коррекции, от высоты и динамики которой будет зависеть выбор сценария среднесрочного движения акций. Но не зависимо от того, какой будет выбран локальный варианта, цена все равно продолжит движение вниз и сформирует новый локальный минимум.

Рекомендация: на текущий момент отсутствуют точки входа, поэтому рекомендуется удерживать ранее открытые короткие позиции с целями в районе 0,06700 – 0,06500, но временно воздержаться от их наращивания.

( Читать дальше )

- комментировать

- Комментарии ( 13 )

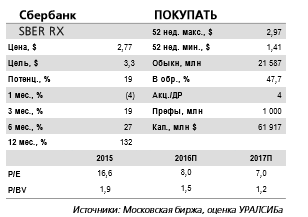

Потенциал роста Сбербанка в акциях сохраняется.

- 16 января 2017, 16:00

- |

Удачный месяц для основного дохода. В пятницу Сбербанк опубликовал финансовую отчетность за декабрь и весь 2016 г. по РСБУ. Чистая прибыль сократилась довольно существенно – на 37% (здесь и далее – месяц к месяцу), а ROAE упал с 23% в ноябре до 14%. Вместе с тем динамика основного дохода была сильной. Так, ЧПД увеличился на 15%, а маржа выросла, по нашим оценкам, почти до 7% с 6% в ноябре. За 4 кв. ЧПМ прибавила 20 б.п., достигнув 6,5%. Суммарный операционный доход, впрочем, сократился из-за существенного укрепления российской валюты в декабре и соответствующей валютной переоценки. Расходы оказались сезонно высокими, вдвое превысив ноябрьский уровень.

Корпоративные кредиты отстали от прогноза, а розничные выросли до верхней границы ожидаемого диапазона. В то же время укрепившийся рубль сыграл положительную роль при формировании резервов банка – в декабре Сбербанк смог даже частично распустить резервы. Квартальная стоимость риска снизилась до 1% (примерно на уровне 2 кв.) с 1,8% в 3 кв. Также уменьшилась доля просрочки (на 30 б.п. до 2,5%). В декабре корпоративные кредиты потеряли в номинальном выражении 4,5%, как за счет переоценки, так и за счет погашения некоторых крупных займов. С начала года корпоративный портфель просел на 7,6%, тогда как менеджмент прогнозировал динамику от нулевой до пятипроцентного роста. Объем розничных кредитов увеличился на 0,5%, а с начала года – на 4,9% (соответствует верхней границе прогнозного диапазона).

( Читать дальше )

Сбербанк по итогам года отразил хороший рост чистой прибыли.

- 16 января 2017, 14:17

- |

Сбербанк России по итогам 2016 года увеличил чистую прибыль по РСБУ без учета событий после отчетной даты (СПОД) в 2,2 раза — до 517 млрд рублей, говорится в пресс-релизе кредитной организации. В декабре 2016 года банк получил чистую прибыль в 33,8 млрд рублей, на уровне декабря 2015 года. Чистый процентный доход Сбербанка за 2016 год вырос на 41,5% и превысил 1,1 трлн рублей. Операционные расходы Сбербанка в 2016 году выросли на 9,5%. Активы в 2016 году сократились на 4,7% и составили 22 трлн 3,2 млрд рублей.

Сбербанк по итогам года отразил хороший рост чистой прибыли за счет опережающего роста процентного дохода по сравнению с расходами, а также слабой динамики операционных издержек. Увеличению прибыли способствовало и замедление отчислений в резервы. В то же время декабрьский показатель прибыли выглядит слабым, он ниже среднемесячного значения почти на 15%. С негативной стороны можно отметить снижение активов банка за счет падения корпоративного портфеля кредитовПромсвязьбанк

2017 год - ставка на диверсификацию.

- 16 января 2017, 12:42

- |

Анализ зон RTS SBRF BR GAZR Si

- 16 января 2017, 12:31

- |

RTS (Анализ зон)

Приоритет:

Развитие роста котировок Цель: возврат в зону выше уровня 116400, с локальной целью тестирования покупателями 117000.

Активность опционы:

Преобладание проторгованный объем: -3,52% PUT

Преобладание проторгованный объем в деньгах: -10,82% PUT

Активность CALL: 120000 117500 суммарно 56,75%

Активность PUT: 115000 112500 суммарно 38,22%

Открытые позиций по опциона, ПРЕДСТАВЛЕНЫ В СЛАЙДЕ ВЫШЕ

Активность позиций:

На данный момент общая структура снижения в последние дни сформирована за счет фиксаций позиций, как следствие отдается приоритет удержанию уровня 115300, за покупателями, и развитием роста выше уровня 11640 с целью тестирования 117000.

( Читать дальше )

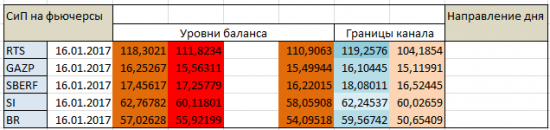

Авторский индикатор уровней спроса и предложения 16.01.2017

- 16 января 2017, 11:53

- |

Фонда РФ

Канал на Ютубе тут

Как это работает, вебинар по СиП тут

Ссылка на бесплатный индикатор СиП для МТ4 тут

Ссылка на бесплатный индикатр СИП для МТ5 срочный рынок РФтут

Адрес сайта тут

Ссылка на группу ВКонтакте тут

И так, новостной фон сегодня практически нейтральный, и только в 21:30 по МСК будет выступление главы банка Англии Карни. Скорее всего сегодняшний день не принесет серьезной волатильности. Рынок будет переваривать сегодняшние Гэпы и особенно по Фунту.

( Читать дальше )

Снижение доли неработающих кредитов и отчислений в резервы - станет важным катализатором для финансовых показателей Сбербанка в этом году.

- 16 января 2017, 10:55

- |

Чистая прибыль банка в декабре составила 33,8 млрд руб. (RoE 14,4%) — без изменений г/г и ниже показателей, которые банк демонстрировал в предыдущие месяцы (40-54 млрд руб.). Это сезонный эффект, связанный с периодом выплаты бонусов, во время которого операционные затраты выросли в два раза м/м до 82 млрд руб. Убыток от торговых операций составил 17,8 млрд руб. — это вторая причина низкого показателя чистой прибыли. Чистый процентный доход вырос на 21% г/г до 104,5 млрд руб., а комиссионный доход увеличился на 9% м/м до 38,1 млрд руб. Банк сократил отчисления в резервы на 14 млрд руб.- впервые за два года на фоне снижения доли неработающих кредитов до 2,5% (2,8% в ноябре). Портфель корпоративных кредитов упал на 535 млрд руб. (-4,5% м/м) из-за укрепления рубля и погашения задолженности, объемы кредитов физическим лицам выросли на 20,8 млрд руб. в декабре (без изменений м/м). Чистая прибыль за 2016 выросла в 2,2x до 517 млрд руб. (18,8% ROE). Чистые отчисления в провизии упали на 35% г/г, а стоимость риска составила 1,6%. Операционные затраты выросли на 11,3% г/г до 513 млрд руб., соотношение «затраты/доход» составило 35,7% против 40% годом ранее.

( Читать дальше )

Волновой анализ, акции компаний

- 16 января 2017, 10:55

- |

ВТБ

Цена по акциям ВТБ протестировала нижнюю границу трендового канала и вполне вероятно, что попытается выполнить отскок вверх. То есть если отскок будет сильным и динамичным то, скорее всего в силу вступит сценарий с развитием серии первых 1-2 1-2 волн. Но если отскок будет слабым и незначительным то, скорее всего после закрепления, ниже представленной границы канала снижение будет продолжено. В принципе большой разнице в выборе варианта нет, так как оба они указывают на продолжение тренда вниз.

Рекомендация: на текущий момент отсутствуют точки входа, поэтому рекомендуется удерживать ранее открытые короткие позиции с целями в районе 0,06700 – 0,06500, но временно воздержаться от их наращивания.

( Читать дальше )

Волновой анализ, акции компаний. Старшие степени. Январь. Коррекция

- 16 января 2017, 10:53

- |

ГМК НорНикель Январь Коррекция

По акциям данного эмитента цена не смогла возобновить движение вверх, что в свою очередь привело к пересмотру внутренней структуры всего коррекционного движения. То есть одним из варрантов можно рассмотреть сценарий, согласно которому предполагаемая большая коррекция может принять вид треугольника.

Подробную информацию можно найти на сайте: globalcomllc.com

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал