СберБанк

Греф: Сбербанк сохраняет план выплатить дивиденды в 2026г в размере 50% от прибыли за 2025г

- 10 декабря 2025, 12:36

- |

- Структура портфеля оптимизирована и практически не чувствительна к изменению ключевой ставки.

- Чистая процентная маржа в 2026 году ожидается на уровне 5,9%.

- В 2026 году Сбер представит новую стратегию

- Отток из депозитов в акции и недвижимость усилился в 2025г по сравнению с 2024г

❗️ Главный вопрос — какой коэффициент дивидендных выплат компания примет в следующие годы. Это будет понятно уже только в 2026 году.

Но вот что предстоит учитывать — дивдоходность ВТБ является весьма высокой для текущего рынка и тем более для банковского сектора.

Из этих соображений коэффициент выплат от ЧП может быть пересмотрен в большую сторону ➕. Вариант докапитализаций рассматриваться явно не будет.

Поэтому Сбер является для меня одним из фаворитов на нашем рынке. А для вас? Держите бумаги в портфеле?

Буду рада видеть вас среди своих подписчиков t.me/+j3ohRZAa_dpkMTli !

- комментировать

- 283

- Комментарии ( 0 )

❗️❗️🏦 СБЕР – рекордный процентный доход за месяц! Считаем дивиденды

- 10 декабря 2025, 12:29

- |

Ранее мы отмечали, что банк выбрал стратегию наращивания кредитного портфеля. Это позволит поддержать процентные доходы в будущем на фоне снижения ключевой ставки.

Такая стратегия уже приносит плоды. Давайте рассмотрим результаты за ноябрь 2025 года по РПБУ.

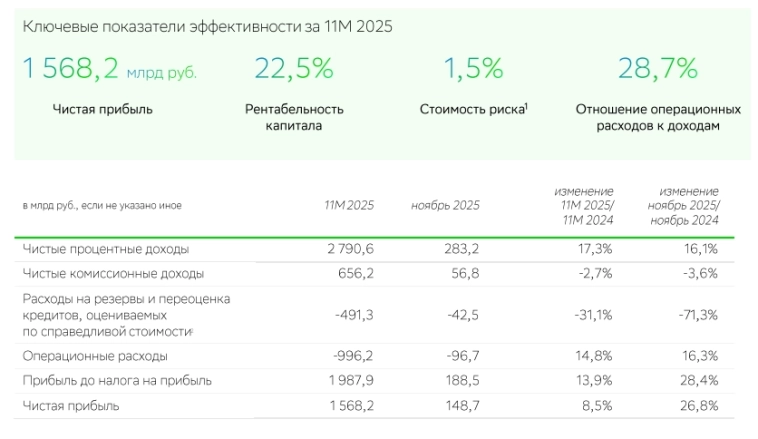

📊Результаты за ноябрь 2025г:

✅Чистый процентный доход вырос на 16,1% г/г до 283,2 млрд руб. (рекорд).

❌Чистый комиссионный доход снизился на 3,6% г/г до 56,8 млрд руб.

❌Расходы на резервы составили 42,5 млрд руб.

✅Прочие доходы/расходы составили -12,3 млрд руб. (чаще всего прочие доходы/расходы в плюсе)

✅Чистая прибыль* выросла на 26,8% г/г до 148,7 млрд руб.

*Такой годовой прирост объясняется следующим: в последние несколько лет прибыль банка в ноябре и декабре снижалась. В этот раз падения в ноябре не произошло, что и обеспечило высокий прирост.

☝️Мы видим рекордный процентный доход и банк не собирается останавливаться, а продолжает наращивать кредитный портфель:

Совокупный кредитный портфель увеличился на 1% за месяц в реальном выражении до 48,8 трлн рублей. Наблюдается умеренный рост как в корпоративном, так и в розничном сегментах.

( Читать дальше )

Греф: Сбербанк сохраняет план выплатить дивиденды в 2026г в размере 50% от прибыли за 2025г

- 10 декабря 2025, 11:43

- |

👉 Структура портфеля оптимизирована и практически не чувствительна к изменению ключевой ставки.

👉 Чистая процентная маржа в 2026 году ожидается на уровне 5,9%.

👉 В 2026 году Сбер представит новую стратегию

👉 Отток из депозитов в акции и недвижимость усилился в 2025г по сравнению с 2024г

Сбербанк День инвестора

- 10 декабря 2025, 11:28

- |

Сбербанк прогнозирует рентабельность капитала в 2026 году на уровне 22%,

достаточность капитала Н20.0 в 13,3%, заявил президент — председатель правления банка Герман Греф.

«В части наших финансовых показателей мы сохраняем ключевые цели на 2026 год: поддержание рентабельности капитала на уровне 22%, достаточности капитала на целевом уровне 13,3%», — сказал Греф на дне инвестора Сбера.

«В 2026 году мы планируем выплатить дивиденды в размере 50% от прибыли за 2025 год», — отметил он.

«Общий эффект от внедрения ИИ во всех направлениях достигнет 550 млрд рублей в 2026 году.

Это коснется и роста доходов от индивидуализации предложений, и ценообразования, и снижения кредитных рисков,

а также оптимизации наших расходов», — сказал Греф в ходе Дня инвестора Сбера.

«В нашем базовом процессе есть ИИ-агент, который формирует кредитные предложения для клиентов.

Сегодня уже 96% корпоративных клиентов, использующих услуги кредитования, получили индивидуальные кредитные предложения (...) Искусственный интеллект помогает нам защищать интересы наших клиентов:

( Читать дальше )

Сбер сохраняет планы по выплате дивидендов за 2025 г. в размере 50% от прибыли — Греф

- 10 декабря 2025, 11:10

- |

Сбер РПБУ 11 мес. 2025 г. - дивдоходность на уровне вкладов

- 09 декабря 2025, 20:48

- |

Сбер опубликовал результаты за 11 месяцев по РПБУ.

Чистая прибыль выросла на 8,5% до 1,57 трлн руб., за ноябрь +26,8% до 148,7 млрд руб.

Рентабельность капитала составила 22,5%, а достаточность Н1.0 составила 13,2%

Кредитный портфель за год вырос на 6,7% до 48,8 трлн руб. (+7,7% с начала года и +0,8% за месяц).

( Читать дальше )

- комментировать

- 13.5К |

- Комментарии ( 17 )

ЦБ РФ в 2027 г планирует запретить банковским группам деконсолидировать компании с рискованными активами, в том числе МФО

- 09 декабря 2025, 19:46

- |

ЦБ РФ в 2027 году планирует запретить банковским группам деконсолидировать компании с рискованными активами, в том числе дочерние микрофинансовые организации (МФО), говорится в информационном материале ЦБ «Обзор банковского регулирования».

В планах ЦБ обсудить с участниками рынка обновленную концепцию изменений в регулирование банковских групп.

ЦБ отмечает, что действующая модель консолидации позволяет банкам гибко определять периметр участников: включать нефинансовый бизнес в одних случаях и исключать финансовый – в других (например, признавать несущественными дочерние МФО). Это может приводить к необоснованному улучшению значений нормативов банковской группы. Банк России хочет донастроить регулирование, обеспечив более точный учет рисков банковской группы и запаса капитала для их покрытия.

www.interfax.ru/business/1062310

cbr.ru/press/event/?id=28165

Что произошло с РФ рынком за торговую сессию?

- 09 декабря 2025, 19:05

- |

❓ Что будет с индексом? Куда все идет?

✅ После того, как индекс выполнил мою вчерашнюю цель падения, к уровню поддержки, пошел закономерный отскок, да так, что в моменте индекс пробивал вверх 2700, однако ближе к вечеру, ситуация стабилизировалась и почти весь сегодняшний новостной вынос проторговали.

🧠 То есть вновь приходим к выводу. Растет рынок только на новостях, но как только позитив от новостей пропадает, так весь рост сливается. Это является слабостью. Поэтому отсюда могу предположить, что далее скорее всего будет падение по рынку, в сторону 2680, а там дальше будем смотреть по факту.

Касаемо того, как буду работать завтра, сообщу утром. Всем хорошего вечера! 🤝

Этот пост Я взял из своего телеграм канала, который находится только тут — t.me/s/TraderWB

Сбер нарастил выдачи ипотеки в ноябре за счёт новостроек

- 09 декабря 2025, 17:58

- |

Сбер сообщил о выдаче более 360 миллиардов рублей ипотеки в ноябре. Рост почти полностью пришёлся на первичный рынок. Выдачи на новостройки прибавили 11% к октябрю и достигли 258,5 миллиарда рублей. Доля первичного жилья поднялась до 71,3%. Это самый высокий уровень с мая. Спрос поддерживают субсидированные программы и ожидания сохранения ставок в верхнем диапазоне. Девелоперы продолжают удерживать покупателей за счёт скидок и льготных схем, поэтому рынок первички остаётся стабильным.

Во вторичном сегменте виден разворот после рекорда октября. Объём выдач снизился на 8,3%, до 57,8 миллиарда, а доля вторичного жилья опустилась до 15,9%. Это повторяет картину весны, когда покупатели уходили из вторички в пользу новостроек из-за разницы в ставках. Наибольшая доля вторички остаётся в северных регионах, так как там предложение готовых квартир традиционно шире, чем новые проекты.

Загородный рынок двигается по сезонной траектории. Спрос на готовые дома сократился на 15%, а ИЖС просел на четверть. Доля этих сегментов в выдачах уменьшается. Осенью и зимой такие проекты востребованы меньше, потому что покупатели откладывают решения до весны.

( Читать дальше )

Сбер: ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ (11М25 РСБУ)

- 09 декабря 2025, 17:41

- |

Сбер выпустил сильную сокращенную отчетность по РСБУ за 11 месяцев 2025 г. Благодаря значительному сокращению отчислений в резервы в ноябре (-71% г/г) чистая прибыль выросла на 26,8% г/г, до 148,7 млрд руб. Можно прогнозировать, что по итогам года совокупная чистая прибыль Сбера превзойдет наши ожидания в 1,62 трлн руб. и достигнет 1,68-1,72 трлн руб. C начала года чистая прибыль по РСБУ выросла на 8,5% г/г, до 1,57 триллиона рублей, при рентабельности капитала в 22,5%. В ноябре 2025 года рентабельность капитала достигла 22,7%. Завтра ожидается День инвестора, на котором могут быть озвучены прогнозы по ключевым показателям. Мы рекомендуем «Покупать» акции Сбера с целевой ценой 393 руб. за акцию.

Чистые процентные доходы увеличились за 11 месяцев на 17,3% до 2,79 трлн руб., что было связано с ростом объема работающих активов, а также с сохранением высокой чистой процентной маржи. В ноябре рост чистых процентных доходов составил 16,1% г/г, до 283,2 млрд руб. Высокая ставка ЦБ положительно влияет на чистую процентную маржу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал