SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

СШа

Американская засуха взвинтит цены на китайскую свинину

- 26 июля 2012, 12:44

- |

Сильнейшая засуха в центральной и западной части США приведет к неизбежному росту цен на свинину, выращиваемую в Китае. Главный фактор – рост цен на зерновые, которые являются базой для комбикорма – по материалам AForex.

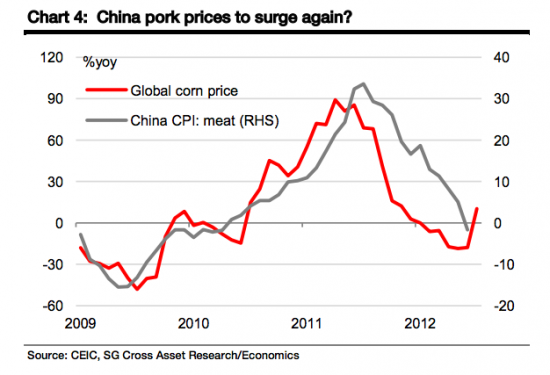

Сильнейшая засуха в центральной и западной части США приведет к неизбежному росту цен на свинину, выращиваемую в Китае. Главный фактор – рост цен на зерновые, которые являются базой для комбикорма – по материалам AForex.По оценке, Societe Generale, порядка 90% изменений в цене на китайскую свинину происходит под воздействием динамики глобальных цен на зерновые.

Опередив США, Китай стал производителем мяса №1 в мире. Внутренний спрос Китая на свинину оценивается на уровне 52 млн тон в текущем году. Ожидается, что цены на китайскую свинину могут начать расти в обозримом будущем. Если продовольственные цены будут продолжать свой рост этим летом – роста цен на китайскую свинину можно ожидать в ноябре-декабре.

Этот график от SocGen показывает связь между китайской потребительской инфляцией CPI и мировыми ценами на зерно:

- комментировать

- Комментарии ( 0 )

Цены на продовольствие улетят вверх

- 26 июля 2012, 12:42

- |

По оценке Департамента сельского хозяйства США, рекордная засуха в США приведет к росту продовольственных цен на 3-4% в следующем году. Молоко, яйца, говядина, птица, свинина – цены на эти продуктовые категории однозначно будут расти – по материалам AForex.

По оценке Департамента сельского хозяйства США, рекордная засуха в США приведет к росту продовольственных цен на 3-4% в следующем году. Молоко, яйца, говядина, птица, свинина – цены на эти продуктовые категории однозначно будут расти – по материалам AForex.Наибольший скачок цен ожидается по говядине — 4-5%. Молочные продукты вырастут на 3.5-4.5%. Птица и яйца — на 3-4%. Свинина – на 2.5-3.5%.

Засуха приведет к тому, что продуктовая инфляция в 2013 году будет иметь более интенсивные темпы роста, чем обычно. Для примера, нормальная инфляция по группе бакалейных товаров составляет 2.8%.

На текущий год продовольственная инфляция оценивается на уровне 2.5-3.5%. Но засуха уже успела взвинтить цены на ряд категорий – бобовые, зерно и некоторые другие группы.

По оценке экспертов, засуха не должна оказать влияние на цены на фрукты и овощи в виду особенностей ирригационного земледелия. По этой продовольственной категории рост цен на 2013 год прогнозируется на уровне 2-3%, что попадает в рамки «нормальной инфляции».

Банки-гиганты должны умереть

- 26 июля 2012, 12:39

- |

По мнению Санди Уайла, экс-главы Citigroup, для стабилизации финансовой системы США необходимо упразднить с рынка крупнейшие банки (маркет-мейкеры). При этом, важно, чтобы коммерческие банки и инвестиционные работали под разными юридическими лицами и, безусловно, имели разное руководство во избежание конфликта интересов и искушений обходить корпоративные законы ради собственной выгоды – по материалам AForex.

По мнению Санди Уайла, экс-главы Citigroup, для стабилизации финансовой системы США необходимо упразднить с рынка крупнейшие банки (маркет-мейкеры). При этом, важно, чтобы коммерческие банки и инвестиционные работали под разными юридическими лицами и, безусловно, имели разное руководство во избежание конфликта интересов и искушений обходить корпоративные законы ради собственной выгоды – по материалам AForex.Уайл полагает, что, что слишком большая долговая нагрузка финансовых институтов, их влияние на рынки и абсолютная непрозрачность – это те факторы, которые просто обязывают власти США провести ряд реформ в отношении банковской системы.

По мнению Уайла, финансовая система США должна вернуть обратно положение дел, имевшее место 25 лет назад, когда депозитные, кредитные, инвестиционные, ипотечные и иные бизнесы имели жесткое разделение, что обеспечивало большую видимость для властей – было понятно, что происходит в каждом из этих бизнесов. Кроме того, функциональное разделение обеспечивает больше гарантий сохранности для капитала клиентов банка.

( Читать дальше )

Американский рынок сегодня: Европейский кризис набирает обороты

- 26 июля 2012, 12:30

- |

Мы ожидаем

На корпоративной отчетности Европы и Америки негативно сказывается все углубляющийся долговой и экономический кризис в ЕС. Статистические данные по рынку труда, которые будут опубликованы сегодня, определят динамику движения рынка на предстоящей сессии.

Рынок накануне

В среду американские индексы закрылись разнонаправленно. Широкий рынок при этом пережил очередное падение. Неудачные результаты Apple подорвали уверенность игроков в технологическом секторе. Лишь оптимистичные прогнозы от Boeing и Caterpillar смогли уберечь Dow Jones от четвертого подряд закрытия в минусе.

События сегодня

В 16:30 мск публикуются еженедельные данные о числе первичных обращений за пособием по безработице; в 16:30 мск — объём заказов на товары длительного пользования в США за исключением транспортной компоненты за июнь, объём заказов на товары длительного пользования за июнь; в 18:00 мск — незавершенные продажи на вторичном рынке недвижимости за июнь; 18:30 мск – еженедельные данные о запасах природного газа в США. В 18:00 мск ожидается выступление министра финансов США Тимоти Гайтнера.

На корпоративной отчетности Европы и Америки негативно сказывается все углубляющийся долговой и экономический кризис в ЕС. Статистические данные по рынку труда, которые будут опубликованы сегодня, определят динамику движения рынка на предстоящей сессии.

Рынок накануне

В среду американские индексы закрылись разнонаправленно. Широкий рынок при этом пережил очередное падение. Неудачные результаты Apple подорвали уверенность игроков в технологическом секторе. Лишь оптимистичные прогнозы от Boeing и Caterpillar смогли уберечь Dow Jones от четвертого подряд закрытия в минусе.

События сегодня

В 16:30 мск публикуются еженедельные данные о числе первичных обращений за пособием по безработице; в 16:30 мск — объём заказов на товары длительного пользования в США за исключением транспортной компоненты за июнь, объём заказов на товары длительного пользования за июнь; в 18:00 мск — незавершенные продажи на вторичном рынке недвижимости за июнь; 18:30 мск – еженедельные данные о запасах природного газа в США. В 18:00 мск ожидается выступление министра финансов США Тимоти Гайтнера.

Увядающий рост. Прогноз Николая Корженевского.

- 26 июля 2012, 10:58

- |

Мы наращиваем шорт в EURAUD, рассматриваем шорт в EURRUB, EURJPY, USDJPY, сохраняем прочие позиции.

Мы наращиваем шорт в EURAUD, рассматриваем шорт в EURRUB, EURJPY, USDJPY, сохраняем прочие позиции.Среда стала днем сплошных разочарований. Отчетности компаний и макроэкономическая статистика из США оказались существенно хуже ожиданий. Конечно, можно говорить о том, что данные по рынку недвижимости слишком малозначимы с масштабах всей экономики, и делать акцент на них достаточно странно. Но все же цифры из всех уголков планеты теперь указывают на неожиданно резкое замедление роста. Такая диспозиция смешивается со всеми острыми текущими проблемами — в первую очередь, конечно, европейским кризисом. И такой коктейль не может провоцировать устойчивое желание покупать риск.

Сегодня инвесторы получат результаты очередного теста на устойчивость экономики Соединенных Штатов. Помимо прочего, будет опубликована статистика по заказам на товары длительного пользования, стержневой компонент которой напрямую попадает в ВВП. Аналитики AForex считают, что цепочка негативных сюрпризов продолжится, и результат может оказаться существенно ниже консенсуса. Эти же цифры проверят на выдержку ФРС, заседание которой уже совсем близко. Но тут нужно быть реалистом: программы количественного смягчения как минимум до сентября не последует, и даже содержательных намеков на нее, вероятно, сделано не будет. Мы полагаем, что сочетание слабой статистики и пассивных центральных банков еще некоторое время будет держать рынки в напряжении. Отыграть это можно, например, через шорт в USDJPY — представляется разумным продавать пару в случае решительного пробоя последних локальных минимумов у 78 пунктов. Однако со стратегической точки зрения по-прежнему сложно найти валюту хуже, чем евро.

Европейский кризис – первая мировая экономическая война.

- 25 июля 2012, 21:15

- |

Часть 2 Высадка в Нормандии.

Сейчас некоторый круг людей бомбит мэссэджами общество и давит своим авторитетом все попытки разобраться в этом поглубже. Ссылки можно найти ниже.

Мощный, грамотный и поддерживаемый СМИ пул экспертов проводит ковровые бомбардировки по всей территории Еврозоны и ее потенциальных, и реальных кредиторов новостями о скорой кончине и распаде. Они находят новые изъяны в политике государств- доноров параллельно отменяя те лекарства, которые они назначали этому союзу полгода назад. Они – нобелевские лауреаты, они уважаемые финансисты, они миллиардеры и они американцы.

Такой ход со стороны США был предсказуем.

США имея крупнейший в мире долг и не имеющая возможности отдать его, и живущая только на новые займы ничего не собирается делать ни с бюджетным дифицитом ни с торговым балансом. То есть выхода нет – но до появления Евро его и искать не надо было.

( Читать дальше )

Сейчас некоторый круг людей бомбит мэссэджами общество и давит своим авторитетом все попытки разобраться в этом поглубже. Ссылки можно найти ниже.

Мощный, грамотный и поддерживаемый СМИ пул экспертов проводит ковровые бомбардировки по всей территории Еврозоны и ее потенциальных, и реальных кредиторов новостями о скорой кончине и распаде. Они находят новые изъяны в политике государств- доноров параллельно отменяя те лекарства, которые они назначали этому союзу полгода назад. Они – нобелевские лауреаты, они уважаемые финансисты, они миллиардеры и они американцы.

Такой ход со стороны США был предсказуем.

США имея крупнейший в мире долг и не имеющая возможности отдать его, и живущая только на новые займы ничего не собирается делать ни с бюджетным дифицитом ни с торговым балансом. То есть выхода нет – но до появления Евро его и искать не надо было.

( Читать дальше )

Бегство в качество превратилось в миграцию.

- 25 июля 2012, 15:26

- |

Доходность по Казначейским облигациям США падает уже давно, бегство в качество набирает обороты и постоянно обновляет минимумы доходности. Как вы думаете, к чему это все приведет?

За всю историю.

Последние 12 месяцев

( Читать дальше )

За всю историю.

Последние 12 месяцев

( Читать дальше )

Гарри Дент про сдувание гигантского американского «пузыря»

- 25 июля 2012, 13:07

- |

Гарри Дент, известный экономист и директор исследовательской компании HS Dent, делится своими прогнозами относительно будущего американской экономики – по материалам AForex.

Гарри Дент, известный экономист и директор исследовательской компании HS Dent, делится своими прогнозами относительно будущего американской экономики – по материалам AForex.По словам Дента, Америка была настроена крайне оптимистично в 90-е и 2000-е – можно сказать, что это был самый «бычий» взгляд на рынок во всем мире. Люди тратили много денег, занимали много денег. Развивались технологии, интернет и прочие элементы успешного растущего общества.

Временной отрезок 2008-2020 – период сдувания экономического пузыря, который рос при поддержке поколения бэби-бумеров. «Сдувание» совершенно закономерно сопровождается резким сокращением трат, меньшим объемом покупок домов. Теперь бэби-бумеры настроены мрачно и затягивают свои пояса, дабы накопить денег на безработную и, судя по всему, небогатую старость.

Рынки просели на 70-80% в рамках коррекции на неконтролируемом росте суверенного и частного долга страны. По прогнозам Дента, в течение текущей декады с Америкой произойдет еще большой коллапс по мере того, как уровень долга окажется воистину неподъемным. По средним подсчетам, долг США – это $16 трлн суверенного долга, плюс $42 трлн частного долга, плюс $66-80 трлн долга, которые образуются из необеспеченных реальными деньгами инструментов финансового рынка.

( Читать дальше )

Американский рынок сегодня: Старое беспокойство вернулось

- 24 июля 2012, 15:36

- |

Мы ожидаем

В отсутствие макроэкономических новостей все внимание инвесторов направлено на корпоративные новости. Рейтинговое агентство Moody's изменило на «негативный» прогноз рейтингов Германии, Нидерландов и Люксембурга, поэтому инвесторы вновь обеспокоены проблемами долгового кризиса и, вероятно, будут искать более надежные активы для вложения.

Рынок накануне

Опасения инвесторов относительно финансового здоровья Европы опустили американские фондовые индексы в глубокий минус в начале торгов в понедельник. Особое внимание сейчас приковано к долгам Испании Италии и Греции. К концу сессии индексы все же отыграли значительную часть потерь, но от второго подряд закрытия в красной зоне не спаслись.

События сегодня

В 17:00 мск публикуется индекс деловой активности в производственном секторе США, рассчитываемый компанией Markit, предварит. за июль; в 18:00 мск — индекс деловой активности в производственном секторе Ричмонда за июль, индекс цен на дома за май.

В отсутствие макроэкономических новостей все внимание инвесторов направлено на корпоративные новости. Рейтинговое агентство Moody's изменило на «негативный» прогноз рейтингов Германии, Нидерландов и Люксембурга, поэтому инвесторы вновь обеспокоены проблемами долгового кризиса и, вероятно, будут искать более надежные активы для вложения.

Рынок накануне

Опасения инвесторов относительно финансового здоровья Европы опустили американские фондовые индексы в глубокий минус в начале торгов в понедельник. Особое внимание сейчас приковано к долгам Испании Италии и Греции. К концу сессии индексы все же отыграли значительную часть потерь, но от второго подряд закрытия в красной зоне не спаслись.

События сегодня

В 17:00 мск публикуется индекс деловой активности в производственном секторе США, рассчитываемый компанией Markit, предварит. за июль; в 18:00 мск — индекс деловой активности в производственном секторе Ричмонда за июль, индекс цен на дома за май.

Что за Торговая платформа?

- 24 июля 2012, 10:50

- |

Знающие люди подскажите, что за торговая платформа используеться?

И какой брокер её может предоставить?

http://daytradingradio.com/

И какой брокер её может предоставить?

http://daytradingradio.com/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал