СТАВКИ

Грязная игра банков, брокеров, трейдеров и финансовых управляющих

- 29 августа 2016, 16:50

- |

- комментировать

- 103 | ★1

- Комментарии ( 4 )

Август на рынке заканчивается корретирующим минором

- 29 августа 2016, 13:43

- |

На прошедшей неделе гвоздем программы для рынков было выступление главы ФРС на конференции в Джексон Хоул. Несмотря на заметные разочарования выходивших макроновостей последних месяцев, включая замедление темпов роста ВВП, снижение розничных продаж и некоторых других частично уравновешивается данными по инфляции и безработицей, которую по итогам августа прогнозируют на уровне 4,8%. Именно сила рынка труда в первую очередь дает некоторые основания и для повышения ставки. Глава ФРС, как явствует из ее последней речи, полагает, что экономические данные последних месяцев добавили аргументы для повышения ставки ФРС. Ястребиные настроения высказало несколько членов комитета по открытым рынкам. Так, напомним, что глава ФРБ Сан-Франциско Джон Уильямс высказывался в духе, что имеет смысл возобновить постепенное повышение ставок. Глава ФРБ Нью-Йорка Уильям Дадли, что ФРС может поднять ставки уже в следующем месяце. Глава ФРБ Атланты Деннис Локхарт, что, в связи с оживлением роста американской экономики, ставки ФРС могут быть повышены минимум один раз. Судя по последним данным, потенциально проголосовать за повышение ставки в сентябре готовы, видимо, уже 5 членов комитета по открытым рынкам. В результате оценка рынком повышения ставки на сентябрьском заседании Комитета только в прошедшую пятницу выросла с 21 до 33%.

( Читать дальше )

Банки очередной раз снижают ставки по вкладам.

- 25 августа 2016, 21:31

- |

Понятие риска более не существует ни в каком виде.

- 09 августа 2016, 11:55

- |

Действия крупнейших центральных банков мира окончательно уничтожают финансовую систему.

Программа количественного смягчения от Европейского центрального банка делает свое дело. Свеженапечатанные деньги направляются на долговой рынок, где мы видим перманентное снижение доходностей, причем для инвесторов уже давно не имеет никакого значения, насколько надежный заемщик эмитирует эти облигации.

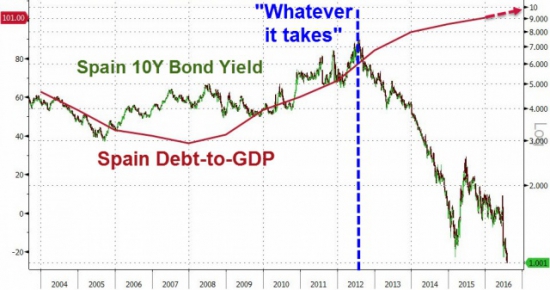

Яркий пример — Испания. Долговая нагрузка этой страны с 2008 г. неуклонно растет, но это никого не смущает, точнее смущало, но до определенного времени: пока глава ЕЦБ Марио Драги не расчехлил свою базуку.

На графике видно, что отношение долга к ВВП неуклонно растет, и на это рынок реагировал ростом доходности. Но затем, когда ЕЦБ объявил о запуске стимулирующих мер, доходности резко пошли вниз.

Участникам рынка дали бесплатных денег, и они хлынули на долговой рынок. Конечно, сначала инвесторы выбирали наиболее надежные бумаги, например Германию, но там относительно быстро доходность ушла в отрицательную территорию, и дальше уже началась банальная охота за доходностями, то есть покупалось то, что может принести деньги.

( Читать дальше )

По следам отчёта по рынку труда США

- 07 августа 2016, 23:24

- |

Наверно, я веду себя глупо, выкладывая сюда собственную неуверенность в осмыслении будущего поведения Федерального резерва, так как от него в самой сильной степени зависит и поведение рынков. В течение прошлого года я практически был убеждён в том, что FOMC повысит ставку не ранее декабря, а ближе к концу года эта убеждённость переросла в чёткое понимание происходящих процессов. Где-то в начала 2015 года была высказана невинная шутка насчёт юмористов из Комитета по открытым рынкам ФРС, которые могут подложить нам свинью, а точнее подарить новогодний сюрприз, как они несколько лет назад сделали со сворачиванием QE. А в конце года шутка превратилась в самую что ни на есть реальность.

Наверно, я веду себя глупо, выкладывая сюда собственную неуверенность в осмыслении будущего поведения Федерального резерва, так как от него в самой сильной степени зависит и поведение рынков. В течение прошлого года я практически был убеждён в том, что FOMC повысит ставку не ранее декабря, а ближе к концу года эта убеждённость переросла в чёткое понимание происходящих процессов. Где-то в начала 2015 года была высказана невинная шутка насчёт юмористов из Комитета по открытым рынкам ФРС, которые могут подложить нам свинью, а точнее подарить новогодний сюрприз, как они несколько лет назад сделали со сворачиванием QE. А в конце года шутка превратилась в самую что ни на есть реальность.( Читать дальше )

Будет или не будет - вот в чём вопрос

- 04 августа 2016, 11:40

- |

Некоторое время назад я привёл общедоступные факты, подтверждающие способность Федерального резерва поднять ставки в любой момент на любом заседании. Чисто формальные условия для этого практически созрели, но Федеральная резервная система не спешит, отделываясь стандартными и нестандартными отговорками, и причины для этого есть, и причины весьма и весьма внушительные. Дело в том, что созрело всё, кроме экономики. Я уже писал про то, что мне неизвестны истинные мотивы действий Федрезерва, слишком много факторов они включают в свою оценку ситуации, и то, чего они не включают в официальные документы и выступления, не знает никто, кроме самих чиновников из Феда. И это самый неприятный элемент для прогнозирования их дальнейшего поведения.

Некоторое время назад я привёл общедоступные факты, подтверждающие способность Федерального резерва поднять ставки в любой момент на любом заседании. Чисто формальные условия для этого практически созрели, но Федеральная резервная система не спешит, отделываясь стандартными и нестандартными отговорками, и причины для этого есть, и причины весьма и весьма внушительные. Дело в том, что созрело всё, кроме экономики. Я уже писал про то, что мне неизвестны истинные мотивы действий Федрезерва, слишком много факторов они включают в свою оценку ситуации, и то, чего они не включают в официальные документы и выступления, не знает никто, кроме самих чиновников из Феда. И это самый неприятный элемент для прогнозирования их дальнейшего поведения.( Читать дальше )

Первые намёки, или кто-то что-то знает, впрочем, как всегда.

- 25 июля 2016, 14:36

- |

Сейчас тоже начинают происходить непонятные движения, которые как-то идут в противовес основным ожиданиям толпы! Но толпа то обычно не права. Если никто не ждёт повышения ставки в США и все жду дальнейшего падения евро, то почему же деньги занимают не в евро, а в долларах и почему уже три недели спрос на доллары так сильно растёт? Но что ещё больше интересно, вместе с ростом межбанковских процентных ставок в долларах, уже три недели растут доходности по американским трежерис. Намёк, боязнь, фиксация, или кто-то уже всё знает?

( Читать дальше )

Нефть + ставка по EURODOLLAR = нефтедоллар

- 18 июля 2016, 11:08

- |

Вводная

Всегда, когда слышал слово «нефтедоллар» понимал, что речь идет о нефти как источнике энергии и долларе как основной мировой валюте и слово воспринимал как характеристику современного времени и никогда не думал, что увижу самую высокую корреляцию между двумя этими продуктами в реальности. Об этом собственно и пост.

Кто не сталкивался с EURODOLLAR, то стоит глянуть данную статью по ТОП-10 самых ликвидных фьючерсов в мире http://ru.saxobank.com/trading-products/futures/top-10-samih-likvidnih-fychersov-v-mire и там EURODOLLAR — это ТОП-1, учитывая, что это ставка заимствования в долларах, то речь идет от 13 трлн. (минимальная оценка, что слышал) до 19,3 трл.долларов (долг США, http://www.abird.ru/articles/USA_debt )

График EURODOLLAR

График фьючерса EURODOLLAR очень скучный, вот к примеру данные за последнею неделю с 11.07.2016 по 17.07.2016 (Скрин 1). Цена ставки = 100% — ставка в долларах. Кто покупает фьючерс в 1 лот берет на себя обязательство взять в долг 1 млн.долларов по ставке, которая в цене, кто продает берет на себя обязательство дать в долг 1 млн.

( Читать дальше )

Инфляция за 1П составила 3,3%. Ждем эффекта от роста тарифов

- 06 июля 2016, 20:34

- |

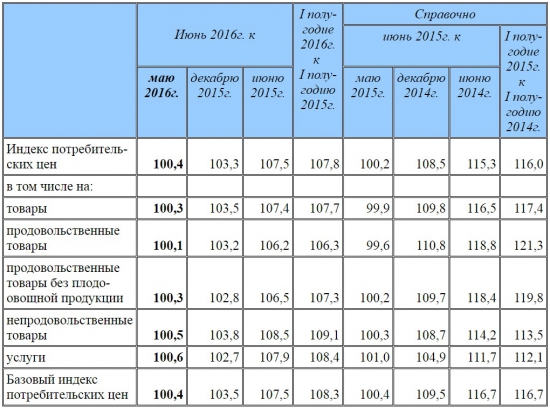

Росстат представил данные о росте цен с начала года. В июне индекс потребительских цен составил 100,4%, с начала года — 103,3% (в июне 2015г. — 100,2%, с начала года — 108,5%).

Накопленная инфляция против соответствующего периода прошлого года составила 7,8%. Динамика ИПЦ с начала 2016 года выглядит существенно лучше, чем в 2015 году.

( Читать дальше )

Перекрыли кислород: что делать?

- 12 июня 2016, 10:44

- |

Кстати, Турция или Хорватия? Польша или Северная Ирландия? Германия или Украина?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал