Рынки США

Что ожидать от акций?

- 27 мая 2022, 13:40

- |

Многие инвесторы остаются уверенными, даже после крупных рыночных распродаж. Они ищут выгодные сделки. Это вероятный момент, когда начнется настоящая паника. Будьте готовы уже сейчас.

Автор: Боб Стокс

Текстовая версия видео:

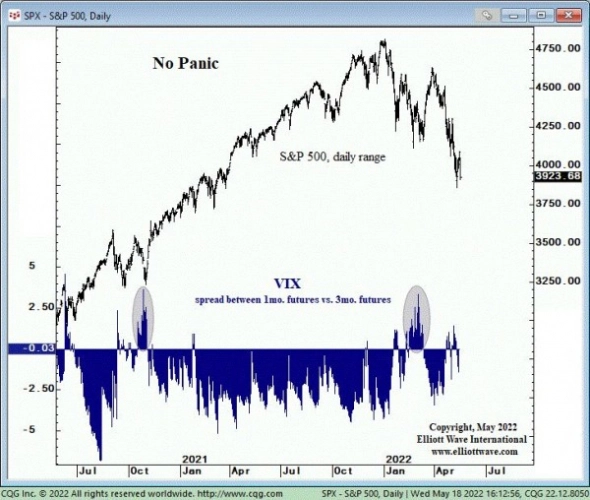

С тех пор, как в январе начался нисходящий тренд на фондовом рынке мы начали наблюдать крупные распродажи.

Например, 18 мая индекс Dow Industrial упал на 1161 пункт, то есть на 3,6%. S&P 500 потерял 4% в тот же день.

Тем не менее, у большинства инвесторов совсем нет паники.

После закрытия рынка 18 мая, в сервисе U.S. Short Term Update был опубликован следующий график:

( Читать дальше )

- комментировать

- 225

- Комментарии ( 0 )

Азиатско-Тихоокеанские акции: вверх или вниз?

- 01 марта 2022, 14:16

- |

Миллионы инвесторов задаются вопросом — куда пойдут акции?.

Автор: Крис Кэролан

Перевод в субтитрах:

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

Семимесячный процесс формирования вершин на фондовом рынке.

- 21 октября 2021, 09:15

- |

Формирование разворота в сторону повышения на фондовом рынке обычно резкое и быстрое — вспомните разворот в марте 2020 года. Вершины напротив, затяжные.

Автор: Брайан Уитмер

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

Признаки паники на финансовых рынках.

- 21 сентября 2021, 13:37

- |

Согласно индикатору, который многие инвесторы могут упустить из виду, очередная паника на финансовых рынках может быть не за горами. Сегодня мы рассмотрим на историю этого индикатора и, что он показывает сейчас.

Автор: Bob Stokes

Текстовая версия видео:

Инвесторы обращаются к множеству индикаторов в надежде определить, что будет дальше с интересующими их финансовыми рынками.

Некоторые инвесторы полностью сосредотачиваются на «технических» индикаторах, например, индексе относительной силы (RSI), ценовых уровнях «поддержки» или «сопротивления», или показателе количества повышающихся и понижающихся акций, и это лишь некоторые из бесчисленного множества индикаторов.

Участники рынка также обращают внимание на показатели настроений, такие как уровень денежных средств инвестиционных фондов, использование инвесторами кредитного плеча, опросы и т. д.

( Читать дальше )

Учимся определять вершину на фондовом рынке Франции.

- 16 сентября 2021, 20:53

- |

В анализе волн Эллиотта есть три строгих правила и несколько норм, которые зачастую могут помочь вам повысить точность прогноза.

Автор: Мюррей Ганн

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

Рынки растут, но расслабляться рано

- 26 июня 2021, 15:53

- |

Фондовый рынок США торгуется на максимумах после одобрения Байденом инфраструктурного плана на сумму ~1 трлн долларов. Сильнее растут акций промышленных, энергетических и финансовых компаний.

Сегодня вышли данные по расходам на личное потребление в США (Core PCE) за май. Рост составил 3.4% за год, что выше среднеисторических значений, но соответствует ожиданиям аналитиков.

После одобрения инфраструктурного плана и продолжения стимулирования экономики инвесторы явно “выходнули” и уже не переживают о возможном росте процентных ставок в ближайшие годы. Тем более что второй квартал должен быть не менее сильным, чем первый, так как экономика США продолжает восстанавливаться.

Однако главная интрига развернётся вокруг третьего квартала этого года. Летом большинство штатов прекратят выплату стимулирующих чеков, при этом число заявок на пособия по безработице на этой неделе оказалось выше, чем ожидали аналитики.

Не забываем и про сырьё, которое торгуется либо на максимумах, либо недалеко от них. Например, нефть WTI уже пробила годовой максимум и торгуется на отметке $74 за баррель. У нас в InveStory нет сомнений в том, что показатели инфляции в США в следующие несколько месяцев останутся высокими.

( Читать дальше )

Nasdaq в тренде

- 25 ноября 2020, 21:09

- |

Еще буквально вчера я был медведем (хотя подозревал, что анализ слабый), сегодня приходится переворачиваться и пересматривать все свои раскладки волн на долгосрочных графиках. Благо много пересматривать не пришлось. Поменял только вышестоящие волны, а младшие волны остались на месте. Это хорошо. Это дает уверенность. Это также совпадает с анализом нефти и российского рынка. И даже драгметаллов (позже запосчу).

Более долгосрочный анализ теперь выглядит так (внизу). Заменил ABC на 123 и теперь мы находимся в 5-ой волне. Из-за того, что последние волны были 3-3-3 ничего не остается пока, как разметить это диагональю. Посмотрим. Диагональ плоха для обычных стратегий купи-и-держи, потому что полоскает туда-сюда. Я постараюсь извлечь прибыль по максимуму, но в короткую продавать пока не буду, только если уж совсем убедительные паттерны будут.

( Читать дальше )

Курс "АСТРО-ОПЦИОНЫ". Занятие 12. Экспирация и последствия.

- 04 февраля 2020, 16:22

- |

Приятно выставить плейлист на 12 персон (занятий) + 13-й ролик, символизирующий голову и хвост дракона (12 +1).

Впрочем, анонсирую немного.

Кому охота смотреть не знаю что, незнамо от кого.

Занятие 12. Экспирация. «Бабочка».

+$1800 с риском Margin Call.

Да, да… имея на счете какие-то жалкие 100 баксов, можно… или влететь хорошо, или забрать профит + тысячи процентов, не вставая с кресла… на следующее утро. Это не призыв к действию, как раз наоборот. Но такой потенциал есть. Чисто ознакомиться.

Не повторяйте эти глупости, даже если они дарят «на халяву» пару тысяч баксов случайному нищеброду. Иногда.

( Читать дальше )

S&P500, ЧМ по регби, часть2

- 16 сентября 2019, 13:51

- |

В ситуации на текущий момент призываю вспыхнуть на забор, то есть уйти с рынка до конца недели и уже в ПТ 20 сентября открыть позиции с переносом обязательно через Субботу и Воскресенье, позиции открыть исходя из информации, смотрите ниже и информация одна сплошная эзотерика, если вы математик и не признаете другие методы, кроме математики Леонардо Пизанского, геометрии ТА проходите мимо или заносите в ЧС, но не спрашивайте, что курю или пью на пляжах Сибири.

У меня есть гороскоп Китая smart-lab.ru/blog/460521.php >

( Читать дальше )

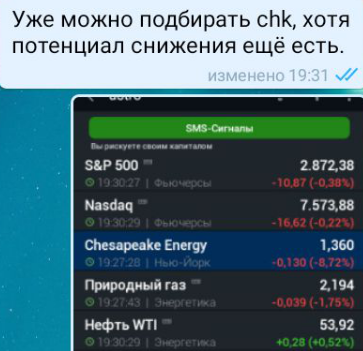

CHK... друзья не озолотились, а могли бы.

- 10 сентября 2019, 08:07

- |

Но есть настоящие друзья, которые временем, а кто деньгами, помогая в трудную минуту (час, день)… доказали свою истинную дружбу. И для них я регулярно раздаю прогнозы. Совершенно бесплатно.

Вот и недавно.

Знаю, что ты можешь себе позволить торговлю на лимон баксов, так что моя рекомендация… ТАРЬСЯ ХОТЯ БЫ НА $100 000 на этом уровне.

Передал эту инфу всем избранным, отвечая своим добром на их добро.

И чтоб вы думали?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал