Рецензия на книгу

Черепахи - Пауки

- 26 апреля 2016, 03:55

- |

Читал ее не раз, ощущения после прочтения были не похожими. Может быть перевод, как тут было замечено в одной рецензии, меня сбивал, а может читать надо более последовательно. Но тут есть «мое любимое» — наглядное развитие, как испытуемых (черепах), так и испытателей Р.Денниса и У.Экхарда. Здесь, как на графиках: подъем — боковик — коррекция, но амплитуда и причины у каждого свои. И конечно взаимоотношения.

Не рекомендую начинать читать в самом начале пути трейдера. Будет куда благотворней познакомиться с ней после основ и практики, но обязательно, не зависимо от стиля торговли. КПД если не на счете, то в голове заметите.

- комментировать

- 4.1К

- Комментарии ( 1 )

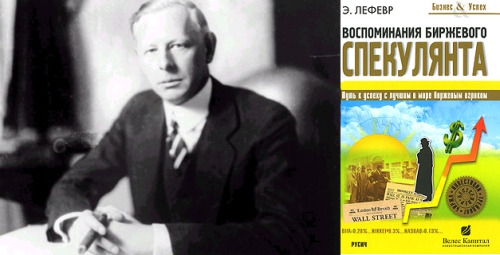

Эдвин Лефевр - Воспоминания биржевого спекулянта

- 25 апреля 2016, 23:56

- |

“На Уолл-стрит всегда всё одно и то же. Спекуляция стара как этот мир: сегодня на бирже происходит то, что уже было прежде и что повторится потом”.

Джесс Лауристон Ливермор, цитируя старых биржевиков.

Так получилось, что эту книжку я прочитал только спустя пять лет, как она у меня оказалась, после того как почти одновременно мне встретилось несколько упоминаний о ней в других произведениях. В книге от первого лица описана жизнь одного из замечательнейших спекулянтов фондового рынка начала ХХ века. Хотя главный герой скрывается под псевдонимом Ларри Ливингстон, никто не сомневается, что это был образ самого Джесси Ливермора, и что большую часть этой книги он написал сам.

Как-то другой известный спекулянт Виктор Нидерхоффер признался, что он не смотрит телевизор, не читает газет, кроме “Нэйшнл Инквайер”, ни с кем не разговаривает во время торгового дня и старается не читать книг написанных позже, чем сто лет назад. Таким способом он отбирает качественную “пищу” для своего ума. Эта книжка про Джесси Ливермора выпущена в 1923 и хотя 100 лет ещё не прошло, примечательно, что Нидерхоффер уже на нее ссылается!

( Читать дальше )

Замечательная книга

- 25 апреля 2016, 22:07

- |

Книга о философии ведения бизнеса не с позиции развития бизнеса, а с позиции созидания.

Успешный бизнес создать не так сложно, но действительно сложно создать великую компанию.

И совсем не обязательно быть инновационной компанией.

В книге изложены ключевые отличия великих компаний, их ключевых руководителей и их команд.

Читать всем обязательно!

Вектор и время

- 25 апреля 2016, 21:25

- |

Что хотели сказать рисунком на обложке ?

Я читал ее в распечатке, так как ее в магазинах не видел.«Замах», на обширную публику — все доходчиво и красиво расписано, даже мотивирует тут же начинать. Но, земляки, надо тираж. А для рекламы книги лучшее — тренд «Арсагеры», чтобы клич подкреплялся верой, если делать вот так, то будет как у учителя.

В любом случае хорошая книга для начинающих и интересующихся деньгами, рынками, биржей, бизнесом и акциями.

Без вариантов

- 24 апреля 2016, 15:45

- |

Без вариантов

- 24 апреля 2016, 15:38

- |

Рецензия на японские свечи

- 24 апреля 2016, 12:52

- |

Поиски грааля

- 24 апреля 2016, 09:25

- |

Габриеэль Гарсиа Маркес. Великий писатель.

На страницах романа «Сто лет одиночества» описал судьбу заядлого смарт-лабовца в лице старшего Буэндиа, посвятившего свою жизнь поиску грааля. К нему в деревню приходили цыгане-околорыночники и снабжали новыми идеями. Если кто еще не читал, очень рекомендую.

«Хосе Аркадио Буэндиа, чье могучее воображение всегда увлекало его не только за ту грань, перед которой останавливается созидательный гений природы, но и дальше – за пределы чудес и волшебства, решил, что бесполезное пока научное открытие можно было бы приспособить для извлечения золота из недр земли.

Мелькиадес – он был честным человеком – предупредил: «Для этого магнит не годится». Но в ту пору Хосе Аркадио Буэндиа еще не верил в честность цыган и потому обменял на магнитные бруски своего мула и нескольких козлят. Напрасно его жена Урсула Игуаран, собиравшаяся за счет этих животных подправить расстроенные дела семьи, пыталась помешать ему. «Скоро я завалю тебя золотом – класть некуда будет», – отвечал ей муж. В течение нескольких месяцев Хосе Аркадио Буэндиа упрямо старался выполнить свое обещание. Пядь за пядью исследовал он всю окружающую местность, даже речное дно, таская с собой два железных бруска и громким голосом повторяя заклятие, которому научил его Мелькиадес. Но единственным, что ему удалось извлечь на белый свет, были покрытые ржавчиной доспехи пятнадцатого века – при ударе они издавали гулкий звук, как большая тыква, набитая камнями. Когда Хосе Аркадио Буэндиа и четыре односельчанина, сопровождавшие его в походах, разобрали доспехи на части, они нашли внутри обызвествленный скелет, на шее у него был медный медальон с прядкой женских волос.»

Мечта для трейдера

- 24 апреля 2016, 05:04

- |

Обложка! Это не обложка книги, а страница sMart-lab.ru, ну или график на Bloomberg )).

Ладно серьезно, если вы занимаетесь спекуляциями с переменным успехом однозначно — читать, перечитывать, а что то и «зубрить».

Если успешны, то все равно рекомендую (пардон, конечно, вам лучше знать что читать) почитать ее, в перерывах, между удачными сделками.Ну а если, вы еще не «волшебник», а только хотите им стать — книга вам определенно поможет. Постулаты, этой книги подтверждены жизнью великого маэстро спекуляции Джесси Лауристона Ливермора.

ГЛАВНОЕ — НЕ ЗАКОНЧИТЬ ТАК ЖЕ.

( Читать дальше )

Приятно вспомнить. Но...!

- 24 апреля 2016, 04:17

- |

Но! Уоррен Баффетт, как автор, думается совсем другая подача и уровень. Спору нет важной информации море.

Но! Посредники и переводы… все же лишнее звено. Очень жаль, дедушке 30 августа 2016 г. будет уже 86 лет, а про книгу, как, наследие пока не слыхать. Да, есть письма, эссе, выступления. Но!

Книгу однозначно читать, изучать. Но, только тем, кто не торгует «будущим» или «правом на исполнение будущего». У них — «может вызывать аллергию».

У тех, кто покупает акции, как инвестор (по определению самого Баффетта о инвесторах!!!) может вызывать «приливы эндорфина». Но!

Осторожно, вы можете подсесть на продолжения книг о ОРАКУЛЕ ИЗ ОМАХИ!

Приятного чтения.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал