Рейтинги

Крупнейшее рейтинговое агентство Китая впервые присвоило ESG рейтинг российской компании АО «ИНК-Капитал» на уровне «ВВВ+»

- 02 декабря 2024, 11:32

- |

1 декабря2024

CCXGF в соответствии со своей рейтинговой методологией провело всесторонний анализ результатов деятельности по 17 ключевым критериям, относящимся к экологическим, социальным и управленческим аспектам, отметила сильные стороны и предоставила рекомендации по дальнейшему совершенствованию практик.

Балл АО «ИНК-Капитал» по итогам оценки выше на 14% среднеотраслевого балла публичных компаний в секторе добычи нефти и газа, которым агентством CCXGF были ранее присвоены ESG рейтинги. Получение международного ESG рейтинга стало важным этапом в многолетней успешной деятельности по внедрению и реализации принципов устойчивого развития в деятельность Группы компаний ИНК, и позволит еще больше укрепить доверие к группе со стороны партнеров и одного из крупнейших экономических рынков мира.

CCXGF является 100% дочерней компанией China Chengxin Credit Rating Group (CCXI), старейшего китайского рейтингового агентства, имеющего самую большую долю рынка на внутреннем рынке Китая, и специализируется на присвоении рейтингов ESG и верификации проектов устойчивого развития.https://irkutskoil.ru/news-and-media/news/- комментировать

- Комментарии ( 0 )

Методология присвоения рейтинга нефинансовых компаний

- 14 ноября 2024, 08:29

- |

Многие обращали внимание, что у эмитентов которые представлены на фондовом рынке есть свой рейтинг кредитоспособности. Выстраивание рейтинговых категорий позволяет сравнивать компании между собой в том числе по степени кредитоспособности (вероятности дефолта).

Существует национальная рейтинговая шкала, выглядит она следующим образом.

Категория AAA

Уровень ruAAA

Объект рейтинга характеризуется максимальным уровнем кредитоспособности, финансовой надежности, финансовой устойчивости.

Примеры: РЖД, Газпром нефть Фосагро.

Категория AA

Уровни ruAA+, ruAA, ruAA-

Высокий уровень кредитоспособности, финансовой надежности, финансовой устойчивости по сравнению с другими объектами рейтинга, который незначительно ниже, чем у объектов рейтинга в рейтинговой категории AAA.

Примеры: Автодор (ruAA+), Аэрофлот (ruAA), Селектел (ruAA-)

Категория A

Уровни ruA+, ruA, ruA-

Умеренно высокий уровень кредитоспособности, финансовой надежности, финансовой устойчивости по сравнению с другими объектами рейтинга, однако присутствует некоторая чувствительность к воздействию негативных изменений экономической конъюнктуры.

( Читать дальше )

Средняя доходность ВДО достигла 32%. Будущее выглядит мрачным, но будет ли оно таким?

- 28 октября 2024, 06:53

- |

Снова и в начале недели констатация факта: • доходности облигаций продолжили стремительно расти. Мы сосредоточены на ВДО, но явление повсеместное.

До прошлой пятницы рост в преддверии повышения ключевой ставки, в пятницу – как реакция на ее повышение. Консенсус облигационного рынка был, как видим по падению его котировок, ниже 21% (напомним, 25 октября КС повышена с 19% до 21% со словесными интервенциями о повышении в дальнейшем).

2 понедельника назад мы писали, что деформация облигационного рынка обретает пластическую природу (в отличие от упругой, где, чем сильнее сжатие, тем выше потенциал разжимания).

Предположение оправдалось, • от средней доходности 30% ВДО всего за 2 недели пришли к 32%. Высокодоходные облигациях в нашей трактовке – это бумаги с кредитными рейтингами от B- до BBB.

Не все большие фондовые падения заканчиваются классической паникой. Но в глубокое разочарование погружают все или почти все. На рынке облигаций глубокое разочарование.

( Читать дальше )

Мосбиржа и Т2 планируют совместно создавать финансовые рейтинги россиян

- 16 октября 2024, 15:55

- |

16 октября 2024 года Московская биржа и российский оператор мобильной связи Т2 подписали меморандум о сотрудничестве и взаимодействии в сфере развития инвестиционно-аналитических сервисов, основанных на технологиях искусственного интеллекта и больших данных.

В церемонии подписания на Форуме инновационных финансовых технологий FINOPOLIS 2024 приняли участие председатель правления Московской биржи Виктор Жидков и генеральный директор Т2 Антон Годовиков.

Московская биржа и Т2 обладают большим массивом обезличенных данных и аналитики, которые могут быть использованы при создании платформ и продуктов для принятия грамотных финансовых решений, а также при разработке оптимальных инвестиционных стратегий.

Первым совместным проектом к реализации рассматривается создание системы, пользователи которой смогут рассчитатьсвой инвестиционный рейтинг и сопоставить его с усредненными показателями других инвесторов. Система будет работать на базе искусственного интеллекта с применением моделей различных инвестиционных стратегий и их результативности, при этом пользователи сами смогут дополнять систему данными и совершенствовать механизм.

( Читать дальше )

📉 ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

- 07 сентября 2024, 10:01

- |

🟢ООО «ТАТНЕФТЕХИМ»

АКРА подтвердило кредитный рейтинг на уровне BB+(RU)

«Татнефтехим» — небольшое по меркам российского корпоративного сектора торговое предприятие, специализирующееся на оптовой реализации горюче-смазочных материалов (ГСМ). Компания обладает собственной инфраструктурой, что расширяет ее возможности по торговле и перевалке нефти и нефтепродуктов, тогда как наличие собственных производственных активов обеспечивает «Татнефтехиму» большую гибкость в ценообразовании.

В первой половине 2024 года Компания продолжила наращивать объемы продаж, в связи с чем Агентство ожидает рост объема продаж в натуральном выражении в 2024 году на 12% относительно уровня предыдущего года. Вместе с тем опережающий рост транспортных расходов привел к существенному сокращению рентабельности Компании по FFO до чистых процентных платежей и налогов в 2023 году.

На данный момент кредитный портфель Компании состоит из банковских кредитных линий и облигационных выпусков. АКРА отмечает, что по итогам 2023 года отношение долгосрочного долга к FFO до фиксированных платежей составило 0,75х, а краткосрочного долга к выручке — 0,13х (согласно отчетности по МСФО).

( Читать дальше )

Статистика, графики, новости - 15.08.2024 - инфляция снова ниже целевых уровней!

- 15 августа 2024, 05:07

- |

— Как дела с недвижкой в США?

— Камала опережает Донни!

— 175% за 2 месяца на фондовом рынке РФ.

— Украина и дефолт.

Доброе утро, всем привет!

Четверг! Традиционно начинаем с инфляции.

( Читать дальше )

Статистика, графики, новости - 05.08.2024 - Украине сделали очередной чик-чик

- 05 августа 2024, 04:26

- |

— Экономическая база от «экономиста» Царёва

— На чём зарабатывают Apple и Amazon?

— Как за день просрать 30% бабушкиного наследства?

— Как там поживает торговля между США и РФ?

Доброе утро, всем привет!

Начало трудовой недели, а значит немножко новостей с окончания прошлой.

( Читать дальше )

ВДО, доходности которых проигрывают рынку. Или выигрывают. Тогда как сами доходности вернулись к росту

- 05 февраля 2024, 07:18

- |

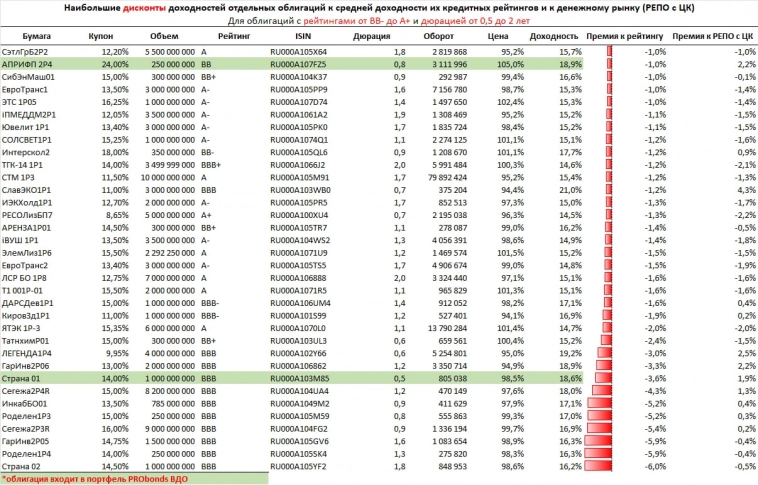

В паре таблиц, которые мы обновляем раз в 2 недели, облигации, доходности которых проигрывают средней доходности для кредитного рейтинга, который имеют эти облигации. И (во второй таблице) те, что выигрывают у доходностей своих рейтингов.

Если наибольшие премии к доходностям своих рейтингов дают обсуждаемые с силу, как минимум, потенциальных проблем М.Видео и Сегежа, то эмитенты, имеющие наиболее низкие относительные доходности, внимания к себе не привлекают. В некотором смысле низкая доходность – индикатор того, что всё в порядке.

( Читать дальше )

Динамика доходностей ВДО (по рейтингам). И насколько они сейчас покрывают дефолтный риск

- 29 января 2024, 07:02

- |

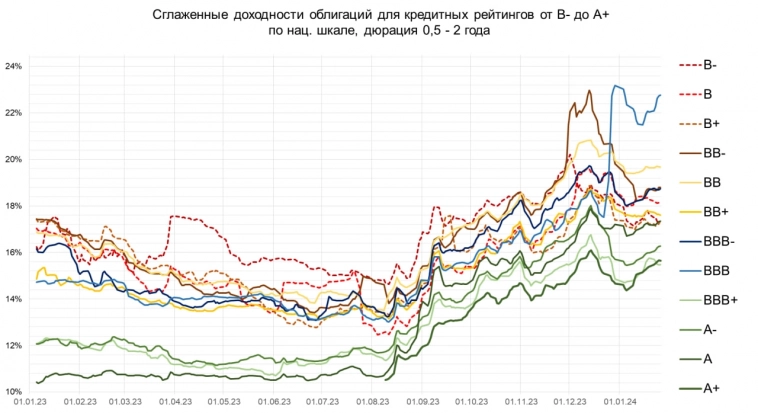

За 2 недели с момента последнего среза доходности ВДО заметно не изменились. В данном случае мы смотрим не отдельные бумаги, а динамику средней доходности для облигаций отдельных кредитных рейтингов. В выборке участвуют рейтинги от В- до А+. Средняя доходность для именно ВДО (кредитный рейтинг не выше ВВВ) – на данный момент 18,8%. И это, как увидим, немного.

Рынок застыл в равновесии: стоимость денег не дает доходностям снижаться, надежда на понижение ключевой ставки – расти.

Что может изменить статус-кво? Понижение ставки? Маловероятно. Премия ВДО к ключевой ставке (она 16%) — 2,5%. При снижении последней не столько доходности ВДО должны падать, сколько премия расти.

Дефолты или преддефолтные проблемы? Скорее, да. Пример виден на выбросе вверх доходности рейтинга ВВВ. Из-за понижения до этого рейтинга бумаг Сегежи. Которые теперь имеют доходность ближе к 30%. После падение цен на 15%.

График премий и дисконтов доходностей к справедливым доходностям рейтингов повсеместно показывает дисконты. Это значит, что вложения в почти любые облигации с поправкой на дефолты, наиболее вероятно, принесут меньше, чем деньги на денежном рынке или депозите.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал