SMART-LAB

Новый дизайн

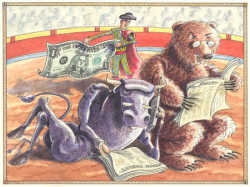

Мы делаем деньги на бирже

РЫНОК АКЦИЙ

О январском эффекте и президентских циклах

- 09 марта 2016, 12:15

- |

Многие инвесторы верят в эффект января и используют первый месяц года как индикатор движения рынка. Так, если индекс широкого рынка S&P 500 (SPY) в январе растет, то скорее всего «бычий» настрой будет преобладать в течение всего года. И наоборот, если S&P 500 в январе падает, то негативная динамика может сохраниться для остальной части года. С учетом того, что 2016 год начался с серьезной просадки, то, следуя данной логике, ждать роста от рынка акций не стоит. Но стоит ли верить «барометру» января?

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Мертвые души

- 12 января 2016, 23:17

- |

Заранее прошу простить за такие непраздные вопросы, но не смог найти ответы.

1) что происходит с акциями «мертвых душ», когда они не были указаны в завещании и про них все забыли

После приватизации в России полно таких «мелких пакетов акций», время на которых не хочется тратить.

Т.е. по-идее существует некий «вечный глобальный» инвестор, который постепенно скупает такие забытые акции и сокращает фрифлоат, толкая рынки вверх.

2) где оседают дивиденды таких «акционеров»?

3) что происходит с забытыми вкладами? фактически это вечное обогащение банков? или государство национализирует эти вклады?

Тут вопрос в существовании механизма, который обязан толкать рынки вверх.

И вопрос о скрытых резервах государства по привличению средств.

1) что происходит с акциями «мертвых душ», когда они не были указаны в завещании и про них все забыли

После приватизации в России полно таких «мелких пакетов акций», время на которых не хочется тратить.

Т.е. по-идее существует некий «вечный глобальный» инвестор, который постепенно скупает такие забытые акции и сокращает фрифлоат, толкая рынки вверх.

2) где оседают дивиденды таких «акционеров»?

3) что происходит с забытыми вкладами? фактически это вечное обогащение банков? или государство национализирует эти вклады?

Тут вопрос в существовании механизма, который обязан толкать рынки вверх.

И вопрос о скрытых резервах государства по привличению средств.

Как рынок акций США, пришёл, к крупнейшему в истории, новогоднему обвалу. Инфографика

- 09 января 2016, 00:34

- |

К вчерашней сатье: vk.com/doc2000011231_437173060?hash=e0a31d41b74f6ce958&dl=190a3811c993547b06 (картинка была, но админ Сарт — Лаба удалил её, в Контакте таких проблем нет, картинка моя.)

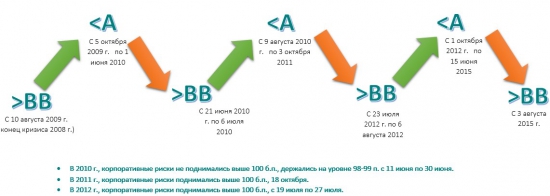

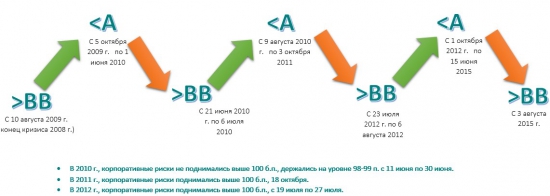

Примечание: Иллюстрация данных из сервиса оценки рисков ZEFINANCE, на фоне тренда S&P 500 (медианные среднемесячные значения)

Илюстрация взята с сайта группы: zefinance

Если ВАМ понравилось ставьте ЛАЙК!

Примечание: Иллюстрация данных из сервиса оценки рисков ZEFINANCE, на фоне тренда S&P 500 (медианные среднемесячные значения)

Илюстрация взята с сайта группы: zefinance

Если ВАМ понравилось ставьте ЛАЙК!

Калькуляторы доходности рынков акций РФ и США

- 25 октября 2015, 17:06

- |

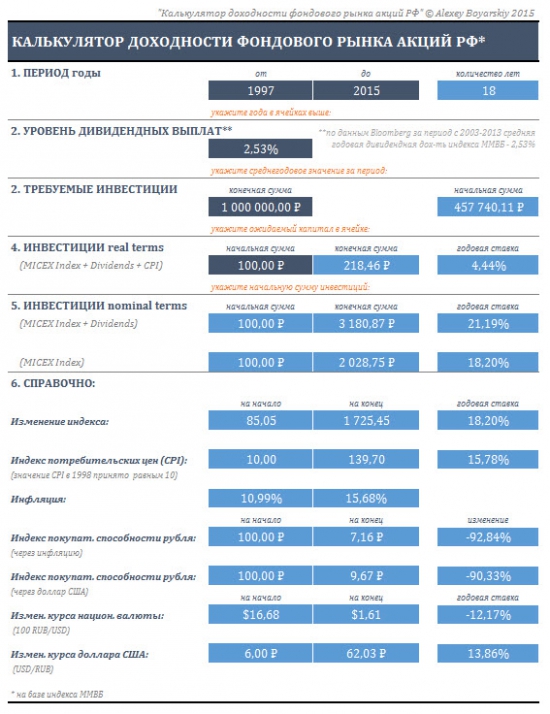

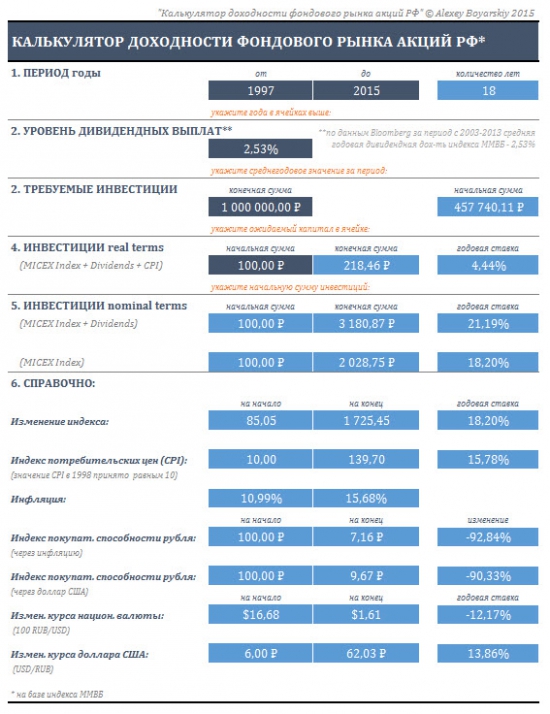

Анализ исторической доходности фондовых рынков имеет важное значения для понимания процесса инвестиций на рынке акций.

И здесь важно опираться на знание ряда совокупных, неотъемлемых элементов инвестирования. Одного лишь взгляда на динамику рынка акций недостаточно.

Важно учесть как минимум ещё такие компоненты как дивидендную доходность за анализируемый период и денежную инфляционную составляющую.

Представленные ниже калькуляторы доходности фондовых рынков помогут Вам в этом.

"Калькулятор доходности фондового рынка акций РФ"

( Читать дальше )

И здесь важно опираться на знание ряда совокупных, неотъемлемых элементов инвестирования. Одного лишь взгляда на динамику рынка акций недостаточно.

Важно учесть как минимум ещё такие компоненты как дивидендную доходность за анализируемый период и денежную инфляционную составляющую.

Представленные ниже калькуляторы доходности фондовых рынков помогут Вам в этом.

"Калькулятор доходности фондового рынка акций РФ"

( Читать дальше )

Миррр вашему дому! Китай

- 08 июля 2015, 11:19

- |

"… Я в прошлом бою навылет прошит,

Меня механик заштопал,

А тот, который во мне сидит,

Опять заставляет — в штопор..."

Вчера прочитал новость о том как реагируют многие китайские эмитенты на последние драматические события на китайском рынке top.rbc.ru/finances/07/07/2015/559bc2309a794728fb9d5a59

И что же должны были почуствовать инвесторы, которые лишились доступа к своим финансовым активам, стоимость которых после таких приостановок торгов со стороны эмитентов не поддается корректной оценке? И какое же желание должно было возникнуть у инвесторов, которые держат китайские акции, эмитенты которых пока еще не заблокировали торговлю своими акциями? Конечно же немедленно продать, чтобы сохранить хотя бы какой-то уровень ликвидности… особенно не позавидуешь инвесторам «с плечами». А ведь многие инвесторы держат в портфелях и заблокированные бумаги и пока еще торгуемые. Сложно было придумать что-то хуже для рынка в такой момент, чем этот маневр китайских эмитентов. Именно это и привело к сегодняшней панической распродаже. Китайскому регулятору нужно срочно вмешиваться в ситуацию (что он думаю сделает), иначе будет очень больно и очень скоро… хотя и так уже не смешно.

( Читать дальше )

Меня механик заштопал,

А тот, который во мне сидит,

Опять заставляет — в штопор..."

Вчера прочитал новость о том как реагируют многие китайские эмитенты на последние драматические события на китайском рынке top.rbc.ru/finances/07/07/2015/559bc2309a794728fb9d5a59

И что же должны были почуствовать инвесторы, которые лишились доступа к своим финансовым активам, стоимость которых после таких приостановок торгов со стороны эмитентов не поддается корректной оценке? И какое же желание должно было возникнуть у инвесторов, которые держат китайские акции, эмитенты которых пока еще не заблокировали торговлю своими акциями? Конечно же немедленно продать, чтобы сохранить хотя бы какой-то уровень ликвидности… особенно не позавидуешь инвесторам «с плечами». А ведь многие инвесторы держат в портфелях и заблокированные бумаги и пока еще торгуемые. Сложно было придумать что-то хуже для рынка в такой момент, чем этот маневр китайских эмитентов. Именно это и привело к сегодняшней панической распродаже. Китайскому регулятору нужно срочно вмешиваться в ситуацию (что он думаю сделает), иначе будет очень больно и очень скоро… хотя и так уже не смешно.

( Читать дальше )

РЫНОК АКЦИЙ РФ РЕЗКО ПОШЕЛ ВВЕРХ НА НОВОСТЯХ ОБ ОСВОБОЖДЕНИИ ИЗ ПОД ДОМАШНЕГО АРЕСТА ЕВТУШЕНКОВА

- 19 сентября 2014, 17:27

- |

C) Interfax 17:25 19.09.2014

МОЛНИЯ

РЫНОК АКЦИЙ РФ РЕЗКО ПОШЕЛ ВВЕРХ НА НОВОСТЯХ ОБ ОСВОБОЖДЕНИИ ИЗ ПОД ДОМАШНЕГО АРЕСТА ЕВТУШЕНКОВА

МОЛНИЯ

РЫНОК АКЦИЙ РФ РЕЗКО ПОШЕЛ ВВЕРХ НА НОВОСТЯХ ОБ ОСВОБОЖДЕНИИ ИЗ ПОД ДОМАШНЕГО АРЕСТА ЕВТУШЕНКОВА

Что не так с волатильностью на рынке акций?

- 26 мая 2014, 13:07

- |

26.05.2014, Москва -Главный индикатор волатильности рынков ценных бумаг, VIX (Сhicago Board Options Trade Volatility Index), измеряющий ожидаемую волатильность индекса S&P500, досиг 14-месячных минимумов в 11.68 в четверг — по материалам AForex.

26.05.2014, Москва -Главный индикатор волатильности рынков ценных бумаг, VIX (Сhicago Board Options Trade Volatility Index), измеряющий ожидаемую волатильность индекса S&P500, досиг 14-месячных минимумов в 11.68 в четверг — по материалам AForex.Это заставляет некоторых инвесторов и регуляторов нервничать. Именно как нервозную охарактеризовал эту ситуацию глава Федерального резервного банка Нью-Йорка Уильям Дадли. Рынки практически стоят у уровней, лишь на 1% меньше исторических максимумов по S&P500 и Dow Jones.

Низкая волатильность является проблемой потому, что она убаюкивает многих участников рынка, и ведет к неадекватным решениям в области риск-менеджмента, в результате чего может последовать не совсем адекватная или даже паническая рыночная реакция на какие-то раздражители. Надежды возлагаются на умеренное оздоровление экономики, которое поддержит общий позитивный настрой на рынках и не даст успокоившимся рынкам запаниковать при дуновении какого-нибудь легкого ветерка.

Очередной прогноз о коррекции на рынке акций США

- 20 мая 2014, 15:11

- |

20.05.2014, Москва — Инвесторы все больше предпочитают акции сохранения стоимости и выходят из акций роста — по материалам AForex. Активный выход из акций роста может вылиться в коррекцию в ближайшем будущем. Надо понимать, что акции роста — главный объект для инвестирования по настоящий момент и главный драйвер роста индекса S&P500. Согласно отчету TrimTabs Investor Research reports, фонды, инвестирующие в акции роста, с апреля сократились на $5.6 млрд, тогда как акции сохранения стоимости увеличили свой капитал на $3.9 млрд. Этот тренд, вероятней всего, будет продолжаться. С начала 2014 года акции роста (особенно новички) переживают не лучшие времена, а акции сохранения стоимости, напротив, растут, пользуясь спросом. Самый яркий пример — Twitter с 4 февраля упал на 50%. Инвесторы не уверены в том, что глобальная экономика растет темпами, достаточными для поддержания роста активов, который имел место в предыдущие годы. В первом квартале ВВП США выросло всего на 0.1%.Тем более, риски велики на фоне сжатия QE3 от ФРС США...

20.05.2014, Москва — Инвесторы все больше предпочитают акции сохранения стоимости и выходят из акций роста — по материалам AForex. Активный выход из акций роста может вылиться в коррекцию в ближайшем будущем. Надо понимать, что акции роста — главный объект для инвестирования по настоящий момент и главный драйвер роста индекса S&P500. Согласно отчету TrimTabs Investor Research reports, фонды, инвестирующие в акции роста, с апреля сократились на $5.6 млрд, тогда как акции сохранения стоимости увеличили свой капитал на $3.9 млрд. Этот тренд, вероятней всего, будет продолжаться. С начала 2014 года акции роста (особенно новички) переживают не лучшие времена, а акции сохранения стоимости, напротив, растут, пользуясь спросом. Самый яркий пример — Twitter с 4 февраля упал на 50%. Инвесторы не уверены в том, что глобальная экономика растет темпами, достаточными для поддержания роста активов, который имел место в предыдущие годы. В первом квартале ВВП США выросло всего на 0.1%.Тем более, риски велики на фоне сжатия QE3 от ФРС США...- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал