SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

РУсал

Спекулятивная покупка РУСАЛ. Не является ИИР

- 24 марта 2023, 16:29

- |

МОЙ ПОРТФЕЛЬ И РАЗБОР АКЦИИ В ТЕЛЕГРАММ

КАНАЛЕ t.me/Syzran1995

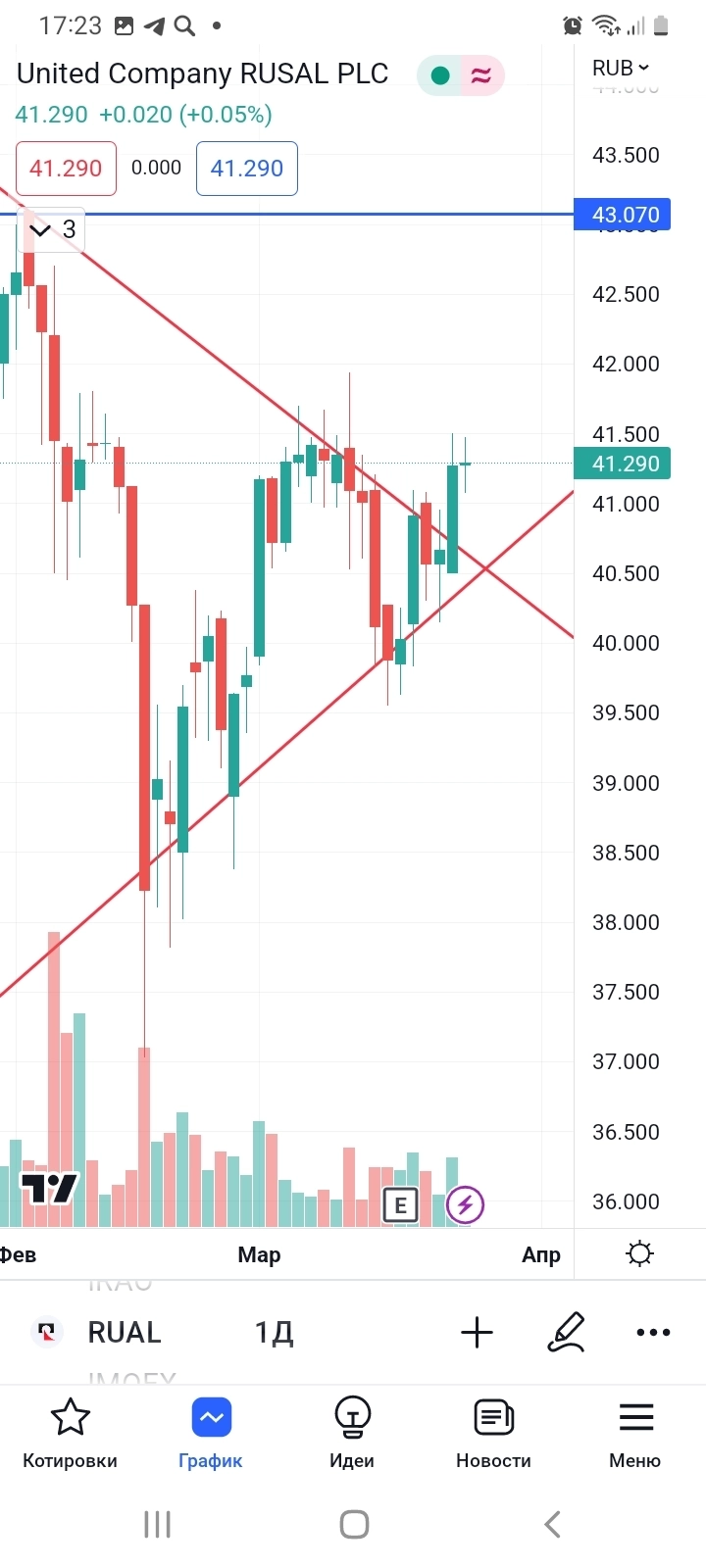

Акции РУСАЛ пробили схоляшиися треугольник вверх, на объёмах.

После проверки обьема, на уровне 40,5 буду покупать,

Покупка 40.6

Цель 43

Стоп 40.1

Кого интересует разбор какой либо акции, пишите в телеграмм канале t.me/Syzran1995

- комментировать

- Комментарии ( 6 )

Не стоит ждать от En+ выплаты дивидендов за прошлый год - Синара

- 24 марта 2023, 13:41

- |

Холдинг En+, консолидирующий результаты ОК РУСАЛ и компаний электроэнергетики, опубликовал вчера результаты за 2П22 по МСФО.

При увеличении выручки на 8% г/г до $8,2 млрд, показатель EBITDA снизился на 38% г/г до $2 млрд, а чистая прибыль упала сразу на 97% до $45 млн. Ухудшение отчетности на уровне холдинга связано с результатами ОК РУСАЛ в 2П22. В энергетическом сегменте дела обстояли лучше: выручка ($2,1 млрд) выросла на 31% г/г, EBITDA ($651 млн) — на 10% г/г, чистая прибыль ($233 млн) — на 47% г/г.

( Читать дальше )

При увеличении выручки на 8% г/г до $8,2 млрд, показатель EBITDA снизился на 38% г/г до $2 млрд, а чистая прибыль упала сразу на 97% до $45 млн. Ухудшение отчетности на уровне холдинга связано с результатами ОК РУСАЛ в 2П22. В энергетическом сегменте дела обстояли лучше: выручка ($2,1 млрд) выросла на 31% г/г, EBITDA ($651 млн) — на 10% г/г, чистая прибыль ($233 млн) — на 47% г/г.

На выручке энергетического сегмента негативно сказалось уменьшение объема генерации электроэнергии, что компенсировалось значительным повышением цен на нее в Сибири и укреплением рубля к доллару на 12% г/г в отчетном полугодии. Однако рентабельность по EBITDA снизилась на 6 п. п. до 30,6%, так как производство э/энергии на высокомаржинальных ГЭС сократилось, а тепловые станции, напротив, увеличили выработку. За 2022 г. энергетическому сегменту удалось несколько снизить долговую нагрузку: на конец года отношение чистого долга к EBITDA составило 3,1 против 3,3 на начало. Показатель, впрочем, остается весьма высоким, в связи с чем мы не ожидаем от компании выплаты дивидендов за прошлый год.Тайц Матвей

( Читать дальше )

На консолидированные результаты EN+ оказали давление более слабые результаты Русала - Атон

- 24 марта 2023, 10:50

- |

EN+: обзор финансовых результатов

Консолидированная выручка достигла $16 549 млн (+17% г/г), EBITDA упала до $3 119 млн (-22% г/г), чистая прибыль снизилась до $1 846 млн (-48% г/г). Результаты консолидируют в себя и показатели РУСАЛА. Чистый долг Группы на конец 2022 увеличился на 18% г/г до $10 123 млн. Как мы наблюдали и у других компаний сектора, оборотный капитал En+ подскочил на 63% г/г на конец 2022 до $4.5 млрд (против $2.8 млрд на конец 2021), что оказало давление на свободный денежный поток. Выручка энергетического сегмента составила $3 885 млн (+24% г/г), EBITDA — $1 254 млн (+7% г/г) в основном за счет укрепления рубля, чистая прибыль составила $384 млн (+3% г/г). Чистый долг вырос на 1% г/г до $3 862 млн, а соотношение чистый долг/EBITDA составило 3.1x (против 3.3x на конец 2021).

Консолидированная выручка достигла $16 549 млн (+17% г/г), EBITDA упала до $3 119 млн (-22% г/г), чистая прибыль снизилась до $1 846 млн (-48% г/г). Результаты консолидируют в себя и показатели РУСАЛА. Чистый долг Группы на конец 2022 увеличился на 18% г/г до $10 123 млн. Как мы наблюдали и у других компаний сектора, оборотный капитал En+ подскочил на 63% г/г на конец 2022 до $4.5 млрд (против $2.8 млрд на конец 2021), что оказало давление на свободный денежный поток. Выручка энергетического сегмента составила $3 885 млн (+24% г/г), EBITDA — $1 254 млн (+7% г/г) в основном за счет укрепления рубля, чистая прибыль составила $384 млн (+3% г/г). Чистый долг вырос на 1% г/г до $3 862 млн, а соотношение чистый долг/EBITDA составило 3.1x (против 3.3x на конец 2021).

Показатели энергетического сегмента улучшились г/г, чему способствовало укрепление рубля. Тем не менее, на консолидированные результаты оказали давление более слабые результаты РУСАЛа. Мы полагаем, что в этом году цены на алюминий будут поддерживаться ослаблением Китаем ковидных ограничений и сокращением запасов металла на LME. У нас нет официального рейтинга по En+.Атон

Русал и алюминий на старте (2)

- 23 марта 2023, 21:22

- |

Здравствуйте коллеги!

Уровни «на пенсию» ) из топика от 29.09.2022 Русал и алюминий на старте. благополучно отработали.

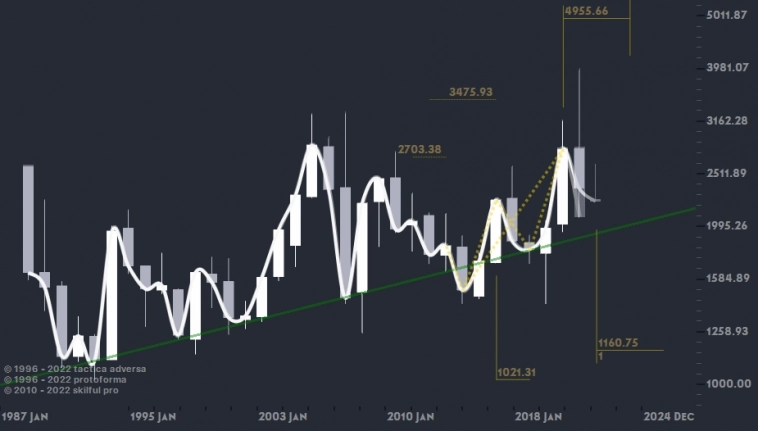

Сейчас на годовом графике Aluminium Cash Official Prices, LME формируется экстремум. На сколько он будет «экстремальным» (тень свечи) покажет геополитическая и политическая турбулентность этого и следующего года.

Годовой план (текущие данные наложены на предыдущий график)

На месячном плане, акции Русала возле зоны сопротивления и в зависимости от внешней среды рассматриваю 3-и сценария (через 6-7 месяцев ожидается экстремум):

( Читать дальше )

Финансовые показатели En+ Group за 2022 год нейтральны для ее котировок - СберИнвестиции

- 23 марта 2023, 20:08

- |

Сегодня En+ Group представила финансовые результаты за 2022 год, которые в целом совпали с нашими ожиданиями

РУСАЛ уже публиковал отчетность за прошлый год, поэтому подробнее рассмотрим результаты энергетического подразделения. ▫️

Выручка этого сегмента за 2022 год выросла на 16% в рублевом выражении. Снижение выработки электроэнергии было компенсировано ростом цен на нее во второй ценовой зоне.

EBITDA в рублевом выражении осталась на уровне 2021 года, а рентабельность снизилась с 37% до 32% из-за подорожания материалов и роста расходов на персонал.

Чистая прибыль сегмента за 2022 год снизилась на 4%.

Показатели энергетического сегмента за 2022 год можно считать стабильными. Они поддержали EBITDA группы, несмотря на сильное падение этого показателя у РУСАЛа, который столкнулся с резким ростом затрат. В долларовом выражении EBITDA En+ Group за 2022 год снизилась на 22% (у РУСАЛа — упала на 30%).

РУСАЛ уже публиковал отчетность за прошлый год, поэтому подробнее рассмотрим результаты энергетического подразделения. ▫️

Выручка этого сегмента за 2022 год выросла на 16% в рублевом выражении. Снижение выработки электроэнергии было компенсировано ростом цен на нее во второй ценовой зоне.

EBITDA в рублевом выражении осталась на уровне 2021 года, а рентабельность снизилась с 37% до 32% из-за подорожания материалов и роста расходов на персонал.

Чистая прибыль сегмента за 2022 год снизилась на 4%.

Показатели энергетического сегмента за 2022 год можно считать стабильными. Они поддержали EBITDA группы, несмотря на сильное падение этого показателя у РУСАЛа, который столкнулся с резким ростом затрат. В долларовом выражении EBITDA En+ Group за 2022 год снизилась на 22% (у РУСАЛа — упала на 30%).

Мы считаем результаты En+ Group нейтральными для ее котировок, поскольку слабые показатели РУСАЛа уже учтены рынком.СберИнвестиции

Норникель - в ожидании дивидендов - Велес Капитал

- 21 марта 2023, 19:19

- |

Бумаги «Норникеля» по-прежнему находятся далеко от докризисных уровней, хоть их динамика и оказалась лучше ключевых индексов. Несмотря на ряд позитивных факторов, таких как девальвация рубля, улучшение рентабельности в 2023 г., возобновление дивидендных выплат и распродажа избыточных запасов, мы считаем акции компании переоцененными и по-прежнему сохраняющими потенциал для падения. Наша низкая оценка обусловлена высоким WACC на уровне 15,9%, отражающим возросшие риски инвестирования в российский фондовый рынок. Также мы отмечаем неопределенность относительно дивидендов и формулы их расчета. И хотя говорить о конкретном размере выплат сейчас трудно, можно с уверенностью ожидать значительного падения их уровня в сравнении с докризисным 2021 г. (2 689 руб. на акцию). Согласно нашей оценке, дивиденд по итогам 2022 г. составит 726 руб. на акцию, 2023 г. – 1 019 руб. на акцию. С учетом роста уровня ставок такие выплаты обеспечат достаточно скромную доходность в 5% и 7% соответственно. Мы устанавливаем целевую цену для бумаг Норникеля на уровне 10 438 руб. с рекомендацией «Продавать».

( Читать дальше )

( Читать дальше )

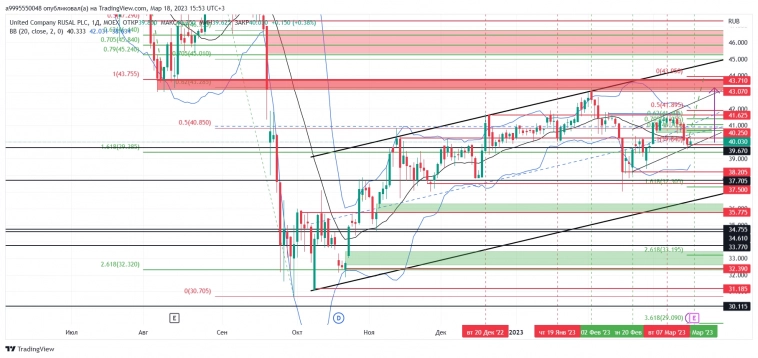

Разбор акции РУСАЛ. ПОСТ НЕ ЯВЛЯЕТСЯ ИИР

- 20 марта 2023, 13:23

- |

Телеграмм канал t.me/Syzran1995

По просьбе подписчика — разбор акции Русал.

Краткосрочно.

1.Актив находится в сходящимся треугольник(красным цветом). Можно купить на отскок от красной линии, на которой сейчас находится актив.

Покупка по цене — 40

Продажа по цене 43

Стоп лосс 39,5

Мое мнение — нейтральное.

2.Можно подождать, когда цена начнет расти, как показано синии стрелкой. То есть дождаться выхода из треугольника вверх. И после проверки входить(обозначил надписью с указателем)

Цены входа и выхода пока неизвестны.

Мое мнение. Нужно дождаться выхода из треугольника вверх и проверки уровня сверху .

СРЕДНЕДОЛГОСРОЧНО.

В феврале прошла вторая волна по волновой теории Эллиота.

И начинает образовываться третья волна на данный момент.

Мое мнение. Вне позиции.

Чтоб иметь точки входа, необходимо, чтоб актив вырос как минимум в область между горизонтальными линиями, это уровни 43-44,5.И сделать там проторговку

ПО ПРОСЬБЕ ПОДПИСЧИКОВ, РАЗБИРАЮ АКТИВ, И ВЫКЛАДЫВАЮ ПОСТ С РАЗБОРОМ В КАНАЛЕ.

ПИШИТЕ В ЛИЧКУ

( Читать дальше )

Смягчение COVID-ограничений в Китае и снижение запасов металла на Лондонской бирже поддержат цены на алюминий - Атон

- 20 марта 2023, 11:12

- |

Русал опубликовал финансовые результаты за 2П22

Выручка РУСАЛа во 2П22 составила $6 821 млн (-5% п/п, +4% г/г), а EBITDA — всего $221 млн (-88% п/п, -86% г/г). Рентабельность EBITDA обвалилась на 22 пп до 3% против 25% в 1П22 из-за роста цен на сырье (себестоимость производства Al увеличилась на 15% п/п и 29% г/г) и волатильности курса рубля. Чистая прибыль составила $113 млн (-93% п/п, -91% г/г). Как и у других компаний сектора, оборотный капитал РУСАЛа подскочил — на 65% г/г до $4.8 млрд на конец 2022 (против $2.9 млрд на конец 2021), что оказало давление на свободный денежный поток. Чистый долг показал дальнейший рост до $6.3 млрд (против $4.7 млрд на конец 2021), а чистый леверидж составил 3.1x (против 1.6x на конец 2021).

Выручка РУСАЛа во 2П22 составила $6 821 млн (-5% п/п, +4% г/г), а EBITDA — всего $221 млн (-88% п/п, -86% г/г). Рентабельность EBITDA обвалилась на 22 пп до 3% против 25% в 1П22 из-за роста цен на сырье (себестоимость производства Al увеличилась на 15% п/п и 29% г/г) и волатильности курса рубля. Чистая прибыль составила $113 млн (-93% п/п, -91% г/г). Как и у других компаний сектора, оборотный капитал РУСАЛа подскочил — на 65% г/г до $4.8 млрд на конец 2022 (против $2.9 млрд на конец 2021), что оказало давление на свободный денежный поток. Чистый долг показал дальнейший рост до $6.3 млрд (против $4.7 млрд на конец 2021), а чистый леверидж составил 3.1x (против 1.6x на конец 2021).

EBITDA РУСАЛа во 2П22 упала на 88% п/п, тогда как снижение за весь 2022 год выглядит не таким драматичным (-30% г/г до $2.0 млрд). В результате рентабельность EBITDA за 2022 также сократилась, составив 15% против 24% в 2021. Скорректированный мультипликатор EV/EBITDA 2023П на уровне 3.5x не выглядит слишком дорогим. Мы ожидаем, что смягчение ковидных ограничений Китаем и снижение запасов металла на Лондонской бирже металлов поддержат цены на алюминий.Атон

РУСАЛ

- 18 марта 2023, 16:00

- |

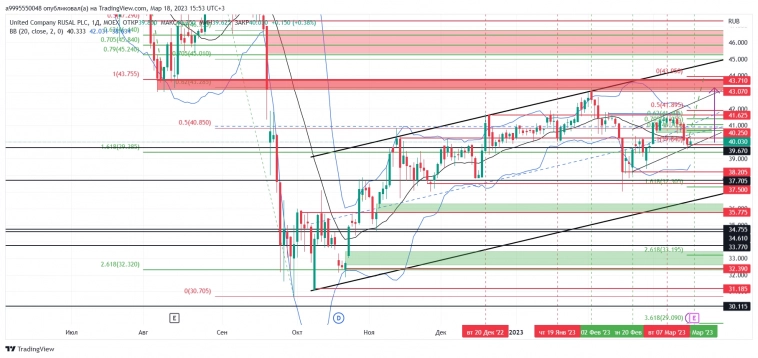

да) что там русал))

это металлы и тем более аллюминий — в плане вообще это конечно зачетная бумага

что в моменте))

+8 % заберите и расписываться не надо!!

не забудьте закрыть позицию по цене 43-44 рубля!!!!

а там посмотрим)))что дальше!

график ниже

это металлы и тем более аллюминий — в плане вообще это конечно зачетная бумага

что в моменте))

+8 % заберите и расписываться не надо!!

не забудьте закрыть позицию по цене 43-44 рубля!!!!

а там посмотрим)))что дальше!

график ниже

Русал смог подстроиться под новые реалии - Промсвязьбанк

- 17 марта 2023, 19:41

- |

Выручка РУСАЛа выросла на 16,5% г/г, практически достигнув 14 млрд долл., скорректированная EBITDA составила 2 млрд долл., снизившись на 30% г/г., значение нормализованной чистой прибыли упало на 34,4% г/г, до 2,2 млрд долл. Отношение чистого долга к скорректированной EBITDA выросло до 3,1х.Выручка РУСАЛа выросла на 16,5% г/г, практически достигнув 14 млрд долл. В первую очередь, это связано с увеличением средневзвешенной стоимости реализации алюминия на 16,6% г/г, до 2 976 долл./т. При этом объём продаж незначительно снизился, составив по итогам года 3 896 тыс. т (-0,2% г/г).

В целом, учитывая крайне непростой 2022 год, РУСАЛ продемонстрировал сильные результаты продаж. В разрезе стран РУСАЛ нарастил продажи в большинстве стран по объёму выручки, исключением стала Турция, США, Норвегия и Франция. В то же время компания ожидаемо увеличила продажи в Азии. Так, выручка от поставок в Южную Корею возросла почти в 4 раза до 1,2 млрд долл., а в Китай в 1,5 раза — показатель достиг 1,1 млрд долл. Примечательно, что увеличились поступления и от продаж в европейские страны. РУСАЛ на даёт конкретные цифры по регионам, однако, по нашим оценкам, выручка в 2022 году здесь составила около 3,3 млрд долл., увеличившись на 30% г/г.

( Читать дальше )

В целом, учитывая крайне непростой 2022 год, РУСАЛ продемонстрировал сильные результаты продаж. В разрезе стран РУСАЛ нарастил продажи в большинстве стран по объёму выручки, исключением стала Турция, США, Норвегия и Франция. В то же время компания ожидаемо увеличила продажи в Азии. Так, выручка от поставок в Южную Корею возросла почти в 4 раза до 1,2 млрд долл., а в Китай в 1,5 раза — показатель достиг 1,1 млрд долл. Примечательно, что увеличились поступления и от продаж в европейские страны. РУСАЛ на даёт конкретные цифры по регионам, однако, по нашим оценкам, выручка в 2022 году здесь составила около 3,3 млрд долл., увеличившись на 30% г/г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал