РИски

Политика, война, риски

- 06 мая 2017, 10:22

- |

Такое складывается ощущение, что если военным дать возможность публично вещать, то война начнется всенепременно. Такой уж у них стиль мышления. Свести все к войне.

И тут я не до конца понимаю, что происходит.

Либо наши решили американских псевдогероев окончательно заземлить, чтобы весь мир увидел реальную ценность и реальную мощь военной машины мирового гегемона или это глупость несусветная, вставать на линию прямой конфронтации, когда есть лучшие кандидаты вместо нас, маленькие но гордые страны и народцы. И им всегда можно помочь. И успешно решить ту же задачу. Как в свое время во Вьетнаме и той же Северной Корее. ЗАЧЕМ ЖЕ сразу КАЛИбРОМ ПО ТАМАГАВКУ.

Два почти одновременных сигнала ведущих к прямой конфронтации. США: мы ставим под контроль все порты вокруг Северной Кореи. Наши: ну все, тогда война.

Наши: все в Астане решили, зоны нарезали, теперь мы никому, включая США

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Вот так и пропадают люди со смарт-лаба

- 04 мая 2017, 19:03

- |

«Купил нефть по 51.5 на всю котлету и не жалею! Завтра продам по 52.5!»

Не дословно, но смысл такой.

А знаете что будет завтра? Завтра биржа поднимет ГО на праздники и 4 дня выходных, 4 дня надежды. И если товарища не закроют на повышении праздничного ГО, то добьют гепом за выходные. Не забывайте, так — бывает.

Это первый этап. А ничего страшного еще даже и не случилось.

Этап №2 вразумят товарищей «опять продал края и уехал в отпуск».

Технологии (инфраструктура) бирж, ecn, дилинга, брокеража и т.п. Часть2,

- 03 мая 2017, 10:15

- |

Когда стоит задача проверить брокера на честность и тем более устойчивость то следует (как вариант) — проверить его состояние на момент какого-нибудь форс-мажора в прошлом.

То есть «черный лебедь» намного больше откроет информации про брокеров нежели посты о них в спокойные времена.

Как можно хеджироваться при форс-мажорах, когда цена актива (позиция) отклоняется на сверх-расстояние от среднего (свыше 3-х сигм)? Это один из исходных мотивов разобраться в ИНФРАСТРУКТУРЕ брокеров/дилеров/ ЕСН-ов и прочих ПОСРЕДНИКОВ и контрагентов при спекуляциях на активах.

В этом посте я напишу (и буду в ПЫСЫ наверное добавлять новые варианты хеджа сюда же в пост, если будут новые мысли ли комментаторы добавят)

Речь пойдет об рисках и хеджа (страховании этих рисков) в реальных рыночных условиях торгов, а это непосредственно касается темы серии постов — об инфраструктуре рынков.

Итак начнем — про хедж.

Возможные варианты хеджа:

Вариант 1: ставить ЛОК стоп лимит заявки — но есть ограничения на такие хедж действия, а именно:

а) заявку может не ввести в рынок САМ брокер

б) заявку может не сработать контрагент брокера

в) заявку не возьмет сам рынок (из-за не хватки на лимитном уровне контрагентов)

г) прочее...

в случае когда ЛОК заявка не сработает можно представить как альтернативу того что будет если мы вообще не имели бы хеджа -то есть плачевные в чернолебединном рынке

Вариант 2: просто ставим ЗАКРЫТИЕ всех поз — но… ограничения (минусы такого хеджа) те же что для варианта 1)

Вариант 3: заблаговременные покупки страховых инструментов. Туту остро встает вопрос БЛАГОНАДЕЖНОСТИ (платежеспособности и честности) брокера-продавца старховок, сами же страховки представленны:

а) биржевые опционы

б) ВНЕбиржевые (ОТС) опционы (как правило банковские)

в) варранты банковские (всех видов)

г) прочее...

еще возможно упомянуть CDS (кредитныеДефолтныеСвопы) но они ограничены по инструментариям базы — то етсь наврядли они имеют широкую линейку базовых активов, но главныйих недостаток — они плохо распространенны в массах (доступны в онсновном только очень крупным торговцам-институционалам, для частника физлица имхо там не чего рассматривать)

( Читать дальше )

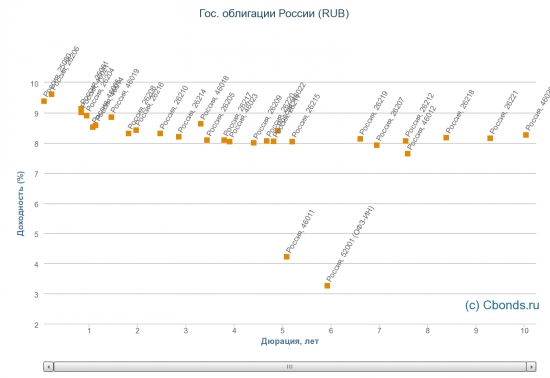

Почему не стоит вкладывать рубли только в ОФЗ?

- 25 апреля 2017, 15:35

- |

Существует две причины не делать рублевые вклады только в облигации федерального займа (ОФЗ).

Рассмотрим каждую из них и разберем все риски формирования рублевых портфелей лишьна основе ОФЗ ниже.

К первой причине можно отнести концентрацию рисков на одном эмитенте. Это не зависит от степени его надежности — даже при высоком показателе вероятность рисков есть.

Вторая — это значительная доля нерезидентов. За последние 3 года их участие в ОФЗ достигло своего максимума.

( Читать дальше )

Управление рисками.

- 21 апреля 2017, 12:05

- |

Это будет контрольный срок для удара.

www.youtube.com/embed/kybWiHhb9RE

А вот мне интересно, что считать нормальной доходностью?

- 11 апреля 2017, 14:13

- |

Другой вопрос — какие финансовые ориентиры принять во внимание?.. кроме курса на Млечный путь "Milky Way".

Вот читаю неоднократно уважаемого мною Дар Ветра. Его фонд показывает возможно устойчивые результаты, возможно с большого (местами огромного) депо, но почему-то малыми цифирками. Совсем не трехзначными. И нам (общественности) непонятно, на кого тут равняться? Всем надо разогнать счет, а тут… эффект не для подражания. Хотя и черепаха обгонит поезд, если тот постоянно тормозит.

Идем дальше. Увидел такой пост: smart-lab.ru/blog/374347.php, «Мои результаты за 2016 год».

Искренне порадовался за парня. Но в ступор вогнали цифры, например такие:

Маржа: 171 238 руб;

Оборот: 80 634 контрактов РИ;

Комис бирже: 100 792 руб;

Комис брокеру: 9 400 руб. фикс.

Итого: +61 046 руб за ноябрь.

Около 100 (!) сделок в день.

Когда-то и я так торговал, но лет через 5 сдался (здоровье дороже).

Намного лучше стало получаться, если каждая сделка редко, но метко.

( Читать дальше )

жесть или не жесть- вот в чем вопрос.

- 04 апреля 2017, 22:20

- |

верх познания в экономике. браво.

теперь два вопроса .

1) почему при всех резервных фондах у нас случился 2014 год?

2) как так получается, что у сша долг просто за предельный, а дают им бабло под такой низкий%?

и 3) :) как вы думаете, почему при таком раздутом рынке деривативов, размер которого, многократно превышает, размер мирового ввп, рынки еще не рухнули, а мировая экономика еще не разлетелась пеплом по ветру?

Александр Нестеров: "Илья Коровин не умеет читать! Герчика"

- 03 марта 2017, 18:39

- |

Какой % убытка от дипозита рассматриваете допустимым?

- 02 марта 2017, 21:00

- |

Какой % убытка от дипозита рассматриваете допустимым?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал