РИски

Газпром отключили от трубы

- 16 октября 2019, 14:28

- |

ria.ru/20191016/1559833366.html?utm_source=news.mail.ru&utm_medium=informer&utm_campaign=rian_partners

16 октября руководство НПП «Компрессор» на встрече в Иннополисе рассказало о разрабатываемой этим предприятием МКС* и попросило поддержки проекта. Как отметил замглавы правления «Газпрома» Виталий Маркелов, станции «Компрессора» имеют более высокие экономические показатели, чем их иностранные аналоги, и ими можно заменить продукцию LMF.

Значит еще стоят на вооружении, можно снова отключать.

Вот так и покупай «голубого», а потом не не плач.

* МКС — это не орбитальная станция, куда хотят свалить, а простой компрессор, верно? А может быть уже построили свою МКС, кто знает.

- комментировать

- Комментарии ( 6 )

Финансовая [не]зависимость

- 13 октября 2019, 22:09

- |

Сколько «гуру» говорят -стань финансово независимым. Сколько разговоров об этом в в околобиржевой и [около]бизнесовой сферах.

Только если подумать и бизнес и биржа справляются с этим не идеально. Если прям очень много денег то конечно можно захэджировать все риски, а в случае просадки спокойно ждать восстановления хоть 20 лет. А если не очень? куча тем тут про предстоящий кризис. Упадёт индекс не упадёт (зависимость от «невиданной руки рынка»), запустят qe не запустят (от гос регулирования), будет ли девальвация капиталов через инфляцию (не обязательно ведь отбирать, можно обесценить сбережения -это в начале девяностых проходили, при этом в тех же девяностых те кто гиперинфляцию съевшую сбережения запустил параллельно ругали коммунистов за раскулачивания). вот рост пошёл- надо бы в лонг войти, а вдруг пузырь и войду перед тем как он лопнет? а может шорить коли пузырь? но он и ещё пару лет рости может. А если твит Трамп напишет… свой бизнес — аналогично. Налоги добавят, придёт конкурент более крупный с которым не сможешь конкурировать, клиенты обнищают и покупать перестанут, партнёры/поставщики обанкротятся, плата за аренду подниматься.. Куча факторов от которых зависишь. То есть независимость при таком раскладе очень условная. даже если риск не так велик, его наличие (и то что он самим человеком не контролируем) жизнь человеку понемножку портит.

( Читать дальше )

Петля риска

- 11 октября 2019, 10:52

- |

Риск есть всегда. Даже если деньги в облигациях или на депозите. Изменили ставки, деньги пропали, АБС не сработала.

А на бирже его просто выше крыши, чего вы хотите?

При прочих равных условиях вы всегда будете лезть в петлю, чтобы заработать много или очень много. Есть вариант зарабатывать ставку депозита, или не лезть выше пресловутых $25% годовых. Хочешь большего — кто-то должен рисковать. Ты или твой трейдер будет рисковать. Но есть «обходные», безопасные способы, как выиграть на бирже, не подвергая свой капитал катастрофическому риску, и не портить жизнь ни себе, ни своему управляющему.

Ну а кто не сможет найти свой грааль, то первое, что надо сделать — это начать спать спокойно, пока ваши инвестиции работают, господа инвесторы! Остальное придет само, управляющий понемногу начнет зарабатывать, аппетиты придут в баланс, жизнь станет предсказуемей, а излишки прибыли можно нести в биржевое казино и зарабатывать 300%, 1000% годовых, как повезет.

Безрисковое поведение рискованно

- 09 октября 2019, 13:08

- |

Можно продемонстрировать это следующим примером

Пусть у нас есть боец, который любит обострять, и пытается идти в размен, и специально вызывает на себя атаку, опуская руки и провоцируя соперника на атаку. Такая стратегия называется в боксе контрпанчерской.

На первый взгляд, он любит риск. Но на самом деле, как правило, это силовики с быстрым и мощным ударом, которые в большинстве случаев размен выиграют, и даже опередят атакующего. То есть риск в размене у него минимален, но в то же время если он не будет придерживаться этой стратегии, он быстро выдохнется и проиграет на чем то другом, потеряв мощность удара, свои козыри в скорости, проиграв в выносливости

Поэтому, опуская руки и вызывая на себя атаку он не увеличивает, а снижает свои риски.

Поэтому не может быть единого риск-менеджмента в жизни, войне, политике или финансах. Кто уверовал в алгоритм безопасности тот уже рискует ибо усыпил бдительность

Бракоразводный процесс. Риск для инвестора

- 07 октября 2019, 15:08

- |

В книгах по инвестированию огромное внимание уделяется разного рода рискам: рыночные, политические, страновые и др. Мы все боимся революций, гиперинфляции, мегакризисов. Однако, большая часть этих рисков скорее всего не реализуется в период нашего инвестирования.

Есть более опасный риск. Он грозит чуть ли не половине инвесторов — это бракоразводный процесс.

Мои наблюдения говорят, что почти никто из коллег по цеху (даже среди профи) заранее не готовится к этому событию. Все уповают на судьбу и авось. Что уж говорить про финансово неграмотных “богатеев”.

Многие помнят недавнюю историю футболиста Глушакова.

( Читать дальше )

На что вложится перед кризисом? Глупые вопросы

- 26 сентября 2019, 19:45

- |

Говорят про кризис. И даже показывают индикаторы (PMI, инверсия доходности). Насколько понимаю- скорее будет чем нет. Пусть не сейчас, но в следующие пару лет. В кризисе насколько понимаю ждать большой распродажи. Поделить депозит на несколько частей и закупаться акциями при достижения падения индексов (допустим на 20,35, 50, 65%) -где дно будет непонятно, так что придётся усредняться.

Непонятно только вот что входить до кризиса. Вначале думал про облигации. Частично в наши, частично в иностранные, допустим войти в ETF. Допустим iShares iBoxx $ Investment Grade Corporate Bond ETF. Смотрю по уровню доходности и минимальной волатильности( по среднеквадратичному отклонению). По облигациям волна дефолтов всё равно идёт с некоторой задержкой после кризиса (по крайней мере на ММВБ после 2014 года так было). Очень хочется посмотреть как вели себя такие облигационные фонды в 2008, но вот где посмотреть пока непонятно (да и у большинства из них история меньше). Золото? можно идти даже на ММВБ в finex ETF(если правильно понимаю, хотя и 0.4% они берут-это выгодней чем фьючерсы) -но они почти на исторических максимумах (хотя коррекция). Серебро? Платина? Гос облигации США? лучше уж rus-28

( Читать дальше )

Самоограничения при работе на рынке

- 26 сентября 2019, 14:18

- |

Хотелось бы обсудить тему ограничений. Начав торговать в июне я исходил из того, что без опыта и знаний могу накосячить. Соответственно что бы снизить риски я для себя ввёл ограничения

1. По суммам. я не стал переводить все накопления с депозита а начал с небольшой суммы, что бы в случае ошибки потери высоки небыли бы

2.По инструментам. Высокая доля облигаций, не использовал маржинальную торговлю, не использовал инструменты срочного рынка.

Однако, сейчас полагаю что подход больше времени и опыта и положительный результат-больше денег и инструментов неполон. Он не учитывает ситуацию на рынке. Зайдя на коррекции можно и без квалификации показывать хороший рост (если повезёт- даже выше индекса). Ну а зайдя на пике и смотря из коррекции можно сделать вывод об отрицательном результате из за своей неграмотности.

Хочется услышать мнение опытных участников форума- когда можно себе повышать статус начиная играть на большие суммы, использовать плечо, инструменты сложного риска и входить в более рискованные инструменты (даже выбирая среди облигаций можно глядя только на дивидендную доходность попасть на что то типа сибирского гостинца).

( Читать дальше )

На пенсию в 35

- 24 сентября 2019, 13:21

- |

Позвольте представиться. Я пишу под псевдонимом babaykin. За плечами несколько лет предпринимательства и работы по найму. Сейчас мне 36 лет. В 35 лет мои доходы от инвестиций начали полностью покрывать расходы. И я вышел на пенсию. В этом блоге я постараюсь рассказать как именно мне это удалось.

О чем планирую писать: как и куда инвестирую, о стратегии, психологии, ошибках и лайфхаках.

Чего тут точно не будет: воды, философских рассуждений, мотивационных призывов, экономических выкладок.

Телеграм: t.me/pensiya35

Яндекс.Дзен: zen.yandex.ru/id/5d813e2e3639e600ad6f772b

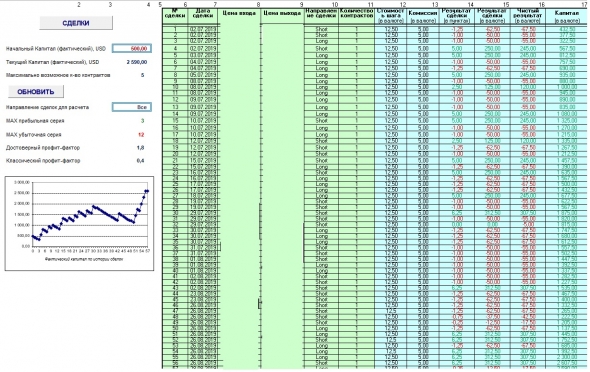

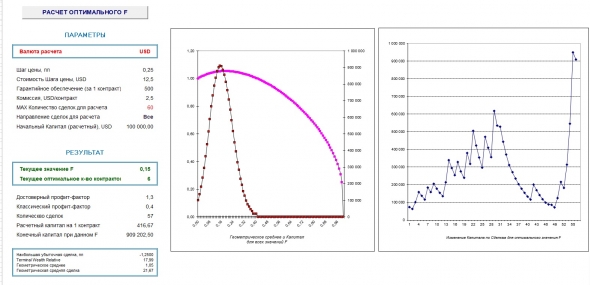

Риск менеджмент, расчёт оптимальной F по Ральфу Винсу

- 28 августа 2019, 23:10

- |

Всё интуитивно просто, вбиваешь сделку через кнопки (макросы), всё считает сама и выдаёт оптимальную F именно по книжке Винса, в классическом её виде, кому нужна, вышлем копию...

Вопрос цены за копию с Лёшей обсудите сами, скайп ниже...

Skype: alexey.pokhilko

Скрины эксельки

P.s: данный риск менеджмент рекомендуется трейдерам с жестким стопом и жестким тейком, так же стоит учитывать при пересчёте оптимальной фракции невозможность узнать будущую серийность убыточных сделок, по этому реккомендуется использовать 1/2 от F, если не саблюдать данные меры предосторожности, то размажет очень быстро, а если соблюдать то всегда будете на левой части зоны распределения (левой ноге) и всё будет хорошо, ну и добавляйте сделки сразу и по итогу торгового дня пересчитывайте оптимальную фракцию.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал