Презентация

Как я смотрел и слушал конфу Грефа (пост 350)

- 24 сентября 2020, 11:57

- |

Сначала я на первых секундах продал Сбер:

Слушая хреновую презенташку, я откупил назад 500 штук сбера:

( Читать дальше )

- комментировать

- Комментарии ( 16 )

ООО «ПЮДМ» готовится к размещению облигаций

- 07 августа 2020, 10:39

- |

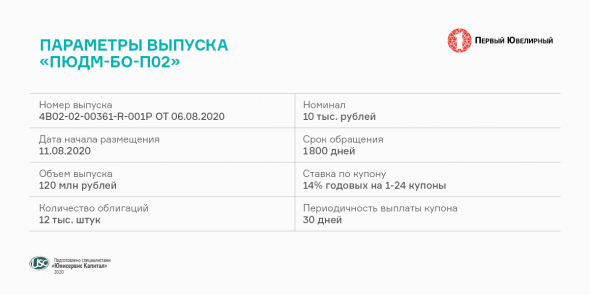

«Первый ювелирный — драгоценные металлы» зарегистрировал второй выпуск биржевых облигаций и анонсирует сбор уведомлений о планируемом участии инвесторов в размещении.

Выпуску присвоен номер 4B02-02-00361-R-001P. Номинал облигации — 10 тыс. рублей. Купон будет выплачиваться ежемесячно по ставке 14% годовых, установленной на 2 года обращения выпуска. Сумма выплат на одну облигацию составит 115,07 рубля за купонный период. Срок обращения — 5 лет. Цель финансирования — пополнение оборотного капитала для увеличения закупа лома ювелирных изделий у федеральных сетей ломбардов.

Размещение пройдет по открытой подписке, однако накануне торгов частным инвесторам предлагается принять участие в программе лояльности, зарегистрировавшись на площадке boomerang. Сбор уведомлений о покупке стартует сегодня, 7 августа в 12:00 по московскому времени, минимальный период сбора — 30 минут. Все инвесторы, подавшие предварительные уведомления в системе boomerang и купившие облигации на первичных торгах на сумму от 300 тысяч рублей (30 бумаг), получат после размещения бонус в размере 1% от суммы сделки. Уведомления менее этой суммы также принимаются, однако вознаграждение по ним начисляться не будет. Начало торгов ценными бумагами ООО «ПЮДМ» запланировано на 11.08.2020.

( Читать дальше )

АО «Новосибирскхлебопродукт» 6 августа начнет размещение облигаций

- 04 августа 2020, 12:07

- |

Выпуску биржевых облигаций присвоен номер 4B02-01-29423-N-001P от 03.08.2020. Ценные бумаги включены в Сектор Роста Московской биржи.

Сумма эмиссии составляет 70 млн рублей, номинал одной облигации — 10 000 рублей, срок обращения — 4 года. Ставка купона на первый год обращения зафиксирована на уровне 12,5% годовых, далее будет определяться по формуле: ставка ЦБ РФ + 7,5%, но не более 12% годовых. Предусмотрено 48 купонных периодов длительностью 30 дней. Привлеченные инвестиции АО «Новосибирскхлебопродукт» направит в оборотный капитал, что позволит увеличить закуп продукции и объем продаж.

Организатором размещения выступает ООО «Юнисервис Капитал», соорганизатором выпуска — АО «МСП Банк», андеррайтером — АО «Банк Акцепт». Размещение пройдет по открытой подписке. Торги облигациями начнутся в ближайший четверг.

АО «Новосибирскхлебопродукт» стал 34-м эмитентом, ценные бумаги которого Мосбиржа включила в Сектор Роста, и четвертым представителем аграрной отрасли в этом списке, наряду с Сибирским КХП, Агрофирмой «Рубеж» и «ФЭС-Агро».

( Читать дальше )

MaximaTelecom Критический анализ презентации

- 23 июня 2020, 15:56

- |

Краткий комментарий по поводу презентации для инвесторов от MaximaTelecom. https://yadi.sk/i/AWtv4JFu3xmNwA

Думал организация занимается только телекоммуникационными услугами. Приятно удивлён, но согласно презентации предлагаются инновационные решения. Правда не очень понятно степень участия, а именно уровень патентования данных разработок, является ли MaximaTelecom разработчиком программного и аппаратного обеспечения или только разрабатывает данные решения с помощью сторонних организаций. Но факт остаётся фактов идеи являются в достаточной мере прорывными.

Я не буду комментировать векторы стратегического развития и ключевые показатели, там всё красиво и хорошо. Рентабельность по EBITDA в 2017-2019 году 18-19% что позитивно.

Сама презентация сделана очень качественно. Предоставлены ролики на Youtube.

Универсальная мультисервисная платформа

( Читать дальше )

Отрывок из презентации нашего Start-Up

- 23 марта 2020, 23:14

- |

Производственная компания «БК» разместила коммерческие облигации

- 19 декабря 2019, 05:37

- |

Размещение выпуска объемом 16 млн рублей состоялось 17 декабря.

«БК» производит в Новосибирске комплектующие для сборки стеклопакетов и окон ПВХ, а также занимается выпуском одноразовой посуды. Объем выручки компании за три квартала 2019 года составил 67,2 млн рублей, чистая прибыль — 1,2 млн рублей. Финансовая задолженность компании является краткосрочной и исчисляется суммой 26,9 млн рублей. Долг компании вырос вследствие увеличения оборотного капитала после запуска производства новых изделий. Ликвидные активы — запасы, дебиторская задолженность и пр., покрывают обязательства в среднем на 80%.

В обращении находится 1600 ценных бумаг номинальной стоимостью по 10 тысяч рублей. Срок обращения выпуска — 18 месяцев. Купонный доход будет выплачиваться ежемесячно по фиксированной ставке 16,5% годовых. Номер выпуска: 4CDE-01-00500-R от 06.12.2019. ISIN код: RU000A1016T6. Привлеченные средства компания направит на погашение долга за новое оборудование: три термопластавтомата, три пресс-формы и двух роботов.

Эмиссионные документы и презентация для инвесторов доступны на сайте компании.

Сбор заявок на покупку облигаций «Трейд Менеджмент» стартует через 1,5 часа

- 27 ноября 2019, 09:35

- |

Форма сбора предварительных заявок откроется 27 ноября в 11 часов по московскому времени на сайте о растущих компаниях России Boomin.

Предлагаем частным инвесторам подать заявку на участие в первичном размещении биржевых облигаций «Трейд Менеджмент» (сеть брендовых магазинов одежды lady & gentleman CITY). Объем выпуска — 200 млн рублей. Номинал облигации — 10 тысяч рублей. Планируемая ставка по купонным выплатам — в диапазоне 12-14% годовых. Срок обращения облигаций — 4 года.

Точный размер купона, периодичность выплат, дата начала размещения (ориентир — следующая неделя) и другие подробности будут раскрыты после регистрации первого выпуска. Презентация компании уже опубликована.

Мы разработали новую форму сбора заявок, с личным кабинетом и прочими удобствами. Теперь у инвесторов будет возможность подавать несколько заявок от одного пользователя (если, например, планируется покупка с разных брокеров), редактировать свои заявки (если передумаете) и еще получать 1% бонусов по некоторым размещениям. Система будет начислять бонусы от заданной суммы покупки, которые можно потратить у различных партнеров, первым из которых станет сама сеть lady & gentleman CITY, представленная в 15 крупнейших городах России. И самое главное — минимальное время работы формы составляет 30 минут, она не закроется в первые минуты после начала сбора заявок.

Регистрируйтесь в системе Boomerang, чтобы подать свою заявку на предварительную покупку облигаций «Трейд Менеджмент».

Tesla! Презентация!

- 22 ноября 2019, 10:09

- |

Компания Tesla представила электрический пикап Cybertruck с необычным дизайном и высокими характеристиками. Старшая версия пикапа будет иметь три электромотора, сможет проезжать на одном заряде до 805 километров и разгоняться до 96,6 километров в час за 2,9 секунды. К дополнению в нем еще 6 мест)

Кузов машины состоит из прочной стали и выполняет роль рамы. Маск рассказал, что кузов достаточно прочный, чтобы выдержать попадание пули девяти миллиметрового калибра. Как и другие автомобили Tesla, Cybertruck получил систему адаптивного круиз-контроля Autopilot. Кроме того, автомобиль оснащен адаптивной пневматической подвеской, позволяющей подстраивать высоту каждой оси под загрузку.

Автомобиль будет поставляться в трех версиях с одним, двумя или тремя моторами. При этом все версии будут полно приводными. Аккумуляторы Cybertruck позволяют пикапу проехать на одном заряде 402, 483 или 805 миль, в зависимости от версии. Старшая версия пикапа сможет разгоняться до 96,6 километров в час (60 миль в час) за 2,9 секунды. Стоимость автомобиля составляет 39,9, 49,9 или 69,9 тысячи долларов, в зависимости от версии. Производство пикапов начнется в конце 2021 года.

( Читать дальше )

Прием заявок на облигации ООО «Ультра» состоится 7 октября

- 04 октября 2019, 11:11

- |

Компания выпустит в обращение 7 тыс. ценных бумаг по номиналу 10 тыс. рублей. Размер купонного дохода составит 15% годовых, с ежемесячной выплатой. Срок обращения облигаций — 3 года. Первичное размещение запланировано в течение ближайшей недели.

Уведомить организатора о своем желании приобрести ценные бумаги «Ультры» вы сможете через специальную форму в понедельник, 7 октября. Сбор предварительных заявок на покупку начнется в 11 часов по московскому времени. Форма станет недоступна, когда весь выпуск будет расписан.

Магнитогорская компания «Ультра» работает по модели вертикально-интегрированной структуры, управляя производством «Белорецкого завода сеток и настилов». Эмитент выполняет функции главного поставщика металлопроката для изготовления металлоизделий строительного профиля, а также основного агента по сбыту готовой продукции.

( Читать дальше )

Завтра пройдет сбор заявок на покупку облигаций "ИТЦ-Трейд"

- 18 сентября 2019, 11:01

- |

Предварительные заявки на покупку облигаций компании через сайт http://primary.uscapital.ru/ начнем принимать завтра, 19.09, в 11 часов по Москве.

Поставщик бумажных изделий привлечет 50 млн рублей на развитие контрактов с федеральными компаниями, которые готовы закупать большое количество различной бумаги, но с отсрочкой платежа до 90 дней.

Эмитент более 8 лет занимается поставками картона, бумаги и изделий из нее. Среднегодовой рост выручки компании с 2015 года составляет 18,8%. В 2018 году показатель вырос в отношении 2017 года на 49%, до 833,8 млн рублей, за счет развития федеральных контрактов и экспорта в Китай. Подробнее ознакомиться с компанией поможет

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал