SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Потавин Александр

Не засирайте СмартЛаб!!!!

- 27 июня 2013, 14:40

- |

То ли жара так влияет на трейдеров, то ли стояние рынка на месте.

На главной странице Смарт-Лаба 7!!! постов не про рынок...

Ну хватит уже х… нёй страдать! Господа, пишите по делу. Если нечего писать — ждите спокойно статы из США.

На главной странице Смарт-Лаба 7!!! постов не про рынок...

Ну хватит уже х… нёй страдать! Господа, пишите по делу. Если нечего писать — ждите спокойно статы из США.

- комментировать

- 4

- Комментарии ( 0 )

Есть ли «пузырь» на российском рынке акций?

- 26 июня 2013, 17:11

- |

Сегодня мои коллеги показали один интересный документ, который делает Центральный Банк России. Он называется «Обзор финансового рынка» за 2012 год.

Там на 35-36 стр. есть интересные выкладки. Отрывки привожу здесь:

Есть ли «пузырь» на российском рынке акций?

Ценовые «пузыри» на рынке акций формируются вследствие переоценки инвесторами прибыльности вложений в отдельные виды рыночных активов и существенного не обоснованного фундаментальными факторами завышения их цен относительно справедливой стоимости. Мировой опыт свидетельствует о том, что за перегревами

рынков финансовых и нефинансовых активов неизбежно следуют длительные и глубокие падения цен, приводящие к дестабилизациям и в ряде случаев – к кризисам на этих рынках, с последующей трансляцией кризисных явлений в реальный сектор экономики. Глобальный финансово-экономический кризис 2008 – 2009 гг. был во многом обязан своей глубиной и продолжительностью долговременным предкризисным бумам цен на активы в развитых и развивающихся странах, в том числе в России.

( Читать дальше )

Там на 35-36 стр. есть интересные выкладки. Отрывки привожу здесь:

Есть ли «пузырь» на российском рынке акций?

Ценовые «пузыри» на рынке акций формируются вследствие переоценки инвесторами прибыльности вложений в отдельные виды рыночных активов и существенного не обоснованного фундаментальными факторами завышения их цен относительно справедливой стоимости. Мировой опыт свидетельствует о том, что за перегревами

рынков финансовых и нефинансовых активов неизбежно следуют длительные и глубокие падения цен, приводящие к дестабилизациям и в ряде случаев – к кризисам на этих рынках, с последующей трансляцией кризисных явлений в реальный сектор экономики. Глобальный финансово-экономический кризис 2008 – 2009 гг. был во многом обязан своей глубиной и продолжительностью долговременным предкризисным бумам цен на активы в развитых и развивающихся странах, в том числе в России.

( Читать дальше )

Еще немного о падении цен на золото

- 26 июня 2013, 12:38

- |

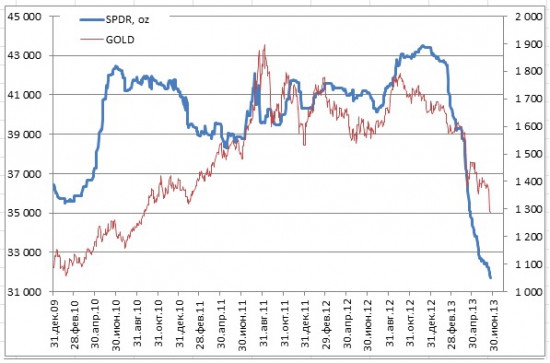

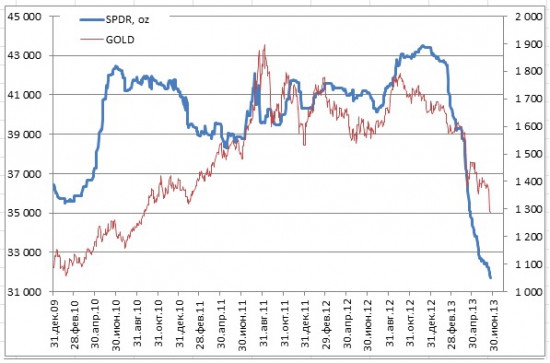

Цены на золото рухнули почти на 26% с начала года. С максимумов 2011 года котировки драгметалла упали уже на 35%.

Буквально несколько дней назад банки Deutsche Bank и HSBC пересмотрели свои прогнозы по динамике цен на золото в 2013 году до 1431 доллара за унцию и 1396 долларов соответственно, что на 6,7% и 9% меньше предыдущей оценки банков. Еще ниже оценки банка Goldman Sachs: на конец 2013 года целевая цена золота — 1300 долларов и на 2014 год - 1050 долларов.

Показательно, что все эти «пересмотры» активно влияют на настроения инвесторов, которые продолжают активно выводить средства из крупнейшего в мире «золотого» ETF SPDR Gold Trust с рыночной капитализацией $39,8 млрд.

Вот график, показывающий наполнение этого фонда золотом в привязке к биржевым ценам.

( Читать дальше )

Буквально несколько дней назад банки Deutsche Bank и HSBC пересмотрели свои прогнозы по динамике цен на золото в 2013 году до 1431 доллара за унцию и 1396 долларов соответственно, что на 6,7% и 9% меньше предыдущей оценки банков. Еще ниже оценки банка Goldman Sachs: на конец 2013 года целевая цена золота — 1300 долларов и на 2014 год - 1050 долларов.

Показательно, что все эти «пересмотры» активно влияют на настроения инвесторов, которые продолжают активно выводить средства из крупнейшего в мире «золотого» ETF SPDR Gold Trust с рыночной капитализацией $39,8 млрд.

Вот график, показывающий наполнение этого фонда золотом в привязке к биржевым ценам.

( Читать дальше )

Сегодня мы ждем остановки продаж на рынке акций и бондов

- 25 июня 2013, 10:00

- |

Глобальные фондовые рынки начали неделю продажами из-за рисков прекращения денежно-кредитного стимулирования. Какое-то время назад глава ФРС Б. Бернанке намекнул, что объемы монетарного стимулирования начнут снижаться до конца этого года. Сейчас к этому риску прибавилась проблема нехватки ликвидности на межбанковском рынке Китая. Сводный индекс крупнейших компаний, размещенных на биржах Шанхая и Шэньчжэня CSI-300 за последние 2 дня рухнул более, чем на 10%. Сокращение объемов ликвидности на мировых биржах автоматически поднимает стоимость денег, а значит идет рост процентных ставок по гособлигациям. Ставки растут по всему спектру долговых бумаг, проецируя продажи в секторе высокорискованных активов. На наш взгляд мы находимся сейчас возле кульминационной фазы продаж и в дальнейшем ситуация стабилизируется.

Такая расстановка сил на глобальных площадках вызывает продажи на российском долговом рынке, что в свою очередь вызывает слабость курса рубля. Продажи облигаций и покупка валюты идет и от внутренних и от внешних игроков. Операции последних особенно видны по движению в секторе ОФЗ. На внешних рынках идет повсеместный уход от риска, а следовательно рост курса доллара к валютам развивающихся стран, при этом рубль сейчас движется в рамках общего тренда (не лучше и не хуже остальных высокорискованных валют). Для остановки тенденции нужно, необходимо увидеть прекращение продаж в US Treasuries. Нужна смена настроений инвесторов на рынке госдолга США: чистая длинная позиция по фьючерсам на USTres10 за неделю к 18 июня составила максимальные с середины мая 31,2 тыс. контрактов.

Большой просадки на российском рынке акций на фоне очевидного слива на долговом рынке мы пока не видим. Индекс ММВБ вчера завершил день хоть и потерями (-0,66%; 1290,26 п.), но все же выше минимальных уровней июня. Это можно объяснить тем, что в наших акциях уже давно нет большой доли денег нерезидентов в отличие от наших бондов. Но даже на фоне такой непростой ситуации на мировых биржах мы видим сохранение спроса на отдельные бумаги, представляющие долгосрочный инвестиционный интерес. К ним можно отнести Новатэк – обыгрывание постепенной либерализации экспорта СПГ (по этой же причине лучше избегать покупок акций Газпрома). Акции Роснефти, которые недавно вышли из своего 3-х месячного нисходящего канала также могут быть интересны для покупки, особенно в свете долгосрочных контрактах на поставку нефти Китаю и слухов о возможной покупке компании Башнефть. Иными словами, сейчас мы видим сегментированный спрос в отдельных бумагах, которые могут потянуть за собой вверх остальной рынок. Во вторник мы ждем остановки продаж на рынке акций и бондов, поскольку просадка цен в секторе USTres начала сходить на нет.

Такая расстановка сил на глобальных площадках вызывает продажи на российском долговом рынке, что в свою очередь вызывает слабость курса рубля. Продажи облигаций и покупка валюты идет и от внутренних и от внешних игроков. Операции последних особенно видны по движению в секторе ОФЗ. На внешних рынках идет повсеместный уход от риска, а следовательно рост курса доллара к валютам развивающихся стран, при этом рубль сейчас движется в рамках общего тренда (не лучше и не хуже остальных высокорискованных валют). Для остановки тенденции нужно, необходимо увидеть прекращение продаж в US Treasuries. Нужна смена настроений инвесторов на рынке госдолга США: чистая длинная позиция по фьючерсам на USTres10 за неделю к 18 июня составила максимальные с середины мая 31,2 тыс. контрактов.

Большой просадки на российском рынке акций на фоне очевидного слива на долговом рынке мы пока не видим. Индекс ММВБ вчера завершил день хоть и потерями (-0,66%; 1290,26 п.), но все же выше минимальных уровней июня. Это можно объяснить тем, что в наших акциях уже давно нет большой доли денег нерезидентов в отличие от наших бондов. Но даже на фоне такой непростой ситуации на мировых биржах мы видим сохранение спроса на отдельные бумаги, представляющие долгосрочный инвестиционный интерес. К ним можно отнести Новатэк – обыгрывание постепенной либерализации экспорта СПГ (по этой же причине лучше избегать покупок акций Газпрома). Акции Роснефти, которые недавно вышли из своего 3-х месячного нисходящего канала также могут быть интересны для покупки, особенно в свете долгосрочных контрактах на поставку нефти Китаю и слухов о возможной покупке компании Башнефть. Иными словами, сейчас мы видим сегментированный спрос в отдельных бумагах, которые могут потянуть за собой вверх остальной рынок. Во вторник мы ждем остановки продаж на рынке акций и бондов, поскольку просадка цен в секторе USTres начала сходить на нет.

Откуда идет слабость рубля....

- 24 июня 2013, 16:47

- |

С конца мая и до настоящего времени продажи рубля идут как от внешних, так и от внутренних инвесторов. Это подтверждает динамика цен на рынке ОФЗ. Сегодня ОФЗ-207 (дюрация 8.25 погашение через 15 лет) уже 3 фигуры вниз сделала: 102.50 было в пятницу, а сегодня уже 99.50.

В целом рубль слабнет в силу общей тенденции валют развивающихся стран. Для остановки продаж рубля нужно, чтобы крупные западные инвесторы перестали сливать USTreasuries: в пятницу доходность по 10-леткам поднялась до 2,51% (против 1,63% в начале мая).

Ниже приведен график сравнения спреда между бондами Russia-30 и US Tresuaries-10 (желтый — USD/RUB; белый — спред).

( Читать дальше )

В целом рубль слабнет в силу общей тенденции валют развивающихся стран. Для остановки продаж рубля нужно, чтобы крупные западные инвесторы перестали сливать USTreasuries: в пятницу доходность по 10-леткам поднялась до 2,51% (против 1,63% в начале мая).

Ниже приведен график сравнения спреда между бондами Russia-30 и US Tresuaries-10 (желтый — USD/RUB; белый — спред).

( Читать дальше )

Деньги уходят из России

- 14 июня 2013, 10:43

- |

Фонды инвестиций в российские активы EPFR Global на прошлой неделе показали отток средств в размере 223 миллионов долларов.

Порадовала картинка в СМИ на этот счет :-)))

Порадовала картинка в СМИ на этот счет :-)))

Продажи идут не только на рынке акций

- 11 июня 2013, 15:02

- |

Паралельно с падением рынка акций (индекс ММВБ обновил годовой минимум, упав до 1300 п.) не прекращаются продажи в секторе корпоративных облигаций. Похоже нерезиденты выводят деньги с этого сегмента рынка. Слабость рубля это подтверждает.

Сегодня очищенный индекс корп. облигаций ММВБ практически вернулся на апрельские ценовые минимумы.

А вот так выглядят график по спреду в доходностях между 10-летними евробондам России (белый), Турции (желтый) и Польши по отношению к германским бундосам.

( Читать дальше )

Сегодня очищенный индекс корп. облигаций ММВБ практически вернулся на апрельские ценовые минимумы.

А вот так выглядят график по спреду в доходностях между 10-летними евробондам России (белый), Турции (желтый) и Польши по отношению к германским бундосам.

( Читать дальше )

ФРС сократит объемы покупок активов только в конце октября.

- 07 июня 2013, 16:28

- |

Экономисты сократили прогнозы относительного того, когда Федеральная резервная система снизит объем ежемесячных покупок активов, показал опрос Bloomberg. Политики во главе с Беном Бернанке сократят программу количественного смягчения до 65 миллиардов долларов в месяц на заседания Федерального комитета по открытым рынкам, которое пройдет 29-30 октября, с нынешнего уровня в 85 млрд. долларов.

Об этом говорится в обзоре 59 экономистов. В аналогичном опросе, который был проведен до заседания ФРС, проходившего 30 апреля — 1 мая, экономисты предсказывали, что первый шаг по сокращению объемов стимулирования придется на четвертый квартал 2013 года.

Мое мнение — сегодняшняя статистика по рынку труда США по сути ничего не решит, а вызовет лишь краткосрочную волатильность на рынках.

Об этом говорится в обзоре 59 экономистов. В аналогичном опросе, который был проведен до заседания ФРС, проходившего 30 апреля — 1 мая, экономисты предсказывали, что первый шаг по сокращению объемов стимулирования придется на четвертый квартал 2013 года.

Мое мнение — сегодняшняя статистика по рынку труда США по сути ничего не решит, а вызовет лишь краткосрочную волатильность на рынках.

Deutsche Bank: ФРС сократит QE в сентябре на 25 млрд. долларов

- 05 июня 2013, 11:23

- |

Федеральная резервная система, вероятно, сократит объемы ежемесячных покупок активов почти на треть в сентябре, если рынок труда продолжит укрепляться, считает Джозеф Ла Воргна, главный американский экономист Deutsche Bank AG.

Первое снижение составит 25 млрд. долларов, из которых 10 млрд. долларов придется на ипотечные ценные бумаги, а 15 млрд. долларов – на казначейские облигации. То есть ежемесячные покупки составят 60 млрд. долларов по сравнению с нынешними 85 миллиардами долларов, говорится в записке для клиентов.

«Политики все еще не пришли к конкретному решению, но все сводится к сентябрьскому заседанию», — считает Воргна. – «Прогноз предполагает, что этим летом вырастет прием на работу», — передает Bloomberg.

По данным Deutsche Bank, ФРС может завершить сокращение программы к концу года при помощи двух последовательных сокращений на 30 млрд. долларов во время встреч в октябре и декабре.

22 мая председатель ФРС Бен Бернанке сказал, что политики могут рассмотреть возможность замедления программы покупки облигаций во время ближайших нескольких встреч, если политики будут уверены в том, что улучшение ситуации в экономике будет стабильным.

В соответствии с прогнозом Deutsche Bank, ФРС может повысить ключевую процентную ставку до конца 2014 года.

Первое снижение составит 25 млрд. долларов, из которых 10 млрд. долларов придется на ипотечные ценные бумаги, а 15 млрд. долларов – на казначейские облигации. То есть ежемесячные покупки составят 60 млрд. долларов по сравнению с нынешними 85 миллиардами долларов, говорится в записке для клиентов.

«Политики все еще не пришли к конкретному решению, но все сводится к сентябрьскому заседанию», — считает Воргна. – «Прогноз предполагает, что этим летом вырастет прием на работу», — передает Bloomberg.

По данным Deutsche Bank, ФРС может завершить сокращение программы к концу года при помощи двух последовательных сокращений на 30 млрд. долларов во время встреч в октябре и декабре.

22 мая председатель ФРС Бен Бернанке сказал, что политики могут рассмотреть возможность замедления программы покупки облигаций во время ближайших нескольких встреч, если политики будут уверены в том, что улучшение ситуации в экономике будет стабильным.

В соответствии с прогнозом Deutsche Bank, ФРС может повысить ключевую процентную ставку до конца 2014 года.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал