SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. PotavinAlex

Есть ли «пузырь» на российском рынке акций?

- 26 июня 2013, 17:11

- |

Сегодня мои коллеги показали один интересный документ, который делает Центральный Банк России. Он называется «Обзор финансового рынка» за 2012 год.

Там на 35-36 стр. есть интересные выкладки. Отрывки привожу здесь:

Есть ли «пузырь» на российском рынке акций?

Ценовые «пузыри» на рынке акций формируются вследствие переоценки инвесторами прибыльности вложений в отдельные виды рыночных активов и существенного не обоснованного фундаментальными факторами завышения их цен относительно справедливой стоимости. Мировой опыт свидетельствует о том, что за перегревами

рынков финансовых и нефинансовых активов неизбежно следуют длительные и глубокие падения цен, приводящие к дестабилизациям и в ряде случаев – к кризисам на этих рынках, с последующей трансляцией кризисных явлений в реальный сектор экономики. Глобальный финансово-экономический кризис 2008 – 2009 гг. был во многом обязан своей глубиной и продолжительностью долговременным предкризисным бумам цен на активы в развитых и развивающихся странах, в том числе в России.

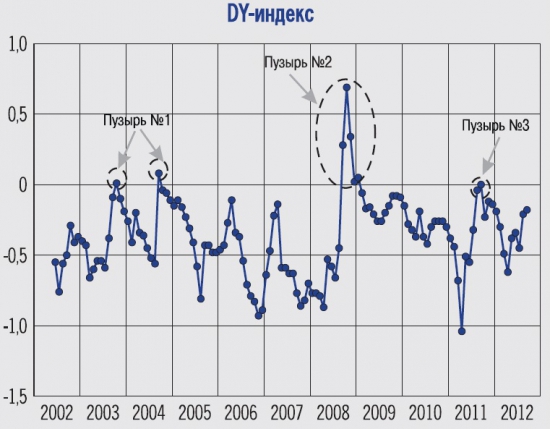

Посредством эконометрического анализа динамики индексов «пузыря», основанных на коэффициентах P / E и P / FCF (P / E- и P / FCF-индексы), а также на дивидендной доходности (DY-индекс)1, на российском рынке акций в период с 2003 по 2012 г. были выявлены три временных отрезка, характеризующихся наличием признаков ценовых «пузырей»: ноябрь 2002 – декабрь 2004 г.2, август 2005 – июнь 2008 г., апрель 2009 – март 2012 года.3 Второй отрезок соответствует периоду, предшествовавшему кризису 2008 – 2009 гг., а третий – периоду посткризисного восстановления российского рынка акций.

Такая периодизация ценовых «бумов» подтверждается и ведущими экспертами фондового рынка. Сформировавшийся в посткризисный период на российском рынке акций ценовой «пузырь» достиг своей кульминации к середине апреля 2011 г., затем несколько скорректировался, но окончательно не лопнул. Иными словами, в 2012 г. он приостановил свой рост, что уменьшило вероятность дальнейшего существенного падения котировок в среднесрочной перспективе.

Очень интересно дается описание DY-индекса:

Идея DY-индекса заключается в выявлении случаев нарушения коинтеграционного соотношения между дивидендами и ценами, свидетельствующих о присутствии «пузырей» в ценах фондовых активов. Посредством ADF-теста со скользящим окном проверяются на единичный корень подвыборки данных внутри исследуемой выборки. Вывод о наличии «пузыря» делается, когда нулевая гипотеза о наличии единичного корня не отрицается, коэффициент регрессии превышает равный нулю пороговый уровень, что рассматривается как признак «взрывного» процесса (при соблюдении условия о нормальности распределения остатков).

www.cbr.ru/analytics/fin_r/fin_mark_2012.pdf

Там на 35-36 стр. есть интересные выкладки. Отрывки привожу здесь:

Есть ли «пузырь» на российском рынке акций?

Ценовые «пузыри» на рынке акций формируются вследствие переоценки инвесторами прибыльности вложений в отдельные виды рыночных активов и существенного не обоснованного фундаментальными факторами завышения их цен относительно справедливой стоимости. Мировой опыт свидетельствует о том, что за перегревами

рынков финансовых и нефинансовых активов неизбежно следуют длительные и глубокие падения цен, приводящие к дестабилизациям и в ряде случаев – к кризисам на этих рынках, с последующей трансляцией кризисных явлений в реальный сектор экономики. Глобальный финансово-экономический кризис 2008 – 2009 гг. был во многом обязан своей глубиной и продолжительностью долговременным предкризисным бумам цен на активы в развитых и развивающихся странах, в том числе в России.

Посредством эконометрического анализа динамики индексов «пузыря», основанных на коэффициентах P / E и P / FCF (P / E- и P / FCF-индексы), а также на дивидендной доходности (DY-индекс)1, на российском рынке акций в период с 2003 по 2012 г. были выявлены три временных отрезка, характеризующихся наличием признаков ценовых «пузырей»: ноябрь 2002 – декабрь 2004 г.2, август 2005 – июнь 2008 г., апрель 2009 – март 2012 года.3 Второй отрезок соответствует периоду, предшествовавшему кризису 2008 – 2009 гг., а третий – периоду посткризисного восстановления российского рынка акций.

Такая периодизация ценовых «бумов» подтверждается и ведущими экспертами фондового рынка. Сформировавшийся в посткризисный период на российском рынке акций ценовой «пузырь» достиг своей кульминации к середине апреля 2011 г., затем несколько скорректировался, но окончательно не лопнул. Иными словами, в 2012 г. он приостановил свой рост, что уменьшило вероятность дальнейшего существенного падения котировок в среднесрочной перспективе.

Очень интересно дается описание DY-индекса:

Идея DY-индекса заключается в выявлении случаев нарушения коинтеграционного соотношения между дивидендами и ценами, свидетельствующих о присутствии «пузырей» в ценах фондовых активов. Посредством ADF-теста со скользящим окном проверяются на единичный корень подвыборки данных внутри исследуемой выборки. Вывод о наличии «пузыря» делается, когда нулевая гипотеза о наличии единичного корня не отрицается, коэффициент регрессии превышает равный нулю пороговый уровень, что рассматривается как признак «взрывного» процесса (при соблюдении условия о нормальности распределения остатков).

www.cbr.ru/analytics/fin_r/fin_mark_2012.pdf

21 |

Читайте на SMART-LAB:

Технологии как новый драйвер: ключевые идеи инвестиционного форума ВТБ «РОССИЯ ЗОВЕТ!»

🧮 Главный тренд 2026 года — стабилизация и технологический поворот

Руководитель департамента по работе с клиентами рыночных отраслей...

18:24

Электромобили Umo для такси начали собирать на заводе “Москвич”

На заводе “Москвич” запущено производство электромобилей Umo в сотрудничестве с компанией EVM. Технологическим партнером проекта выступает...

19:02

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО "Урожай" и ООО "ЦЕНТР-РЕЗЕРВ" присвоен статус "Под наблюдением", ООО «ХРОМОС Инжиниринг» подтвердил ruBB)

🔴ООО «УРОЖАЙ»

АКРА присвоило статус «Под наблюдением» кредитному рейтингу BB-(RU) «Урожай» — небольшой региональный производитель зерновых и...

08:58

теги блога PotavinAlex

- Apple

- Brent

- Citi

- DAX

- Dow Jones

- EPFR

- Fitch

- Goldman Sachs

- ISM Non-Manufacturing

- Moody's

- Morgan Stanley

- Nasdaq

- NFP

- Nomura

- PMI

- QE

- QE-3

- S&P-500

- S&P500

- USTres

- Ай Ти Инвест

- акции

- американский рынок

- Бен Бернанке

- Бернанке

- Бостон

- БРИК

- бык

- быки

- Вася

- ВВП России

- Веселье

- волатильность

- выборы

- Газпром

- Германия

- ГМК НорНикель

- госдолг США

- Греция

- девальвация

- евро

- золото

- инвесторы

- индекс ММВБ

- Кипр

- Китай

- консолидация

- коррекция

- КУЕ

- Курс рубля

- Магнит

- медведи

- медведь

- медь

- металлурги

- Мечел

- ММВБ

- МФЦ

- начало дня

- нефть

- Новатэк

- Обама

- Обвал

- Облигации

- открытие

- открытие торгов

- оффтоп

- плечи

- Потавин

- Потавин Александр

- Путин

- Роснефть

- российские акции

- Россия

- рост

- рост рынка

- рубль

- рынок

- Сбербанк

- серебро

- Сирия

- Снижение

- статистика

- Сургут пр

- сухой остаток

- США

- Сырье

- Трейдинг

- треугольник

- Украина

- Уолл-Стрит

- уровни

- уровни поддержки

- ФРС

- фьючерс РТС

- ЦБ РФ

- Шагардин

- шорт

- Экономика

- экономика России

И куууча статистики на www.cbr.ru

www.cbr.ru/statistics/Default.aspx

www.cbr.ru/DKP/Default.aspx

www.cbr.ru/analytics/?Prtid=bnksyst&ch=ITM_43323#CheckedItem

так их там (в ЦБ), если я не ошибаюсь, ~ 80 000 чел.

© БабУшка «Оперция Ы»