Портфели

Обзор публичных портфелей за апрель 2024 (СЧА 36.1 млн руб)

- 01 мая 2024, 14:36

- |

Куплена квартира в Красногорске в семейную ипотеку за 14.8 млн руб

Биржевой портфель прирос на 588 тыс рублей

Такси (впервые 5 работающих полный срок) принесли 147к руб (30% годовых), причём до сих пор в плюсе только Largus

куплен юбилейный рубль “300 лет династии Романовых” за 60к

куплена карточка магии Tropical Island Revised за 54к

второй займ от Frontiers — Минисклад — не заплатил проценты

Небольшие ребалансировки по всем портфелям

Из Jetlend выведено 197 тыс рублей

три новых стартапа в Хулиган Капитал

Вложено 5 млн, СЧА 6.46 млн, дох за 25 мес.+89% или 37% годовых, +17.5% YTD

сначала продавал серебро и докупал Яндекс и ОФЗ

потом докупал серебро и продавал Яндекс и ОФЗ

Вложено 3 млн, СЧА 3.7 млн, дох за 25 мес.+48% или 21% годовых, +13.5% YTD

докупал НКНХ, НорНикель

продавал Яндекс, Артген, Тинькофф, МТС (но потом откупал)

🍼 БУХЛО

Вложено 1 млн, СЧА 1.4 млн, доходность за 18 мес. +79% или 48% годовых, +16% YTD

( Читать дальше )

- комментировать

- 4.4К | ★1

- Комментарии ( 20 )

Как заработать в трейдинге уменьшая просадку? Тестируем портфельную стратегию.

- 09 апреля 2024, 18:37

- |

Представляю мое очередное видео из серии Тестируем популярные стратегии.

Сегодня поговорим про такую важную часть торговых стратегий как просадка.

Посмотрим как можно уменьшить просадку при помощи портфеля.

Проведем тестировку портфеля на простой стратегии пересечения SMA и посмотрим, как портфельная торговля повлияла на просадку.

Сморите, будет интересно ;)

И как обычно — если вам нужна разработка роботов для биржи или тестировка стратегий, обращайтесь,

я буду рад вам помочь!

Почему многие так любят усреднение (ошибки не любят признавать) ? Ставя на лидеров, портфель должен быть на максимумах !

- 06 апреля 2024, 11:38

- |

А зачем держать в портфелях то, что тянет портфель вниз ???

Многие компании — на локальных, некоторые — на исторических максимумах.

Часто, успешные компании развиваются, не успешные падают дальше.

Вероятность продолжения тренда выше, чем вероятность разворота.

Множество компаний — близко к локальным максимумам.

Сбер (об., преф)

БСП об.

Башнефть (об., преф)(думаю, на див. ожиданиях, лучше преф)

Сургутнефтегаз (преф)

ЮГК

Мосбиржа

Ростелеком (думаю, на див. ожиданиях, лучше преф)

Магнит

и др.

Некоторые из этих компаний — около исторических максимумов.

Личное мнение

по среднесрочному портфелю.

Если в портфеле Вы держите лидеров,

то долгосрочно будете лучше индекса полной доходности Мосбиржи.

С уважением,

Олег

Некоторые из этих компаний близко к историческим максимумам.

Покупаю дивидендные акции в пенсионный портфель - Апрель 2024

- 01 апреля 2024, 15:44

- |

Наступило первое апреля, и пока все разыгрывают друг друга, я продолжаю своё регулярное инвестирование (вот уже восьмой год подряд). Для этого пополняю свой индивидуальный инвестиционный счет на 33333 рубля. Начался новый II квартал, в котором мне предстоит пополнить мой ИИС на 100т.р. (400 т.р. в год).

Как обычно, освежаю в памяти последние прогнозы аналитиков, отчеты компаний, смотрю графики за всё время, последний год и последний месяц. Большинство будущих покупок, уже намечено в течении предыдущего месяца, когда я почти ежедневно читаю дивидендные новости. Покупки некоторых акций, напротив, происходят спонтанно, уже в процессе отбора. В любом случае, выбором акций я стараюсь заниматься довольно быстро, не тратя на это много времени. Я глубоко убежден, что на горизонте десятка лет, куда более важным остается именно регулярность инвестирование, нежели выбор отдельных компаний (конечно же, если вы не берете совсем уж сомнительные варианты). После нескольких черновиков, формирую окончательный список и делаю покупки.

( Читать дальше )

Портфели март 2024 (на конец марта СЧА 32.8 млн руб)

- 28 марта 2024, 20:24

- |

Все портфели на Snowball Income

Что произошло:

Хулежебока перевалил за 6 млн

Чанганы принесли первый доход

Небольшие ребалансировки по всем портфелям

Вместо акций Кристалла в портфель Бухло набраны облигации КЛВЗ

Хулинформатика поймала хаи по Вушу и Позитиву

Появился план весь краудлендинг нарастить/сократить до 1 млн рублей в каждом сервисе и сравнивать, что происходит

Куплен 1 червонец 1980 за 150 тыщ

Куплена карточка Магии за 40 тыщ

Усреднено ЛЕГО

По займу ПромЛесТорг так и не поступали проценты, похоже это дефолт

🚀 Хулиган Капитал (венчур, закрытый портфель)

зашёл в Brainbox.vc

докуплен ТвойСклад

докуплен Диалекст

Вложено 5 млн, СЧА 6.1 млн, дох за 24 мес.+70% или 32% годовых, +11% YTD

продавал Яндекс, серебро, ТКС

покупал ОФЗ т.к. они нехило падали

Вложено 3 млн, СЧА 3.6 млн, дох за 24 мес.+43% или 20% годовых, +10% YTD

( Читать дальше )

Результаты портфелей на рынке РФ за 11-15 марта 2024 г.

- 17 марта 2024, 19:59

- |

В конце каждой недели мы в Finrange подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 381 901.10 руб.

- Результат за неделю +93 624 руб.

- Доходность портфеля: +197,74%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

На этой недели мы сократили долю в акциях металлургов перед новостями о дивидендах ММК. В результате портфель вырос на 4,09% по сравнению со снижением индекса МосБиржи на 0,47%. Если бы не сокращал риск, доходность была бы выше. По-прежнему открыты четыре спекулятивных позиций.

Среднесрочный портфель с 17 августа 2016 г.:

- Текущая сумма: 10 728 870,06 руб.

- Результат за неделю: -57 678,71 руб.

- Доходность портфеля: +972,88%

( Читать дальше )

Портфели февраль 2024

- 09 марта 2024, 10:33

- |

Видео: Дзен | ВК

Что произошло:

— Новый венчурный портфель Хулиган Капитал (без цифр, только доли)

— Куплена карточка Магии за 50 тыщ

— Хулинформатика поучаствовала в IPO Диасофта

— Чанганы поехали, но денег пока не принесли (только страховые расходы ещё на 130 тыщ)

— Небольшие ребалансировки по всем портфелям (весь кэш в деле)

— По займу ПромЛесТорг перестали поступать проценты

😴 Хулежебока — вложено 5 млн, СЧА 5.9 млн, доходность за 23 мес.+61% или 29% годовых

— покупал ОФЗ

— продавал Яндекс, Лукойл, золото

📈 Хулинвестиции — вложено 3 млн, СЧА 3.57 млн, доходность за 23 мес.+42% или 20% годовых

— продавал НКНХ, Татнефть, Яндекс

— покупал Фосагро, Артген, Норникель

🍼 Бухло — вложено 1 млн, СЧА 1.3 млн, доходность за 16 мес. +67% или 46% годовых

— продавал по паре лотов Х5, Абрау-Дюрсо и Росагро

— ждём пока Тинькофф даст покупать Кристалл

😠 ЗЛО — вложено 1 млн, СЧА 1.16 млн, доходность за 1 год +32.2%

— продавал по паре лотов Лукойла и золота, хорошо росли

💾 Хулинформатика — вложено 1 млн, СЧА 1.05 млн, доходность за 2 мес +14% годовых

( Читать дальше )

Результаты портфелей на рынке РФ за 19-22 февраля 2024 г.

- 25 февраля 2024, 20:02

- |

В конце каждой недели мы в Finrange подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 288 277,10 руб.

- Результат за неделю -26 841,79 руб.

- Доходность портфеля: +186,03%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

На этой короткой недели мы не совершали сделок в ожидании санкций со стороны запада в отношении России. Все свободные средства лежат в фондах денежного рынка — это более 60%.

Среднесрочный портфель с 17 августа 2016 г.:

- Текущая сумма: 10 424 596,20 руб.

- Результат за неделю -203 216,89 руб.

- Доходность портфеля: +942,46%

( Читать дальше )

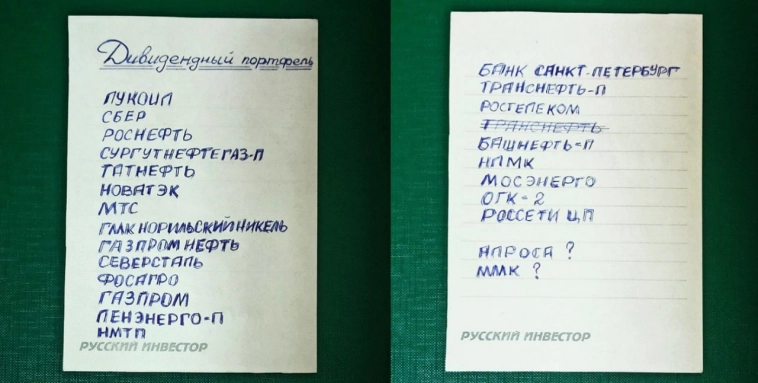

Модельный дивидендный портфель на 2024 год

- 16 февраля 2024, 08:26

- |

Модельный дивидендный портфель на 300000р.

Кажется ведь так это называется — «модельный»? А то я сразу манекенщиц стал представлять 😅

Но не суть. Не так давно в комментариях, коллега попросил посоветовать каких дивидендных акций прикупить на 250т.р. Единственный критерий — безопасность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал