Портфели

Итоги портфелей и мысли наперёд

- 10 июня 2024, 12:49

- |

Уже больше месяца не публиковал свой портфель, в принципе во многом из-за того, что ничего глобального не предпринимал, только докупал уже имеющиеся позиции, за счёт продажи кусочков в других бумагах, обо всём этом писал.

Ставка с нами на долго

Но прежде, чем перейти к портфелю пару мыслей о главной новости последних недель. Решение о ключевой ставке. По ощущениям, вообще давно не было такого ажиотажа и обильных дебатов вокруг этого события, в предыдущие разы консенсус был более единым, а сейчас все разделились на два лагеря. В итоге ставку оставили, рынок в моменте это воспринял позитивно, но потом растерял половину роста.

Ожидал именно такого решения, разбирали это в последнем макро разборе, тогда кстати ещё было много позитивно настроенных товарищей, кто ожидал снижения. Но в последние недели ЦБ грамотными словесными интервенциями, прибил солнечные настроения даже самых отчаянных оптимистов. Думаю отчасти выбран выжидательный режим, и если замедления инфляции не последует в этом месяце, то повышение в июле нам гарантировано. Поэтому в июне продолжу следить в первую очередь за объёмами импорта, загруженностью производств, и тем сохранятся ли темпы роста зарплат и кредитных портфелей граждан.

( Читать дальше )

- комментировать

- 3.9К | ★1

- Комментарии ( 0 )

Препарируем публичные портфели и стратегии, ч.4: БУХЛО

- 06 июня 2024, 19:44

- |

(предыдущая часть тут)

Сегодня про моё любимое БУХЛО. Это портфель-рекордсмен: при минимальных движениях и элементарном составе он обогнал почти всё — ещё и с бетой ниже рынка (0.92). Состав был прост, но пару месяцев назад немного осложнился:

ABRD — Абрау-Дюрсо (бухло же)

BELU — Белуга Новабёв (бухло!)

MGNT — Магнит (продаёт бухло)

FIVE — Х5 (продаёт ещё больше бухла)

AGRO — Русагро (делает сырьё для бухла)

Тинькофф не давал возможности поучаствовать в IPO Кристалла (и на том спасибо), но на Мосбирже торгуются облигации этой компании. Их я и набрал на ⅙ от портфеля (RU000A105Y14). Акции Пятёры уже больше месяца заблокированы; ну ничего, подождём.

Принцип ребалансировки тот же самый, что и везде: если что-то сильно растёт, продаём 1-2 лота. Если что-то сильно падает, докупаем до нужной доли. Основная проблема с лотом Магнита; 7 тыщ — слишком дофига. Решение одно: увеличивать портфель хотя бы до 1.5 млн (ну, может быть, когда-нибудь).

В БУХЛО вложено 1.1 млн рублей, сейчас его стоимость 1.385 млн. С учётом всех вводов-выводов (XIRR) получается 33% годовых за 19 месяцев (в 2023-м он показал сумасшедшие +75%). С начала 2024 года (YTD) +6%. Индексы Мосбиржи БУХЛО обгоняло довольно сильно, но в июне разрыв подсократился. Коэффициент Шарпа у него 0.85 — лучше индекса, Сортино 1.6 — это в 2 раза лучше индекса.

( Читать дальше )

Крупняк приходит на рынок. Киты парковались пока в облигации

- 06 июня 2024, 18:11

- |

Согласно отчету Банка России:

— По результатам I квартала 2024 г. количество розничных инвесторов на фондовом достигло 31,1 млн лиц, что составляет 41% экономически активного населения страны.

— Общий объем активов физлиц у брокеров вырос за квартал с 9,2 до 9,9 трлн руб. (в основном за счет положительной переоценки акций)

— Нетто-взносы физических лиц в I квартале 2024 г. составили 249 млрд руб.

В итоге средний размер портфеля вырос с 1,9 до 2 млн рублей — и денюжек закинули и да, в 1 квартале этого года акции еще росли)))

Интерес к валюте снизился, ее покупки сократились, как отмечал уже сегодня тут: smart-lab.ru/blog/1025985.php

Рост клиентов у брокеров замедлился (к 2023 г. за 1 кв. 2024 г. +2 млн). Это не удивительно с текущей высокой ключевой ставкой и привлекательными ставками по вкладам в банках.

Торговали на фондовом рынке в среднем ежемесячно 3,8 млн лиц (в полку лудоманов немного прибавилось, было 3,6). Доходы брокеров растут, а треть имеет ROE 30% и выше, в среднем по отрасли — 21,5%.

( Читать дальше )

Портфели май 2024: крахи, дефолты, довнесения

- 05 июня 2024, 10:53

- |

Что произошло

за май биржевые портфели похудели на 607 тыс рублей

дефолтность в Jetlend перевалила 17% (но правда и выведено уже ⅔, дефолты-то не выводятся; поэтому объективно цифру надо делить на 3)

ушёл первый платёж за ипотеку, за 73500 рублей я приобрёл 0.12% от квартиры

доброшено 100к в Хулинформатику и 100к в Бухло

продолжаю заходить в стартапы (3 новых и 2 докупки)

такси (5 шт) принесли 127к руб (26% годовых), причём до сих пор в плюсе только Largus, который полмесяца стоял без спроса

куплено 7 минифигурок Lego и бутылка портвейна за 10 тыщ

Вложено 5 млн, СЧА 6.4 млн, дох за 26 мес 31% годовых, +16.3% YTD

сначала продавал Яндекс, серебро и Тинькофф, покупал ОФЗ

на проливе продавал ОФЗ и докупал всё остальное

стратегия тут

Вложено 3 млн, СЧА 3.4 млн, дох за 26 мес 12.3% годовых, +5.4% YTD

докупал НКНХ и Артген

продавал Сбер и НорНикель

( Читать дальше )

Препарируем публичные портфели и стратегии, ч.3: Хулинвестиции

- 04 июня 2024, 11:26

- |

Сегодня расскажу про Хулинвестиции. Это наиболее близкий к индексу Мосбиржи портфель, потому что там 10 эмитентов, в основном довольно больших, из разных отраслей — финансы, нефтянка, IT и связь, добыча и металлургия. Бета у него 1.06 (то есть волатильность чуть выше рынка).

Состав после нескольких изменений устаканился таким:

ABIO — Артген (бывший ИСКЧ)

LKOH — Лукойл

MTSS — МТС

NKNC — НКНХ (НижнекамскНефтехим, самый убыточный актив в портфеле)

GMKN — Норильский Никель

SBER — Сбербанк

TATNP — Татнефть Преф

TCSG — Тинькофф

PHOR — ФосАгро

YNDX — Яндекс

Принцип ребалансировки используем и тут: если что-то сильно растёт, продаём 1-2 лота. Если что-то сильно падает, докупаем до нужной доли.

В Хулинвестиции вложено 3 млн рублей, сейчас его стоимость 3.347 млн. С учётом всех вводов-выводов (XIRR) получается 9.8% годовых или 22% абсолютных за 26 месяцев; результат не очень, но пока не хочу что-то в нём менять. С начала 2024 года (YTD) +2.6%. Индекс Мосбиржи полной доходности с начала года показывает себя лучше, а обычный индекс мы немного обгоняем. Коэффициенты Шарпа и Сортино — чуть лучше индекса. Этот портфель ещё не проявил себя, но может быть, когда-нибудь.

Препарируем публичные портфели и стратегии, ч.2

- 22 мая 2024, 16:02

- |

Сегодня мы препарируем Хулинформатику. Изначально тут было 13 бумаг: я купил ещё акции Мосбиржи, Сбера и Наука-Связь. Со временем понял, что эмитентов слишком много и удалил наименее подходящие: Мосбиржа и Сбер — не вполне айти (хотя отчасти, конечно, айти), а Наука-Связь (NSVZ) настолько неликвидна, что ей неудобно регулярно торговать — да и лот большой (~5 тыщ рублей).

Сейчас (и в ближайшие месяцы) тут будет ровно 10 эмитентов:

— Яндекс (YNDX)

— Озон (OZON)

— Циан (CIAN)

— Группа Позитив (POSI)

— Вуш (WUSH)

— Софтлайн (SOFL)

— Астра (ASTR)

— Диасофт (DIAS) — его мы брали на IPO, потом добирали с рынка

— ВК (VKCO)

— HeadHunter (HHR)

Десять — удобная цифра. Сейчас СЧА составляет 1216 тыс рублей, то есть мне нужно, чтобы каждого эмитента было на 121-122 тысячи рублей. Если что-то сильно растёт, 1-2 лота я продаю. Проще всего с Вушем и ВК: у них очень маленькие лоты. Гораздо труднее ребалансировать Диасофт, Хедхантер, Озон и Яндекс. Там, если продать один подорожавший лот, он вылетает из нужного объёма снизу — его становится слишком мало.

( Читать дальше )

Акции Роста Сбер БСП Мосбиржа Башнефть СУРпр НЛМК СевСталь Позитив Портфели растут Мысли Идеи Наличка

- 17 мая 2024, 23:51

- |

Друзья,

На этой неделе индекс Мосбиржи пробил 3500 вверх.

Ряд акций в портфеле показали локальный максимумы

Башнефть пр.

Сургут пр.

(Лукойл, с учётом див. гэпа, локальный максимум был на этой неделе)

СевСталь

НЛМК

БСП об.

Сбер об.

Мосбиржа

iПозитив

В этом ролике – среднесрочные и спекулятивные идеи.

Среднесрочные идеи – это сочетание растущего тренда и сильной отчётности.

Спекулятивные идеи – это растущий тренд, на котором можно заработать, но особенно важно во время ДИСЦИПЛИНИРОВАННО закрыть позиции.

Во 2 эшелоне

Россети Московского региона (покупка на просадке)

и другие.

Личное мнение.

Когда продавать, а когда покупать.

С уважением,

Олег

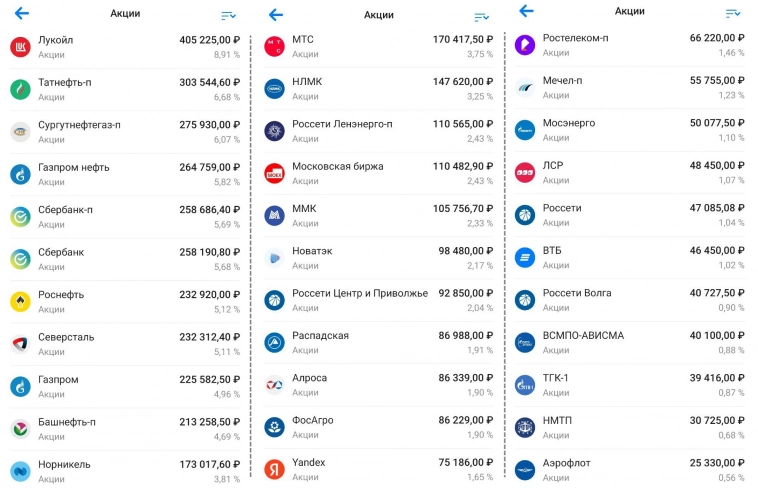

Мой портфель который я собираю восьмой год (часть 2)

- 07 мая 2024, 08:36

- |

В дополнение к предыдущему посту, публикую мои средние по бумагам. И что бы два раза не вставать, скрины с результатами по бумагам, на текущий момент.

📈Лукойл — ср 5291,7₽

📈Татнефть-п — ср 488,5₽

📈Сургутнефтегаз-п — ср 36,935₽

📈Газпром нефть — ср 392,31₽

📈Сбербанк-п — ср 208,07₽

📈Сбербанк — ср 214,34₽

📈Роснефть — ср 410,74₽

📈Северсталь — ср 1079,1₽

📉Газпром — ср 217,95₽

📈Башнефть-п — ср 1255,6₽

📉Норникель — ср 194,98₽

📈МТС — ср 280,44₽

📈НЛМК — ср 176,16₽

📈Ленэнерго-п — ср 124,91₽

📈Московская биржа — ср 90,96₽

📈ММК — ср 44,02₽

📉Новатэк — ср 1309,3₽

📈Россети ЦП — ср 0,2632₽

📈Распадская — ср 172,37₽

📉Алроса ср 79,73₽

📈ФосАгро — ср 5482₽

📈Яндекс — ср 2217,2₽

📈Ростелеком-п — ср 64,61₽

📈Мечел-п — ср 157,36₽

📈Мосэнерго — ср 2,368₽

📈ЛСР — ср 677,9₽

📉Россети — ср 0,16717₽

📉ВТБ — ср 0,035837₽

📉Россети Волга — ср 0,09166₽

📈ВСМПО-АВИСМА — ср 16660₽

📉ТГК-1 — ср 0,010455₽

📈НМТП — ср 7,305₽

📉Аэрофлот — ср 86,3₽

Больше по портфелю показать особенно нечего. Промежуточные итоги я подвожу в конце года.

06.05.2024 Станислав Райт - Русский Инвестор

( Читать дальше )

Мой портфель который я собираю восьмой год

- 04 мая 2024, 10:00

- |

Мой портфель по состоянию на 03.05.2024. Собираю его вот уже восьмой год подряд ежемесячно инвестируя 33333 рубля.

📈Лукойл 8,91%

📈Татнефть-п 6,68%

📈Сургутнефтегаз-п 6,07%

📈Газпром нефть 5,82%

📈Сбербанк-п 5,69%

📈Сбербанк 5,68%

📈Роснефть 5,12%

📈Северсталь 5,11%

📉Газпром 4,96%

📈Башнефть-п 4,69%

📉Норникель 3,81%

📈МТС 3,75%

📈НЛМК 3,25%

📈Ленэнерго-п 2,43%

📈Московская биржа 2,43%

📈ММК 2,33%

📉Новатэк 2,17%

📈Россети ЦП 2,04%

📈Распадская 1,91%

📉Алроса 1,90%

📈ФосАгро 1,90%

📈Яндекс 1,65%

📈Ростелеком-п 1,46%

📈Мечел-п 1,23%

📈Мосэнерго 1,10%

📈ЛСР 1,07%

📉Россети 1,04%

📉ВТБ 1,02%

📉Россети Волга 0,90%

📈ВСМПО-АВИСМА 0,88%

📉ТГК-1 0,87%

📈НМТП 0,68%

📉Аэрофлот 0,56%

04.05.2024 Станислав Райт - Русский Инвестор

Если вам интересна тема инвестиций и финансовой независимости, то вы можете подписаться на мой канал в Телеграмм. Там намного больше публикаций на данную тему, и можно прочитать практически обо всех семи годах инвестирования. К сожалению, на smartlab я начал выкладывать информацию только недавно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал